| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8130.35 | -0.16% | -0.18% |

| Pour en savoir plus, cliquez sur un fonds | |

| ELEVA Absolute Return Dynamic | 2.92% |

| Pictet TR - Atlas Titan | 2.68% |

| Alken Fund Absolute Return Europe | 1.69% |

| Pictet TR - Atlas | 1.32% |

| H2O Adagio | 1.22% |

| M&G (Lux) Episode Macro Fund | 1.20% |

| Candriam Absolute Return Equity Market Neutral | 1.06% |

Exane Pleiade

|

0.98% |

Syquant Capital - Helium Selection

|

0.90% |

| Sienna Performance Absolue Défensif | 0.79% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.74% |

| Pictet TR - Sirius | 0.65% |

| AXA WF Euro Credit Total Return | 0.53% |

| Cigogne UCITS Credit Opportunities | 0.38% |

DNCA Invest Alpha Bonds

|

0.27% |

| ELEVA Global Bonds Opportunities | 0.25% |

| Candriam Bonds Credit Alpha | 0.20% |

| Fidelity Absolute Return Global Equity Fund | 0.00% |

| Jupiter Merian Global Equity Absolute Return | -0.05% |

| BNP Paribas Global Absolute Return Bond | -0.44% |

| RAM European Market Neutral Equities | -1.74% |

Bull ou Bulles ? L'avis de Carmignac, Edmond de Rothschild AM et M&G...

Didier Saint-Georges, François de Curel et Florent Delorme

Comment se fait-il que le marché continue de monter alors que les bulles d’actifs sont plus nombreuses ?

C’était la question centrale de cet atelier animé par Pierre Bermond (fondateur d'EOS Allocations) qui réunissait Didier Saint-Georges (Managing Director et membre du comité d’investissement de Carmignac), François de Curel (Directeur Adjoint de l'Equipe Allocation d'Actifs et Dette Souveraine chez Edmond de Rothschild AM) et Florent Delorme (Investment Director chez M&G).

Où en sont les banques centrales ?

Elles ont piloté la reprise, elles piloteront l’atterrissage. Tel est le consensus.

« Prudence de chat », c’est ainsi que résume Didier Saint Georges pour décrire l’attitude des banques centrales. « Avec une croissance de 4% aux Etats Unis, il faut normaliser la politique monétaire ».

En Europe, la BCE n’anticipe pas de hausse des taux avant l’été 2019. « Nous observons un phénomène unique, la Fed réduit la liquidité avec des conséquences considérables dans les pays émergents y provoquant un ralentissement ».

« La baisse des taux directeurs sur le dollar et la réduction du bilan de la Fed sont des grands sujets après 10 ans d’expansion. Pour le moment, la trajectoire haussière des taux directeurs est maitrisée… Le marché sera capable d’absorber les restrictions. Mais la surprise pourrait venir de l’inflation ».

« L’Armageddon obligataire est attendu depuis longtemps » selon François de Curel. « Quand les taux montent, il n’y a pas de liquidités pour tout le monde ». Il préconise d’ailleurs la prudence sur les emprunts souverains en Europe, dans une proportion moindre pour les Treasuries américains compte tenu des niveaux déjà atteints.

Une stratégie obligataire très fine pour passer à travers les gouttes

« Tous les acteurs dépendants du dollar sont en difficulté en 2018 » explique Didier Saint Georges. « Il ne faut pas investir en obligataire sur ce type d’émetteur ».

Pour Florent Delorme chez M&G, « le pricing de la réduction de liquidités est déjà bien pris en compte par le marché. » Il est donc favorable à certaines positions sur la dette émergente comme celle du Mexique, de l’Indonésie et du Brésil. Alors qu’il est en phase de reconstituer un portefeuille obligataire aux Etats-Unis, « il est trop tôt pour faire de même en Europe puisque la hausse de taux n’est pas encore enclenchée ».

Pierre Bermond : « A quoi servent encore les fonds patrimoniaux diversifiés ? ».

La question a eu le mérite de faire réagir le tour de table. Pour Didier Saint Georges, « nos gestions ont la possibilité d’être en sensibilité négative et profiter de la hausse de la volatilité ».

Cher M&G, Florent Delorme rappelle la « profondeur et la sophistication du marché obligataire » qui permettent de capter les opportunités dans des segments différents.

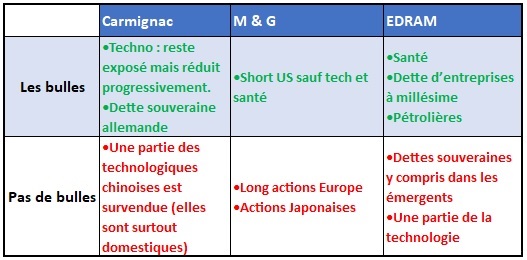

Où sont passées les bulles ?

Chacun a donné son analyse qu’on retrouve dans ce tableau :

Voilà qui semble confirmer la fin du cycle qui s’accompagne généralement de performances de plus en plus divergentes selon les classes d’actifs.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

Pour en savoir plus sur les fonds M&G, cliquez ici.

Pour en savoir plus sur les fonds Edmond de Rothschild AM, cliquez ici.

La décorrélation des matières premières : mythe ou réalité ?

Dans le "Graphique de la Semaine", l'équipe H24 sélectionne un graphique percutant proposé par un acteur du marché.

Publié le 23 janvier 2026

Les meilleurs fonds actions européennes pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 23 janvier 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 5.43% |

| M Climate Solutions | 4.87% |

| BDL Transitions Megatrends | 3.87% |

| Dorval European Climate Initiative | 3.67% |

| Triodos Global Equities Impact | 2.86% |

| Palatine Europe Sustainable Employment | 2.36% |

| Storebrand Global Solutions | 2.20% |

| Ecofi Smart Transition | 2.03% |

| EdR SICAV Euro Sustainable Equity | 2.01% |

| Triodos Impact Mixed | 1.49% |

| R-co 4Change Net Zero Equity Euro | 1.37% |

| DNCA Invest Sustain Semperosa | 1.35% |

| Echiquier Positive Impact Europe | 1.24% |

| Triodos Future Generations | 0.93% |

| La Française Credit Innovation | 0.32% |