| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8385.08 | +0.86% | +2.9% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.50% |

| ELEVA Absolute Return Dynamic | 2.65% |

| Pictet TR - Sirius | 2.61% |

| H2O Adagio | 1.93% |

| Pictet TR - Atlas | 1.73% |

| Alken Fund Absolute Return Europe | 1.66% |

| Candriam Absolute Return Equity Market Neutral | 1.54% |

Syquant Capital - Helium Selection

|

1.44% |

| AXA WF Euro Credit Total Return | 1.17% |

| ELEVA Global Bonds Opportunities | 1.17% |

| Schelcher Optimal Income | 1.01% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.64% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.34% |

| BNP Paribas Global Absolute Return Bond | 0.13% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.04% |

| MacroSphere Global Fund | -0.17% |

| Jupiter Merian Global Equity Absolute Return | -0.59% |

| Fidelity Absolute Return Global Equity Fund | -0.86% |

Exane Pleiade

|

-0.91% |

| RAM European Market Neutral Equities | -1.55% |

CA moyen, structure de rémunération, instruments financiers traités… quelques chiffres-clés à connaître sur les CGP 🧐

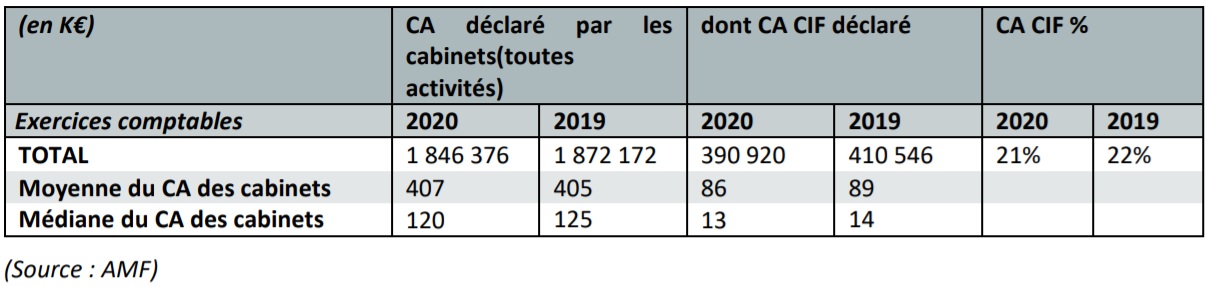

Au titre de la présente campagne (données d'activité 2020), 4 532 cabinets se sont déclarés CIF CGP (4 618 lors de l’exercice précédent). Cette catégorie regroupe les cabinets exerçant une activité globale de conseil en gestion de patrimoine.

Niveau d’activité des acteurs et représentation de l’activité CIF CGP

On constate pour 2020 une légère baisse du chiffre d’affaires toutes activités confondues de l’ordre de 1 % ; cette baisse est corrélée avec celle de l’activité CIF. En effet, le chiffre d’affaires CIF est en recul d’environ 5 %. Le chiffre d’affaires CIF moyen est en baisse de 3 % par rapport à 2019. Cette part moyenne du chiffre d’affaires CIF masque de fortes disparités entre les acteurs CIF CGP. 17 % des CIF CGP n’ont déclaré aucune activité CIF sur l’exercice 2020.

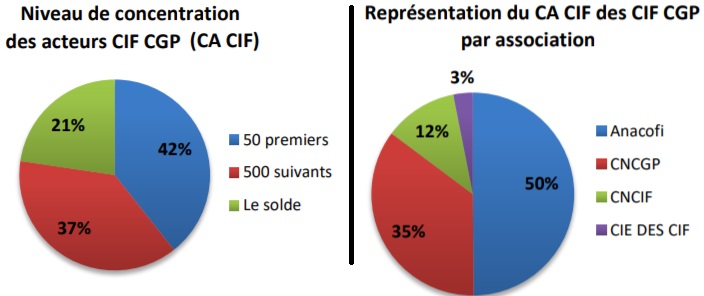

Concentration de l’activité par acteur et association professionnelle

Comme pour l’ensemble de la population, l’activité des CIF CGP est concentrée au sein des premiers acteurs.

Structure de rémunération

La rémunération des CIF CGP est principalement constituée de rétrocessions de droits d’entrée et de frais de gestion annuels qui représentent respectivement 66 % et 22 % du chiffre d’affaires CIF total déclaré (62 % et 22 % en 2019), le solde étant constitué d’honoraires facturés aux clients (12 % du total CA CIF).

De plus, les CIF CGP qui fournissent majoritairement des conseils exclusivement non indépendants représentent 77 % des acteurs. Seulement 7 % des CIF CGP fournissent des conseils exclusivement indépendants, le solde (16 %) fournissent à la fois des conseils de manière indépendante et non indépendante.

Par ailleurs, les acteurs ont déclaré au total une collecte de 6,6 milliards d’euros et un encours suivi à la clôture de l’exercice 2020 de 42 milliards d’euros.

A partir de ces données, les taux de rétrocessions moyens reconstitués s’élèvent pour les droits d’entrée à 4,38 % contre 3,28 % en 2019 et 0,29 % pour les frais de gestion en 2020 contre 0,33 % l’exercice précédent.

Ecosystème des acteurs

Les CIF CGP peuvent faire le choix d’adhérer à un réseau commercial ou de s’unir à un groupement en vue d’une mutualisation de services et/ou de partage d’expériences. Au total, 1 030 cabinets ont indiqué appartenir à un réseau ou un groupement, soit 23 % des CIF CGP.

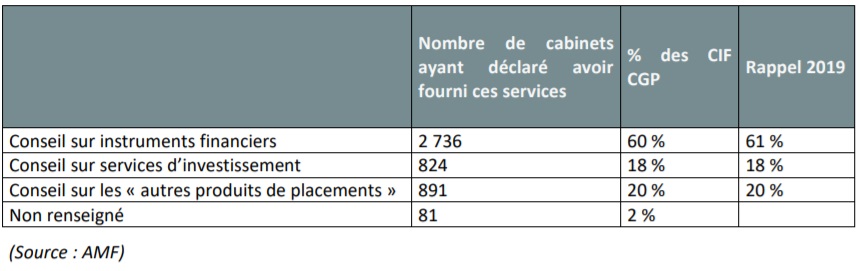

Réalisation de l’activité de conseil

Concernant leur activité CIF, les CIF CGP ont déclaré avoir fourni les prestations suivantes :

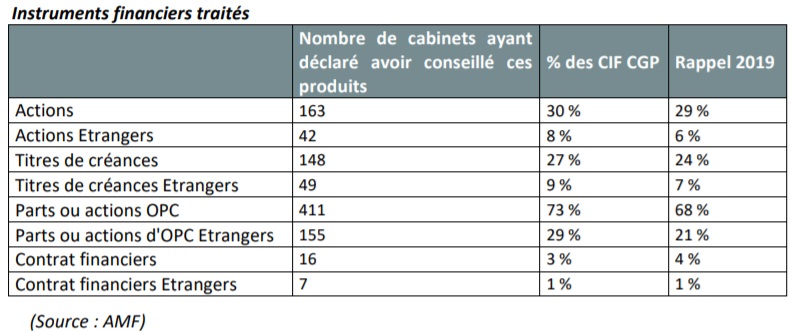

Concernant l’offre de produits et de services, les acteurs ont mentionné :

-

Disposer en moyenne de 4 partenariats avec des fournisseurs d’instruments financiers et avoir conseillé en moyenne sur l’exercice 6 instruments financiers différents (respectivement 7 et 10 en 2019),

-

Disposer en moyenne de 1 partenariat avec des fournisseurs de services d’investissement et avoir conseillé en moyenne sur l’exercice 1 service d’investissement (respectivement 2 et 1,9 en 2019),

-

Disposer en moyenne de 1 partenariat avec des fournisseurs « d’autres placements financiers », c’est-à-dire autres que des instruments financiers, tels que les biens divers, et avoir conseillé en moyenne sur l’exercice 1 « autres placements financiers » (respectivement 1,3 et 1,9 en 2019).

Publié le 12 février 2026

Face à la désynchronisation des taux, un fonds taillé pour s’adapter...

H24 a échangé avec Arthur Cuzin et Laurent Pommier, gérants du fonds ELEVA Global Bonds Opportunities.

Publié le 12 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.62% |

| M Climate Solutions | 6.38% |

| Dorval European Climate Initiative | 5.08% |

| BDL Transitions Megatrends | 4.92% |

| EdR SICAV Euro Sustainable Equity | 4.28% |

| R-co 4Change Net Zero Equity Euro | 4.19% |

| Ecofi Smart Transition | 3.33% |

| DNCA Invest Sustain Semperosa | 3.20% |

| Echiquier Positive Impact Europe | 3.08% |

Palatine Europe Sustainable Employment

|

3.05% |

| Triodos Future Generations | 2.94% |

| Storebrand Global Solutions | 2.72% |

| Triodos Global Equities Impact | 2.53% |

| Triodos Impact Mixed | 1.64% |

| La Française Credit Innovation | 0.32% |