| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8317.96 | -0.12% | +2.02% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.88% |

| ELEVA Absolute Return Dynamic | 3.18% |

| Pictet TR - Sirius | 2.53% |

| H2O Adagio | 1.95% |

| Pictet TR - Atlas | 1.92% |

| Alken Fund Absolute Return Europe | 1.42% |

Syquant Capital - Helium Selection

|

1.29% |

| ELEVA Global Bonds Opportunities | 1.24% |

| AXA WF Euro Credit Total Return | 1.16% |

| Candriam Absolute Return Equity Market Neutral | 1.04% |

| Schelcher Optimal Income | 0.96% |

| Sienna Performance Absolue Défensif | 0.58% |

| Cigogne UCITS Credit Opportunities | 0.55% |

DNCA Invest Alpha Bonds

|

0.54% |

| Candriam Bonds Credit Alpha | 0.31% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.13% |

| BNP Paribas Global Absolute Return Bond | 0.02% |

| Jupiter Merian Global Equity Absolute Return | -0.16% |

| RAM European Market Neutral Equities | -0.54% |

| Fidelity Absolute Return Global Equity Fund | -0.62% |

Exane Pleiade

|

-1.13% |

| MacroSphere Global Fund | -1.23% |

Carmignac : « Premiers vacillements dans l'équilibre »

Didier Saint-Georges

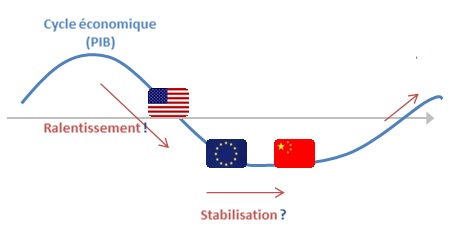

L’été aura été éclairant sur l’évolution de l’équation qui régit depuis dix-huit mois la tendance des marchés. Comme nous en avons déjà expliqué la dynamique (voir la Carmignac’s Note d’avril dernier “Équilibre des forces”), le moteur des marchés d’actions a été sur la première partie de l’année le retour à un certain équilibre, ou « égalité », entre d’une part un lent ralentissement économique global, et d’autre part des banquiers centraux de nouveau en posture de soutien. Ce rééquilibrage avait justifié que les marchés actions rebondissent d’abord depuis leur état de panique de la fin 2018, quand la Fed et la BCE semblaient encore ignorer le ralentissement économique, puis entrent à partir du printemps dans une phase de consolidation, en attendant de juger de quel côté cet équilibre finirait par pencher.

Après moult réunions de banques centrales et rebondissements dans les négociations commerciales sino-américaines, les marchés actions en cette fin de mois d’août 2019 sont à peu près sur les mêmes niveaux qu’au mois de mai dernier.

Mais la conservation de cette équation d’équilibre s’est fragilisée cet été, le risque s’étant accru que les politiques de relance économique prévisibles à ce jour s’avèrent désormais insuffisantes pour contrebalancer un ralentissement global qui donne des signes d’amplification. En effet, les indicateurs avancés de l’économie américaine suggèrent que le ralentissement global a commencé de contaminer la dynamique outre-Atlantique, en partie à cause des tensions commerciales sans fin avec la Chine qui érodent la confiance des entreprises américaines. Pour la première fois depuis la grande crise financière, l’indicateur avancé Markit PMI manufacturier américain est passé sous la barre de 50 au mois d’août. Peut-être plus préoccupant encore, le même indicateur pour les activités de services a cassé l’échelon de 51, retrouvant ses plus bas niveaux de 2016. Or à la différence de 2016 (et a fortiori de 2009 et 2012), la Chine ne s’apprête visiblement pas à jouer de nouveau le rôle de locomotive de la relance globale.

Par conséquent, c’est à la politique monétaire menée par la Banque centrale américaine qu’échoue désormais le rôle d’éviter un ralentissement global plus marqué. Le problème est qu’à l’occasion du fameux symposium de Jackson Hole tenu les 23 et 24 août derniers à Jackson Hole, Jay Powell, président de la Fed américaine, n’a guère donné l’impression qu’une action forte d’assouplissement monétaire était imminente ou de nature à faire mentir les indicateurs avancés. Ce risque que la politique monétaire américaine prenne davantage de retard sur ce que nécessiterait désormais la tendance macro-économique générale justifie le positionnement prudent qu’ont adopté les marchés.

Source : Bloomberg, 30/08/2019

L’économie américaine contaminée par le ralentissement global

La résilience à ce jour de l’économie américaine est indéniable. Elle tient bien sûr aux qualités intrinsèques maintes fois confirmées de l’écosystème américain, notamment la force de sa consommation domestique et la puissance de ses acteurs mondiaux, ainsi qu’aux derniers effets de la réforme fiscale votée en 2017. Elle s’explique aussi par des « stabilisateurs » naturels classiques : d’abord l’accélération de la baisse des taux d’intérêt en 2019. Les taux à 30 ans notamment sont ainsi passés en l’espace de seulement huit mois de 3% à 2%. Cet effondrement a naturellement soutenu le marché immobilier, et permis aux foyers américains de refinancer leurs crédits hypothécaires, libérant ainsi une enveloppe de trésorerie disponible pour la consommation. Dans le même temps, le prix des matières premières a lui aussi beaucoup baissé, libérant du pouvoir d’achat. Enfin, la force du dollar a quant à elle réduit le coût des produits importés.

Il faut toutefois garder à l’esprit que ces stabilisateurs sont, par définition, des manifestations du ralentissement, qui nourrissent elles-mêmes des effets délétères à moyen terme. La baisse des taux longs grève ainsi la capacité bénéficiaire du secteur bancaire, tandis que la force du dollar freine les exportations, renforce les pressions déflationnistes, et pénalise les économies émergentes. En contrepoint de cette ténacité du consommateur américain, d’autres indicateurs économiques américains majeurs pour l’avenir se sont déjà détériorés, en particulier l’investissement des entreprises. Le rythme de croissance de l’investissement non résidentiel ainsi que des commandes de biens durables s’approche désormais de zéro sur un an glissant, avec des indicateurs avancés (enquêtes d’intention) en forte baisse.

On peut craindre aujourd’hui que le niveau d’incertitude provoqué par le mode opératoire de Donald Trump dans ses négociations avec la Chine ait affaibli durablement la confiance que les dirigeants des entreprises américaines doivent avoir en leurs chaînes d’approvisionnement et leurs volumes d’exportations pour investir davantage. Par ailleurs, même si un arrangement sino-américain rapide semble aujourd’hui être l’intérêt des deux parties, il est difficile d’en faire un scénario central fiable, tant la primauté des agendas politiques et géostratégiques de part et d’autre rend l’anticipation d’un accord global très aléatoire à court terme.

L’Allemagne à la peine

La contagion du ralentissement général, et notamment chinois, à l’Allemagne est bien sûr beaucoup plus directe et plus ancienne qu’aux États-Unis, donc bien plus forte aujourd’hui. Le ralentissement manufacturier s’étend maintenant au secteur des services, et la détérioration pendant l’été de l’indice IFO allemand des conditions économiques suggère une aggravation de cette tendance dans les prochains mois. La grande coalition au pouvoir en a bien conscience et parle dès aujourd’hui d’un plan de relance budgétaire en cas de chute en forte récession.

Malheureusement, tant l’ampleur du plan envisagé (1,5% du PIB) que son calendrier soumis au destin d’une coalition fragile dans la perspective du congrès du SPD en décembre prochain rendent sa mise en œuvre et son efficacité douteuses à court terme. La bonne nouvelle pour l’Europe d’une politique budgétaire allemande en soutien du cycle économique risque d’arriver tardivement.

La Chine n’est plus la bouée de sauvetage de l’Occident

C’est l’un des espoirs qu’il était légitime de nourrir au début de l’été : mises dos au mur par les coups de boutoir de Donald Trump, les autorités chinoises allaient devoir prendre de nouvelles mesures de soutien à l’activité domestique, ce qui bénéficierait à la croissance globale. Force est de constater malheureusement qu’il n’en a pour l’instant rien été : la croissance du crédit a même poursuivi sa décrue.

Notre interprétation de cette attitude est que non seulement la Chine dispose de marges de manœuvre plus réduites que lors des ralentissements précédents, mais aussi que dans les négociations sino-américaines chacun des deux protagonistes perçoit suffisamment d’enjeux stratégiques et politiques pour accepter de prendre le risque d’un coût économique élevé à court terme.

Jusqu’à présent, les tensions à Hongkong n’ont pas provoqué de sorties de capitaux alarmantes, et l’arme de la monnaie a pu n’être maniée que modestement. La Chine semble pouvoir demeurer en mode « résistance à la douleur » pendant encore quelque temps.

La Fed toujours hésitante

En l’absence d’un vigoureux plan de relance en provenance de la Chine, comme lors des forts ralentissements précédents, seule la Fed dispose de munitions suffisantes qui lui permettraient, peut-être, d’enrayer l’aggravation du ralentissement économique global

Mais c’est la seconde déception des dernières semaines : l’hypothèse de travail de la Fed continue visiblement d’être celle d’une pause de milieu de cycle économique, à l’image de 1995, qui ne justifie pas encore l’annonce d’un cycle complet d’assouplissement monétaire. La Réserve fédérale n’est visiblement pas encline à céder aux admonestations du président américain.

Conséquences pour une stratégie d’investissement

La perspective semble donc se dessiner d’une poursuite du ralentissement économique global, qui ne provoquera de mesures de soutien fortes que tardivement. Le comportement des marchés ces derniers mois témoigne néanmoins d’une bonne efficience : la détérioration des perspectives économiques globales s’est largement reflétée dans une poursuite de la baisse des taux longs, tandis que les investisseurs actions ont fortement privilégié les valeurs défensives et renforcé leur allocation aux disponibilités.

À court terme par conséquent, pour peu que le flux de nouvelles en provenance de Pékin et de Washington le permette, des forces de rappel techniques peuvent même profiter aux marchés d’actions, aux dépens des marchés obligataires excessivement valorisés.

Toutefois, le niveau d’endettement global qui prévaut, tant dans les secteurs privés que public, augmente l’enjeu d’un ralentissement économique important. Par conséquent, conserver un positionnement stratégiquement prudent se justifie.

Dans la sphère obligataire, il s’exprimera entre autres par une faible exposition au risque de variations des taux d’intérêt. Sur les marchés d’actions, il est légitime de conserver un portefeuille toujours centré sur les secteurs de croissance et de consommation de base. La surperformance déjà engrangée par ces derniers exige une grande sélectivité. Mais à condition d’y avancer de façon disciplinée, il est encore possible de trouver dans l’univers actions des valeurs dont la visibilité de la croissance bénéficiaire leur permettra de continuer de bien se comporter.

Achevé de rédigé le 02/09/2019.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

Publié le 11 février 2026

Top 10 des sociétés de gestion privilégiées par les CGP en fin d'année 2025...

Le classement Nortia au T4.

Publié le 10 février 2026

Publié le 10 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.19% |

| M Climate Solutions | 6.94% |

| Dorval European Climate Initiative | 5.07% |

| BDL Transitions Megatrends | 4.36% |

| R-co 4Change Net Zero Equity Euro | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.97% |

| Ecofi Smart Transition | 3.33% |

| Triodos Future Generations | 3.31% |

| DNCA Invest Sustain Semperosa | 3.20% |

Palatine Europe Sustainable Employment

|

3.19% |

| Echiquier Positive Impact Europe | 2.98% |

| Storebrand Global Solutions | 2.72% |

| Triodos Global Equities Impact | 1.92% |

| Triodos Impact Mixed | 1.33% |

| La Française Credit Innovation | 0.26% |