| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8153.87 | +1.22% | +10.52% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 11.36% |

| Jupiter Merian Global Equity Absolute Return | 9.30% |

| H2O Adagio | 8.17% |

| RAM European Market Neutral Equities | 7.49% |

| M&G (Lux) Episode Macro Fund | 6.75% |

| Sienna Performance Absolue Défensif | 6.63% |

| Fidelity Absolute Return Global Equity Fund | 6.44% |

| Syquant Capital - Helium Selection | 6.18% |

| Pictet TR - Atlas | 6.08% |

| BNP Paribas Global Absolute Return Bond | 5.42% |

DNCA Invest Alpha Bonds

|

4.99% |

| Cigogne UCITS Credit Opportunities | 4.36% |

| AXA WF Euro Credit Total Return | 3.87% |

| Exane Pleiade | 3.64% |

| Candriam Bonds Credit Alpha | 2.21% |

Candriam Absolute Return Equity Market Neutral

|

0.97% |

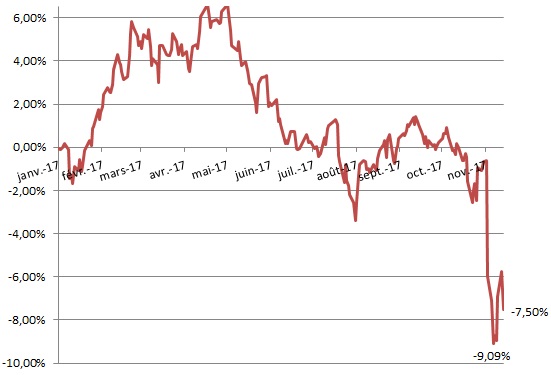

Ce fonds vient de perdre 9% en quelques jours…

Performance du fonds EdR Emerging Bonds du 1er janvier au 14 novembre 2017

Que s’est-il passé ?

Il faut d’abord rappeler ce qu’est ce fonds. EDR Emerging Bonds est un fonds opportuniste et sans contrainte sur la dette émergente.

Il peut aussi bien investir sur de la dette en devises dures (émissions par des entités émergentes en devises autres que leur devise locale, le plus souvent USD ou EUR) ou en devises locales même si un biais devises dures existe. Il peut aussi arbitrer entre émissions souveraines ou d’entreprises.

Le gérant (en poste depuis septembre 2011) a une approche contrariante. On retrouvera donc en portefeuille les pays faisant l’actualité dans le mauvais sens du terme (Venezuela, Ukraine…).

Chaque risque a un prix. Si le prix est attractif compte tenu du risque, le gérant investit. Or c’est sur ces dossiers honnis des marchés qu’il trouve de la valeur. L’historique de performance prouve la cohérence de cette stratégie. Cependant, le fonds, de par cette stratégie, peut connaitre de sévères à-coups. C’est exactement ce qui s’est passé depuis quelques jours.

La position sur le Venezuela était proche de 20% alors même que la notation était de CCC- et que le marché voyait une probabilité de défaut à moyen terme supérieur à 90%.

Pourquoi donc aller tenter l’aventure sur ce genre de titre ?

La stratégie du gérant était la suivante. Les obligations vénézuéliennes se traitaient entre 30 et 40%. En cas de défaut d’un souverain, la restructuration se fait généralement entre 50 et 60%. Donc, même avec un défaut le gérant pouvait gagner de l’argent. De plus, tant qu’il n’y avait pas défaut le gérant encaissait les coupons.

Il y a quelques jours, le président Maduro a fait savoir que les sanctions américaines (gel des avoirs à l’étranger de certaines personnalités vénézuéliennes et surtout impossibilité d’émettre de la dette en dollar de maturité supérieure à 3 mois) rendaient les paiements futurs difficiles. Le défaut est donc imminent, précipité par les sanctions US qui rendent tout exercice de refinancement quasi impossible.

Cependant, les propos de Nicolas Maduro et d'autres officiels sont ambigus puisqu'après avoir payé près de 2 milliards d'échéances ces deux dernières semaines ils invoquent leur volonté de continuer à servir la dette tout en ouvrant des discussions avec les détenteurs d’obligations sur le sujet du refinancement/restructuration. La volonté de payer et de négocier reste donc forte. Le marché a lui vendu massivement les obligations qui se traitent désormais selon les maturités entre 22 et 28%, soit une forte probabilité de « hard default », c’est-à-dire une restructuration entre 10 et 20%, pas plus.

Dans l’histoire récente seule l’Argentine a fait cela avec les complications que l’on connait. Le gérant ne croit pas à un tel scénario.

Le Venezuela n’est pas le seul fautif dans la contre-performance du fonds. En effet, la deuxième position du fonds est sur la dette turque et ce en devise locale. La lire turque a baissé de plus de -10% depuis début septembre, ce qui a impacté le fonds. Là aussi, le gérant est convaincu du bien-fondé de la position. Selon toutes les métriques, la lire turque est la devise émergente la plus sous valorisée.

Comment réagit la gestion ?

Il faut constater que la stratégie mise en place par le gérant depuis le début de l’année à savoir se couvrir entièrement contre le risque de baisse de son marché, i.e. les obligations émergentes, et de ne se positionner que sur des cas spécifiques n’a pas fonctionné. En effet, le marché des obligations émergentes a connu une très bonne année et les cas spécifiques du Venezuela et de la Turquie plombent le portefeuille.

Cependant, ces deux positions restent de fortes convictions de la gestion. Sur le dossier vénézuélien, la gestion souligne qu’à court terme cela peut encore secouer mais que dans une vision à un an, le potentiel de gain est important. Même les très gros Hedge Funds qui sont négatifs sur le Venezuela le sont à court terme mais estiment une « recovery » entre 50 et 60%.

Ainsi, les positions ont été tenues et seront renforcées si les obligations vénézuéliennes venaient encore à baisser afin de garder 15% dans le fonds.

AVIS EOS ALLOCATIONS

Est-ce à dire que le fonds doit être soldé ? Nous ne le pensons pas.

Un tel comportement est classique avec un fonds très contrariant. Le fonds est performant mais volatil. Des baisses de cette importance ont été constatées sur le 2ème semestre 2014 (baisse du pétrole) ou sur la période décembre 2015-février 2016. A chaque fois, le rebond a été fort. Impossible de dire combien de temps durera la baisse mais pour qui sait attendre, nous pensons que le rendement peut être élevé (à la hauteur du risque).

Le fonds est donc destiné à la partie dynamique des portefeuilles. De l’obligation certes mais sportive.

Le vrai risque est politique. Qui peut dire ce que peut donner un bras de fer entre Maduro et Trump, deux des dirigeants les plus imprévisibles de la planète ?

H24 : Intéressant de relire ce "Témoin dans la Salle" sur le fonds rédigé il y a moins d'un an, cliquez ici.

Pour en savoir plus sur les fonds Edmond de Rothschild AM, cliquez ici.

EOS Allocations est une société de conseil en allocation d’actifs dirigée par Pierre Bermond. Elle intervient auprès des conseillers en gestion de patrimoine pour les aider sur le conseil autant de manière opérationnelle, que réglementaire (justification d’arbitrages, allocation d’actifs réelle…), cliquez ici pour en savoir plus.

Copyright H24 Finance. All rights reserved.

Votre agenda de la semaine...

Voici vos événements pour la semaine du 12 au 17 novembre 2025

Publié le 10 novembre 2025

Le label ISR se durcit… et si c’était une bonne nouvelle ?

H24 a échangé avec Mathias Dupré, Analyste ISR-ESG, à La Financière Responsable.

Publié le 10 novembre 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 13.81% |

| BDL Transitions Megatrends | 10.84% |

| Dorval European Climate Initiative | 10.61% |

| EdR SICAV Euro Sustainable Equity | 9.75% |

| Palatine Europe Sustainable Employment | 7.24% |

| La Française Credit Innovation | 4.19% |

| DNCA Invest Beyond Semperosa | 2.37% |

| Triodos Impact Mixed | 1.59% |

| Triodos Global Equities Impact | 1.23% |

| Aesculape SRI | -0.85% |

| Triodos Future Generations | -2.19% |

| Echiquier Positive Impact Europe | -4.20% |