| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8257.21 | +1.24% | +11.96% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 12.04% |

| Jupiter Merian Global Equity Absolute Return | 9.75% |

| H2O Adagio | 8.17% |

| M&G (Lux) Episode Macro Fund | 7.03% |

| RAM European Market Neutral Equities | 6.72% |

| Sienna Performance Absolue Défensif | 6.63% |

| Fidelity Absolute Return Global Equity Fund | 6.44% |

| Pictet TR - Atlas | 6.40% |

| Syquant Capital - Helium Selection | 6.27% |

| BNP Paribas Global Absolute Return Bond | 5.51% |

DNCA Invest Alpha Bonds

|

4.97% |

| Cigogne UCITS Credit Opportunities | 4.30% |

| AXA WF Euro Credit Total Return | 3.94% |

| Exane Pleiade | 3.94% |

| Candriam Bonds Credit Alpha | 2.19% |

Candriam Absolute Return Equity Market Neutral

|

1.10% |

D'après une étude, le "smart beta" parvient à faire mieux que les gérants...

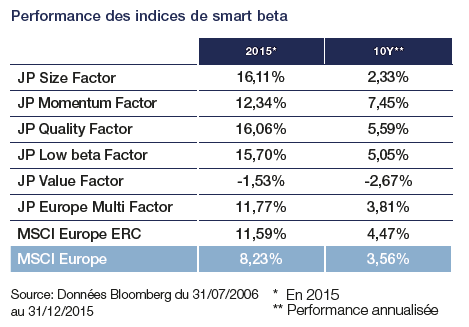

Lyxor AM présentait la semaine dernière une étude soulignant les bonnes performances des ETF « smart beta », une extension « intelligente » des ETF pour ne plus seulement reproduire les variations d’un indice boursier (comme les ETF CAC40), mais d’un panier d’actifs choisi par un ordinateur et permettant de reproduire une stratégie d’investissement.

Gagnant en notoriété aux Etats-Unis depuis quelques années, les ETF « smart beta » restent encore peu connus en Europe. Pour autant, ce marché est en plein développement. « En décembre 2015, les actifs smart beta gérés en ETF représentaient 15 milliards d’euros en Europe, soit 6 fois plus que quatre ans plus tôt », rappelle ainsi Lyxor AM en amont de son étude.

Certains ETF « smart beta » ont déjà réussi à séduire leur public, les plus populaires étant ceux permettant de reproduire les performances d’une stratégie « volatilité minimale » (min vol), dont le but est de réaliser des performances a priori moins saccadées qu’un indice traditionnel.

Il est difficile pour les gérants de battre le "smart beta"

C’est donc dans ce cadre que l’étude de Lyxor AM s’avère intéressante pour y voir plus clair sur les performances de ce type d'actifs.

La société de gestion résume : « Cette étude, unique par son ampleur, compare la performance de 3.740 fonds actifs représentant 1.200 milliards d’euros d'actifs sous gestion [en Europe] par rapport à leurs benchmarks [et par rapport aux performances moyennes des ETF "smart beta"], sur une période de 10 ans ».

Tout d'abord, « Les résultats révèlent que l'année 2015 s'est avérée plus favorable pour les fonds actifs, dont 47% en moyenne ont surperformé leurs indices de référence, contre 25 % seulement en 2014 ».

Néanmoins, « Sur la base des données Morningstar et des Indices de Variance Minimum FTSE, [l’étude] montre que seuls 13% [des fonds actifs] ont surperformé les stratégies smart beta de volatilité minimale » en 2015, note ainsi Lyxor AM.

Sur le long terme, les résultats sont encore plus marqués. « Sur 10 ans, ces pourcentages tombent à 18,8% [de fonds actifs parvenant à battre leur indice de référence] et à 5,6% [de fonds actifs parvenant à faire mieux que les indices de smart beta low volatility] ».

Ainsi, « les données collectées montrent clairement que les indices de smart beta en Europe ont surperformé leurs indices de référence » s’enthousiasme Lyxor AM, grand émetteur d’ETF…

Le smart beta, un bon complément pour un portefeuille diversifié

Lyxor AM estime néanmoins que le smart beta peut avant tout constituer une bonne stratégie de diversification, sans remplacer totalement le travail des gérants.

« On peut légitimement se demander quelle place [le smart beta] sera amené à prendre et pourquoi les investisseurs n’optent pas pour des stratégies 100% smart beta. La réponse tient à deux éléments » explique Marlène Hassine, directrice de la recherche ETF de Lyxor AM.

« Le premier élément est que le smart beta n’est pas présent sur tous les indices, et que les stratégies d’investissement reposent encore majoritairement sur la capitalisation boursière. Le second est que, même s’il affiche un excellent potentiel de rendement, le smart beta n’est pas en mesure de rivaliser avec les performances des meilleurs fonds actifs ».

Guillaume Lasserre, responsable des stratégies de gestion active chez Lyxor AM, conclut pour sa part : « Nous sommes convaincus que le smart beta complète idéalement des investissements de type plus classique. En d’autres termes, que la combinaison de beta traditionnel, de produits alternatifs et de smart beta – jusqu’à 40% – constitue une option pertinente pour améliorer le rendement d’un portefeuille ».

Voici le "petit frère boosté" d'un fonds que vous connaissez bien...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 12 novembre 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 15.60% |

| BDL Transitions Megatrends | 10.84% |

| Dorval European Climate Initiative | 10.61% |

| EdR SICAV Euro Sustainable Equity | 9.75% |

| Palatine Europe Sustainable Employment | 7.24% |

| La Française Credit Innovation | 4.29% |

| DNCA Invest Beyond Semperosa | 3.50% |

| Triodos Impact Mixed | 1.89% |

| Triodos Global Equities Impact | 1.77% |

| Aesculape SRI | -0.85% |

| Triodos Future Generations | -1.83% |

| Echiquier Positive Impact Europe | -3.44% |