| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7984.44 | -0.71% | -2.03% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.81% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 3.23% |

| Pictet TR - Sirius | 3.14% |

| Candriam Absolute Return Equity Market Neutral | 2.93% |

| RAM European Market Neutral Equities | 2.14% |

| Pictet TR - Atlas | 1.93% |

| H2O Adagio | 1.47% |

| Sapienta Absolu | 1.01% |

Syquant Capital - Helium Selection

|

0.95% |

DNCA Invest Alpha Bonds

|

0.81% |

BDL Durandal

|

0.78% |

| Cigogne UCITS Credit Opportunities | 0.57% |

| Schelcher Optimal Income | 0.53% |

| Candriam Bonds Credit Alpha | 0.46% |

| ELEVA Global Bonds Opportunities | 0.40% |

| Alken Fund Absolute Return Europe | 0.37% |

| Sienna Performance Absolue Défensif | 0.20% |

| AXA WF Euro Credit Total Return | 0.01% |

| BNP Paribas Global Absolute Return Bond | -0.42% |

| ELEVA Absolute Return Dynamic | -0.81% |

| Jupiter Merian Global Equity Absolute Return | -1.19% |

Exane Pleiade

|

-2.71% |

| MacroSphere Global Fund | -3.50% |

| Fidelity Absolute Return Global Equity Fund | -3.66% |

Des points d’entrée à des niveaux "exceptionnels" dans...

En résumé

-

Les petites et micro-capitalisations européennes sont à un point d’entrée très attractif relativement aux grandes capitalisations, et peut-être aussi en absolu.

-

Pour la première fois depuis des années, des valeurs cycliques de qualité se trouvent en haut du classement.

Bientôt le pic d’inflation, aux États-Unis pour commencer

L’inflation américaine a atteint 8,2% en glissement annuel et l’inflation cœur a augmenté de 0,6% en glissement annuel, largement au-dessus des attentes.

La bonne nouvelle, ce sont les prix des services et les loyers qui en sont la cause. Or, leur effet étant retardé, Gay-Lussac estime que l’inflation a de bonnes chances de reculer vers 6,5% - 7% d’ici décembre 2022. Elle atteindrait 3% au courant de l’année 2023.

L’inflation résiste plus fortement en Europe à cause de la crise énergétique. L’Allemagne attend 7% d’inflation l’année prochaine. Pour Louis de Fels, le pic de l’inflation serait atteint vers octobre l’an prochain.

La hausse des taux obligataires américains peu ou prou achevée

Avec des taux américains 10 ans qui flirtent avec le niveau de 4% aux États-Unis, le pic est plutôt derrière nous.

« Nous sommes acheteurs de la dette américaine à 10 ans et à 2 ans aussi » explique Louis de Fels.

Le taux de chômage devrait mécaniquement remonter d’ici quelques mois selon les données suivies par la Réserve Fédérale.

Où en sommes-nous dans le cycle ?

Les publications d’entreprises sont encore assez bonnes, mais il faut maintenant anticiper. Gay Lussac estime que les annonces des entreprises vont reculer et atteindre un creux au cours du T4 2022 et T1 2023.

« Quand l’indicateur des PMI manufacturiers passe sous les 50, il est généralement intéressant de rebâtir des positions dans les valeurs cycliques ».

Louis de Fels rappelle que les cours des petites et moyennes capitalisations se redresseront vraisemblablement plus tôt, par effet d’anticipation comme on l’a constaté dans le passé.

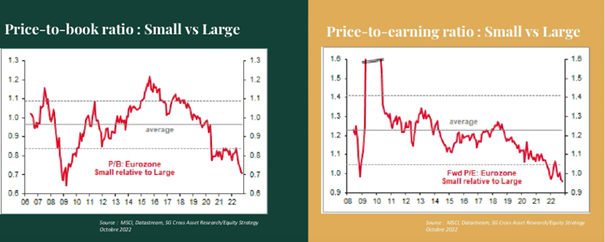

Fin de la sous performance des petites et micro-capitalisations

Louis de Fels estime que « le derating relatif de la partie basse de la cote est derrière nous ».

Les petites et micro-capitalisations ont sous performé de 10 à 15% cette année. Hugo Voillaume l’explique par la perception de risques supérieurs dans cette partie de la cote et par des rachats enregistrés dans les fonds de petites capitalisations qui ont souffert de manque de liquidités. Precia, société française qui conçoit, produit et commercialise des instruments de pesage, a vu son cours baisser de 25% depuis le mois d’aout avec un volume de 700 titres échangés par jour !

Gay-Lussac reste fidèle à son processus de classement des valeurs, selon son triptyque faible volatilité, faible beta et momentum, qui révèle la remontée dans les classements de valeurs cycliques de qualité depuis plusieurs semaines. Plusieurs d’entre elles sont même en haut du classement.

La partie basse de la cote n’a jamais été aussi bon marché depuis 2008-2009

Des valeurs cycliques à fort beta traitent à des multiples complétement écrasés qu’on n’avait pas vus depuis de 2008. Pourtant, plusieurs de ces entreprises se trouvent dans une situation financière bien meilleure. Synergie avait 4 millions € de cash net en 2008 alors qu’elle détient une réserve de 300 millions € actuellement. Cette réserve représente 40% de la capitalisation en 2022 !

« Il est temps de rebâtir des positions dans ces entreprises qui se trouvent parfois à des niveaux excessivement décotés. »

Les achats à bon compte de Gay-Lussac

Dans le secteur de l’intérim, Synergie et Crit sont entrés en portefeuille. La croissance organique de Crit vient d’être publiée à 17% tandis que la société bénéficie d’une situation nette de 350 millions d’euros. La société enregistre des reprises dans l’aéronautique et dans l’automobile.

Gay-Lussac a aussi investi dans Lisi (équipementiers de l’automobile, du secteur médical et de l’aéronautique) car la société s’attend à un redémarrage du secteur de l’aéronautique qui est à l’origine de 80% des cash flows libres de l’entreprise. Le ratio Cours/Valeur nette comptable (Price/Book value) est inférieur à 1, un niveau excessivement bas à l’aune de la reprise de l’aéronautique.

Le fonds Gay-Lussac Microcaps a acheté Hexaom, anciennement dénommé Groupe Maisons Confort qui se paie 0,5 x en P/Book value. En vingt ans, l’entreprise a généré des cash flows libres positifs 18 fois. Est aussi entré en portefeuille le chantier Fountaine-Pajot le mois dernier.

Le style de gestion de Gay-Lussac ne varie pas

Les porteurs de Gay-Lussac seront rassurés de voir les belles positions en titres de croissance conservées en portefeuille comme Precia, Gerard Perrier Industrie, Robertet et Neurones.

L’équipe de gestion a fait un peu de place pour des titres cycliques de qualité qui se trouvent en haut du classement selon le processus de gestion de la SGP.

Article rédigé par H24 Finance. Tous droits réservés.

Publié le 12 mars 2026

Le trésor dormant de l’épargne chinoise ?

H24 a échangé avec Yanxiu Gu (gérante actions) et Christophe Ky (gérant actions et data scientist) chez ODDO BHF AM.

Publié le 12 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.72% |

| Regnan Sustainable Water & Waste | 4.03% |

| Storebrand Global Solutions | 2.00% |

| Dorval European Climate Initiative | 1.51% |

| Echiquier Positive Impact Europe | 1.35% |

| Triodos Global Equities Impact | 0.28% |

| Triodos Impact Mixed | 0.09% |

| La Française Credit Innovation | -0.15% |

| BDL Transitions Megatrends | -0.33% |

| EdR SICAV Euro Sustainable Equity | -0.59% |

Palatine Europe Sustainable Employment

|

-0.83% |

| Ecofi Smart Transition | -0.84% |

| Triodos Future Generations | -1.65% |

| R-co 4Change Net Zero Equity Euro | -2.42% |

| DNCA Invest Sustain Semperosa | -2.43% |