| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7984.44 | -0.71% | -2.03% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.11% |

| Pictet TR - Sirius | 3.50% |

| Candriam Absolute Return Equity Market Neutral | 3.14% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 2.46% |

| RAM European Market Neutral Equities | 2.14% |

| Pictet TR - Atlas | 2.12% |

| Sapienta Absolu | 1.15% |

| H2O Adagio | 1.11% |

Syquant Capital - Helium Selection

|

0.71% |

BDL Durandal

|

0.63% |

| Cigogne UCITS Credit Opportunities | 0.57% |

| Schelcher Optimal Income | 0.53% |

DNCA Invest Alpha Bonds

|

0.52% |

| Candriam Bonds Credit Alpha | 0.43% |

| Alken Fund Absolute Return Europe | 0.37% |

| ELEVA Global Bonds Opportunities | 0.18% |

| AXA WF Euro Credit Total Return | -0.32% |

| Sienna Performance Absolue Défensif | -0.33% |

| BNP Paribas Global Absolute Return Bond | -0.42% |

| ELEVA Absolute Return Dynamic | -0.92% |

| Jupiter Merian Global Equity Absolute Return | -1.19% |

Exane Pleiade

|

-3.12% |

| Fidelity Absolute Return Global Equity Fund | -4.29% |

| MacroSphere Global Fund | -5.33% |

🐉 Facile d'investir en Chine, il suffit de…

Ce qu'il faut retenir :

-

L’année 2021 fut difficile pour les marchés chinois.

-

La bourse chinoise a représenté jusqu’à 40% de l’indice MSCI Emerging Market.

-

Fort rebond de la production industrielle et consommation moins dynamique.

-

La Chine est au début du cycle de détente monétaire.

-

L’endettement des entreprises chinoises recule.

-

Le plan quinquennal chinois présente une grande vertu : il est public ! On peut donc raisonnablement s’en inspirer pour identifier les grands gagnants de demain.

Kiran Nandra-Koehrer, co-Head of emerging markets chez Pictet AM, a commenté le positionnement et l’évolution du fonds Pictet-China Equities.

L’année 2021 fut difficile pour les marchés chinois comme le montre la baisse de 10% de l’indice exprimé en Euros. Les mesures de répression réglementaire et la crise immobilière n’ont en effet pas cessé de peser sur la bourse chinoise.

Est-ce le bon moment pour revenir à l’achat ? Quels secteurs privilégier ?

L’équipe actions des pays émergents de Pictet AM gère 5,3 MM$. Les 21 personnes qui la composent incarnent à elles seules 12 nationalités et bénéficient d’une expérience professionnelle moyenne d’une quinzaine d’années. L’équipe investit depuis 2003 dans les actions chinoises et a obtenu l’accès aux actions domestiques A, il y a plus de 15 ans.

Quatre personnes de l’équipe couvrent les actions chinoises : l’une vit à Shanghai, deux à Hong Kong et la dernière compte bientôt s’installer en Asie.

Le pic de la bulle réglementaire chinoise est derrière nous

La bourse chinoise a représenté jusqu’à 40% de l’indice MSCI Emerging Market tandis que celles de l’Asie hors Japon en représentait 80%. Ces chiffres ont reculé à 30% et 74% respectivement à la fin 2021.Dans l’indice, ce sont les actions chinoises offshore qui ont le plus baissé l’an dernier et qui sont la cause principale du recul de la pondération globale. Mais ce sont les actions de catégorie A, dites domestiques, qui concentrent le plus de potentiel de croissance à terme.

Les entreprises du marché des actions A constituent la deuxième plus forte capitalisation du monde

… Pourtant les actions chinoises dans leur ensemble ne pèsent que 10% des indices mondiaux. Il y a un truc qui cloche… et qui finira par se résorber selon Kiran Nandra-Koehrer. Non seulement la Chine ouvre ses marchés financiers mais les investisseurs prennent aussi conscience de l’attrait des actions A comme un facteur de diversification aux côtés des actions chinoises « offshore ».

-

Les titres A sont largement détenus par des particuliers et faiblement par les institutions

-

Le profil des entreprises A est fortement incarné par le commerce de détail et l’industrie.

Les titres qui ont fait la une de la presse en 2021 concernaient souvent les entreprises technologiques qui cotent « offshore » et ont ainsi ont masqué le dynamisme des entreprises cotées en catégorie A.

Fort rebond de la production industrielle et consommation moins dynamique

La production industrielle est repassée au-dessus de la moyenne de long terme malgré la pandémie. En revanche la consommation est loin d’avoir retrouvé les niveaux pré-Covid.

Moins de pressions inflationnistes

Grâce à l’affaiblissement des pressions inflationnistes, les autorités monétaires vont assouplir leur politique alors que celles du monde développé entrent dans une période restrictive. L’inflation des prix à la production et celle des matières premières restent sous contrôle. Cela n’a pas échappé à la Banque de Chine qui a baissé le taux de financement au jour le jour à la mi-janvier. La Chine est au début du cycle de détente monétaire.

Le moral des investisseurs bien bas, les révisions bénéficiaires à la hausse

La chute boursière de l’an dernier a découragé beaucoup d’investisseurs qui ont souvent retiré leurs investissements. Il ne faudrait pas grand-chose pour que le sentiment des investisseurs reparte à la hausse alors que les révisions bénéficiaires retournent dans le vert.

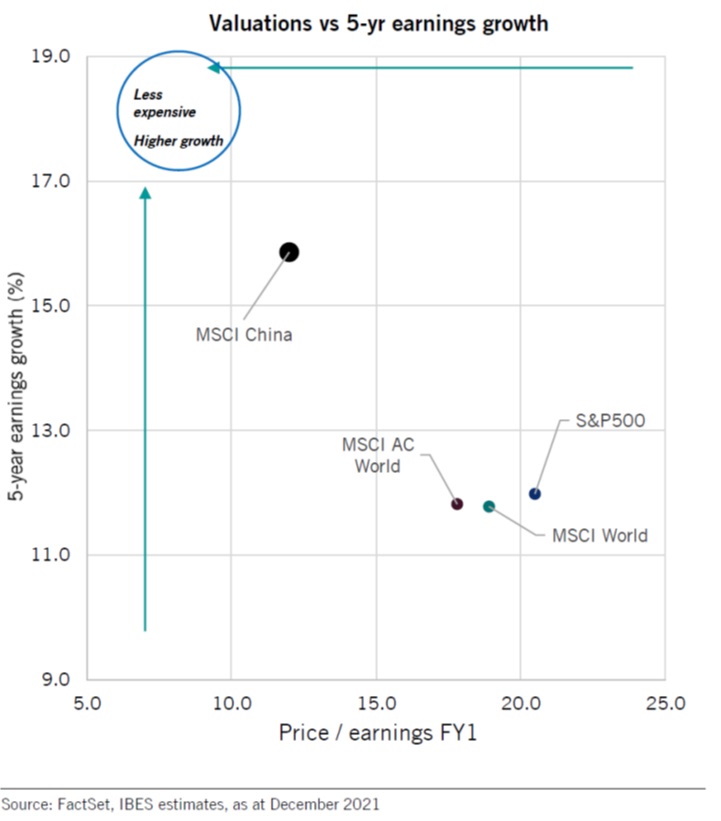

Les actions chinoises moins chères que celles des pays développés, plus de croissance, what else ?

Ajoutons que les entreprises chinoises portent une attention croissante à la génération de trésorerie et augmentent les taux de distribution sur dividendes, ce qui traduit une priorité à la rentabilité. L’endettement des entreprises chinoises recule, si on en juge par le ratio Dette nette/EBITDA. La crise qui a touché le groupe Evergrande a déclenché une panique généralisée qui a exagérément affecté le cours des entreprises bien gérées.

Kiran Nandra-Koehrer estime que les difficultés immobilières ne sont pas un problème systémique et ne remettent pas en cause la poursuite de la croissance chinoise

Pour investir en Chine, lisez son plan quinquennal

Le plan quinquennal chinois présente une grande vertu : il est public ! On peut donc raisonnablement s’en inspirer pour identifier les grands gagnants de demain.

Pour rappel, les priorités sont données au :

-

Soutien d’une innovation autonome et domestique,

-

Recentrage sur la croissance de l’économie domestique,

-

Maintien de l’ouverture au monde de l’économie,

-

Poursuite de standard environnementaux élevés,

-

La priorité à l’économie réelle et non à la finance.

Kiran Nandra-Koehrer a livré quelques exemples boursiers afin de tirer parti des orientations du XIVème plan quinquennal chinois.

-

Hong Kong Exchanges and Clearing, véhicule boursier qui devrait profiter de l’ouverture des marchés financiers de Chine.

-

L’opérateur boursier pèse 75 milliards de dollars.

-

La société traite à x25 les BNA 2022 estimés tandis que Pictet AM s’attend à un ROE de 27% et à une croissance bénéficiaire de 20% par an.

-

-

MediaTek, spécialiste taiwanais des semi-conducteurs qui capitalise 53 milliards $.

-

CATL (Contemporary Amperex Technology Co), fabricant de batteries Lithium-ion qui capitalise 115 milliards $

-

Tigermed, un groupe pharmaceutique pesant 23 milliards $ avec un ROE de 15% et des BNA attendus à °+20% par an.

-

XPeng, producteur de véhicules électriques moyenne gamme. 70 milliards $ de capitalisation, ROE 15%, BNA en croissance de 50% par an.

Portefeuille de Pictet-China Equities au 31 décembre 2021

En principe, la gestion est caractérisée par :

-

30 à 40 positions

-

L’expérience dans les titres A qui pèsent actuellement 30% du portefeuille

-

La faible rotation de portefeuille autour de de 20%, une caractéristique différenciante

-

Tracking error de 3-7%

Répartition géographique : 86% Chine (-14% vs indice), Hong Kong 5% (+5%) et Taiwan 9% (+9%).

Les 5 surpondérations les plus fortes : CATL, Midea Group, China MeiDong Auto Holding Limited, Country Garden Services et JD.com

Les 5 sous pondérations les plus fortes : Alibaba, Tencent, China Construction Bank, Ping An Insurance et Nio Inc.

Performance au 28 janvier 2022

La part P Eur (code LU0255978347), affiche -14,94% contre -10,1% en 2021 pour le MSCI China 10/40 et -8,15% contre -5,01% au 24 février 2022.

Sur 10 ans, au 31 décembre 2021, la performance annualisée de la part I USD s’établit à 10,5% contre 8,44% pour l’indice MSCI China 10/40 Le ratio d’information s’établit à 0,7 sur la même durée et reflète ainsi la qualité de gestion.

Comment investir ?

La part P EUR de Pictet China Equities, SRRI 6, est disponible sous le code LU0255978347.

Article rédigé par H24 Finance. Tous droits réservés.

Publié le 12 mars 2026

Le trésor dormant de l’épargne chinoise ?

H24 a échangé avec Yanxiu Gu (gérante actions) et Christophe Ky (gérant actions et data scientist) chez ODDO BHF AM.

Publié le 12 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 6.53% |

| Regnan Sustainable Water & Waste | 4.12% |

| Storebrand Global Solutions | 2.00% |

| Echiquier Positive Impact Europe | 1.35% |

| Dorval European Climate Initiative | 1.26% |

| Triodos Global Equities Impact | 0.28% |

| Triodos Impact Mixed | 0.09% |

| La Française Credit Innovation | -0.40% |

| EdR SICAV Euro Sustainable Equity | -0.59% |

| BDL Transitions Megatrends | -1.04% |

| Ecofi Smart Transition | -1.47% |

| Triodos Future Generations | -1.65% |

Palatine Europe Sustainable Employment

|

-1.69% |

| DNCA Invest Sustain Semperosa | -2.43% |

| R-co 4Change Net Zero Equity Euro | -3.01% |