| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7983.81 | -0.01% | -1.83% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.11% |

| Pictet TR - Sirius | 3.50% |

| Candriam Absolute Return Equity Market Neutral | 3.14% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 2.46% |

| RAM European Market Neutral Equities | 2.14% |

| Pictet TR - Atlas | 2.12% |

| Sapienta Absolu | 1.15% |

Syquant Capital - Helium Selection

|

0.71% |

BDL Durandal

|

0.63% |

| Cigogne UCITS Credit Opportunities | 0.57% |

| Schelcher Optimal Income | 0.53% |

DNCA Invest Alpha Bonds

|

0.52% |

| H2O Adagio | 0.48% |

| Candriam Bonds Credit Alpha | 0.43% |

| ELEVA Global Bonds Opportunities | 0.18% |

| Alken Fund Absolute Return Europe | 0.18% |

| AXA WF Euro Credit Total Return | -0.32% |

| Sienna Performance Absolue Défensif | -0.33% |

| BNP Paribas Global Absolute Return Bond | -0.38% |

| ELEVA Absolute Return Dynamic | -0.92% |

| Jupiter Merian Global Equity Absolute Return | -1.19% |

Exane Pleiade

|

-3.12% |

| Fidelity Absolute Return Global Equity Fund | -4.29% |

| MacroSphere Global Fund | -5.33% |

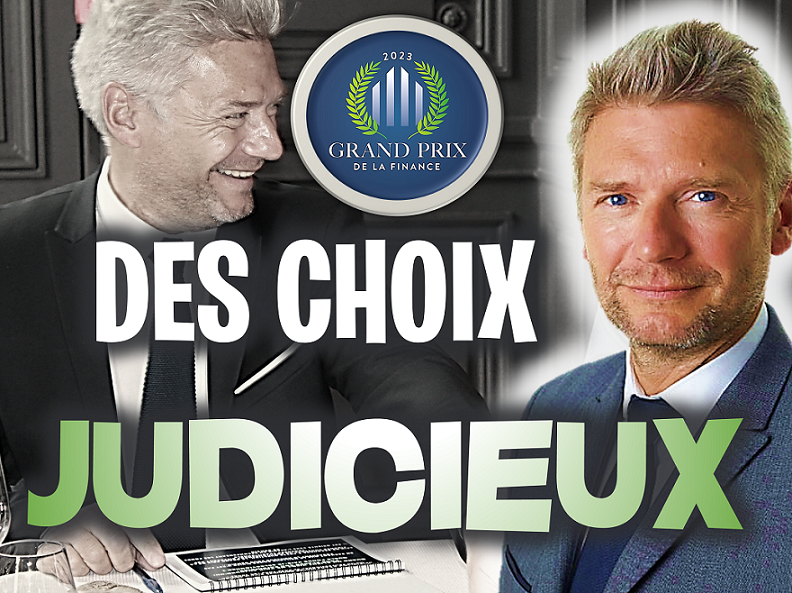

Entretien avec un sélectionneur : Marc Terras (Rothschild & Co AM), membre du Jury du Grand Prix de la Finance…

Grand Prix de la Finance : Présentez-nous votre activité chez Rothschild & Co AM...

Marc Terras

Marc Terras

Je suis responsable des activités de gestion et de conseil en architecture ouverte.

Depuis 25 ans, nous développons avec dix collaborateurs ces expertises qui représentent aujourd'hui un peu plus de 5 milliards d'euros.

Nous gérons et conseillons ces encours pour une clientèle institutionnelle et privée, des cabinets de conseil en gestion de patrimoine, et des réseaux de distribution de produits bancaires et assurantiels, sous forme de fonds dédiés et ouverts, de mandats de gestion et de gestion conseillée. Nous intervenons sur l'ensemble des classes d'actifs, des zones géographiques, sur des produits liquides ou privés.

Grand Prix de la Finance : Quels sont les trois fonds actions et les trois fonds obligataires que vous privilégiez pour les prochains mois/trimestres ?

Marc Terras

Marc Terras

Les fonds que nous privilégions dépendent étroitement de nos choix d'allocation stratégique ou tactique, ce qui nous amène sur les actions à préférer aujourd'hui des fonds opportunistes, qui peuvent adapter leur style en fonction de l'évolution des cycles économiques et boursiers.

Le fonds Eleva Euroland Equity et le fonds R-Co Conviction Euro Value sont dans ce cadre mis en avant. Le fonds JP Morgan China sera bientôt une opportunité intéressante et adaptée aux valorisations et à la situation macroéconomique du pays.

Sur les taux, les fonds BlueBay Investment Grade qui profite d'un rendement attractif, JP Morgan Emerging Debt Local Currency qui devrait tirer profit de l'attractivité des devises et du cycle monétaire émergents, ainsi que R-Co Valor Bond Opportunities pour son caractère flexible sont privilégiés.

Grand Prix de la Finance : Entre croissance et value, une tendance se dégage-t-elle pour les 12 prochains mois ?

Marc Terras

Marc Terras

Nous avons au cours de ces derniers mois privilégié le style value et la cyclicité qui ont tiré profit de la remontée des taux d'intérêt. Alors que le cycle de hausses des taux touche à sa fin, nous pourrions entrer dans une phase de ralentissement économique et de baisse des profits qui nous incite à la prudence.

Dans ce cadre, nous augmentons la part de fonds monétaires et diversifions les portefeuilles à la fois sur des fonds opportunistes et des fonds de croissance de qualité, c'est-à-dire dans des fonds investissant dans des valeurs dont la visibilité des résultats est forte, et qui privilégient des valeurs de qualité, à faible endettement et dont les bilans restent solides.

Grand Prix de la Finance : Quel rôle joue l'ESG/l'ISR dans la constitution de votre offre de fonds et de gestion ? Quelles tendances observez-vous ?

Marc Terras

Marc Terras

Signataire des PRI et respectant la politique ESG de Rothschild et Cie Asset Management, nous traitons depuis plus de trois ans l'ESG dans notre processus de sélection comme un sujet global. Nous intégrons les enjeux de durabilité dans nos questionnaires et mettons en œuvre une politique d'engagement et de dialogue avec les sociétés de gestion des fonds dans lesquels nous sommes ou souhaitons investir.

Tous les fonds et les mandats que nous gérons sont Article 8, deux fonds ouverts et un mandat sont Article 9.

Grand Prix de la Finance : Vos meilleurs conseils à nos lecteurs quand ils sélectionnent un fonds ?

Marc Terras

Marc Terras

La performance passée ne garantit en aucun cas une performance de qualité à l'avenir, mais c'est pour autant un outil d'analyse précieux qui permet à l'investisseur de comprendre à la fois quels ont été les moteurs de performance passée et quels sont les risques associés à cet investissement.

L'observation des performances doit se faire sur longue période. Elle permet de détecter si le gestionnaire est plus performant dans certaines phases des cycles économiques et boursiers ou si au contraire une surperformance souvent plus régulière mais de moindre ampleur est recherchée.

Par ailleurs, l'analyse des biais de gestion est capitale car ces biais peuvent générer de façon ponctuelle une forte surperformance mais également de fortes pertes. Les biais sectoriels, de tailles de capitalisations ou de style doivent donc être utilisés en parfaite connaissance de cause.

Enfin, l'expérience et la stabilité d'une équipe de gestion performante et de son process sont des éléments qui limitent les risques de contre-performances futures répétées. A ce titre, les mouvements de collaborateurs, internes ou externes à une structure, ainsi que des fusions d'équipes, sont des éléments à prendre au sérieux.

Grand Prix de la Finance : Un mot sur le Grand Prix de la Finance ?

Marc Terras

Marc Terras

Ce prix permet aux principaux sélectionneurs de la place de porter à la connaissance de vos lecteurs les fonds qui répondent sur un nombre exhaustif de classes d'actifs aux niveaux d'exigence les plus élevés en matière de qualité et de cohérence dans leur approche, ainsi que des espérances de performances sur l'année à venir.

C'est donc une excellente initiative qui devrait aider vos lecteurs à faire des choix d'investissement judicieux qui répondront précisément à leurs attentes.

Copyright H24 Finance. Tous droits réservés.

Faut-il s'inquiéter de la volatilité sur les marchés obligataires ?

Dans le "Graphique de la Semaine", l'équipe H24 sélectionne un graphique percutant proposé par un acteur du marché.

Publié le 13 mars 2026

Quelques fonds pour DORMIR tranquille...

H24 a trouvé quelques fonds capables de laisser les investisseurs dormir sur leurs deux oreilles.

Publié le 13 mars 2026

Publié le 13 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 6.53% |

| Regnan Sustainable Water & Waste | 4.12% |

| Echiquier Positive Impact Europe | 1.45% |

| Dorval European Climate Initiative | 1.26% |

| Storebrand Global Solutions | 1.06% |

| Triodos Impact Mixed | -0.38% |

| Triodos Global Equities Impact | -0.51% |

| EdR SICAV Euro Sustainable Equity | -0.59% |

| La Française Credit Innovation | -0.78% |

| BDL Transitions Megatrends | -1.04% |

Palatine Europe Sustainable Employment

|

-1.69% |

| Ecofi Smart Transition | -2.35% |

| Triodos Future Generations | -2.78% |

| DNCA Invest Sustain Semperosa | -3.12% |

| R-co 4Change Net Zero Equity Euro | -3.99% |