| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8041.81 | -0.19% | -1.32% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.81% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 3.23% |

| Pictet TR - Sirius | 3.14% |

| Candriam Absolute Return Equity Market Neutral | 2.93% |

| RAM European Market Neutral Equities | 2.32% |

| Pictet TR - Atlas | 1.93% |

| H2O Adagio | 1.47% |

| Sapienta Absolu | 1.01% |

Syquant Capital - Helium Selection

|

0.95% |

DNCA Invest Alpha Bonds

|

0.81% |

BDL Durandal

|

0.78% |

| Schelcher Optimal Income | 0.69% |

| Cigogne UCITS Credit Opportunities | 0.57% |

| Candriam Bonds Credit Alpha | 0.46% |

| AXA WF Euro Credit Total Return | 0.45% |

| ELEVA Global Bonds Opportunities | 0.40% |

| Alken Fund Absolute Return Europe | 0.26% |

| Sienna Performance Absolue Défensif | 0.20% |

| BNP Paribas Global Absolute Return Bond | -0.51% |

| ELEVA Absolute Return Dynamic | -0.81% |

| Jupiter Merian Global Equity Absolute Return | -1.19% |

Exane Pleiade

|

-2.71% |

| MacroSphere Global Fund | -3.50% |

| Fidelity Absolute Return Global Equity Fund | -3.66% |

ESG : Je t'aime… moi non plus

|

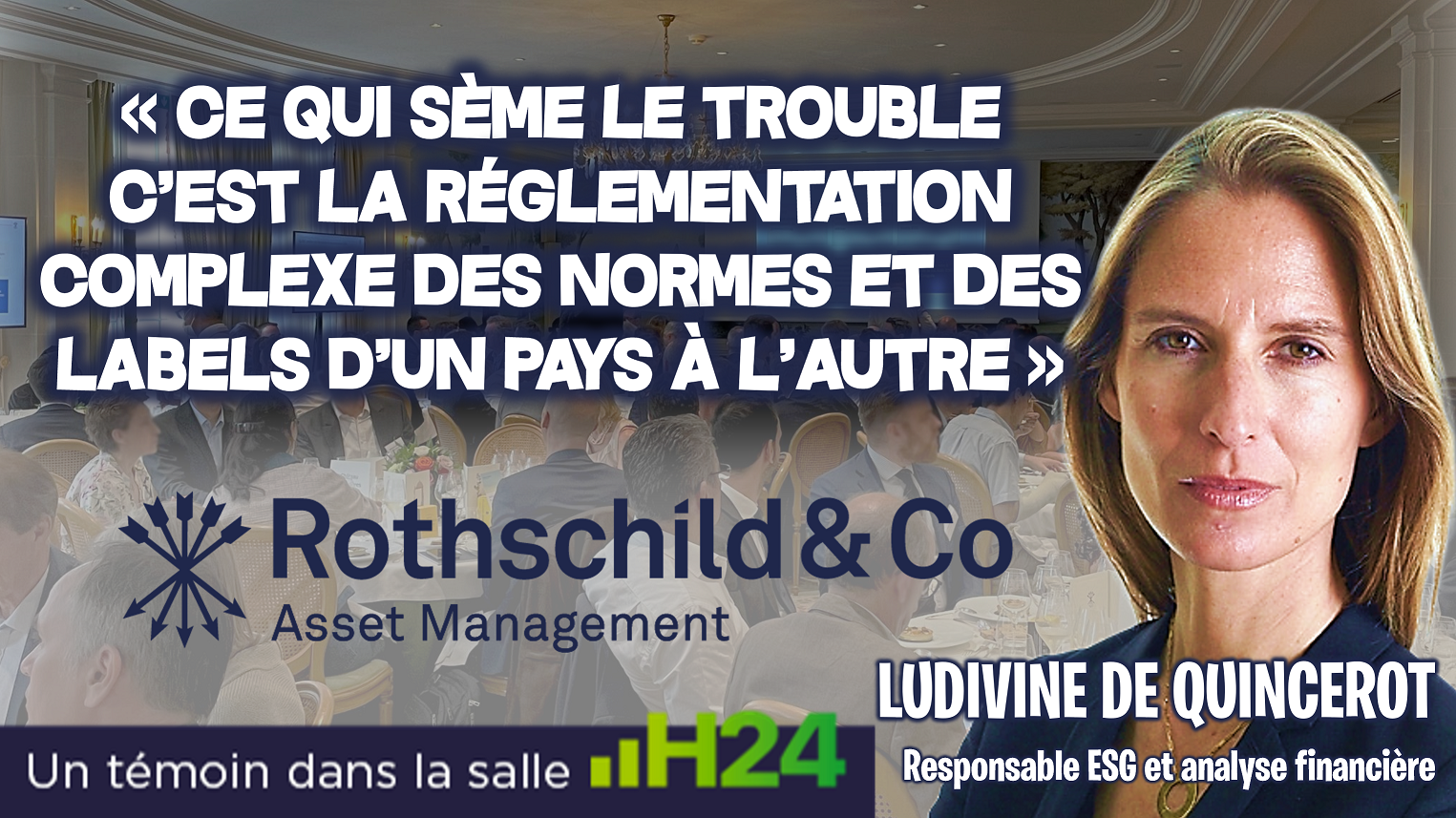

Fausto Trevisan, directeur de la distribution chez Rothschild & Co AM, a invité Ludivine de Quincerot, gérante de portefeuille, responsable ESG et analyse financière, à partager ses visions et les évolutions en matière ESG. H24 vous en propose un résumé... |

« L’investissement durable demeure une matière clivante » estime Ludivine de Quincerot qui est convaincue que l'intégration des enjeux ESG est de toute façon essentielle au processus de création de valeur dans la gestion financière. « Ce qui sème le trouble c’est la réglementation complexe des normes et des labels d’un pays à l’autre ».

Pourtant, les sociétés ont besoin de se transformer après les engagements pris lors de la COP 2021 tenue à Paris.

Pour la responsable ESG de Rothschild & Co AM, « L’approche doit être simple, mesurée, pragmatique et rester ambitieuse pour créer de la valeur ».

Fronde américaine contre l’ESG jugé coupable de non-création de valeur

Des lois anti-ESG, notamment dans des États républicains, ont été promulguées. Des grands acteurs financiers ont été exclus comme ISS, JPMorgan, BlackRock pour leurs positions anti-hydrocarbures. Le poids du pétrole est de 8% dans le PIB américain.

Evidemment, ça fait tousser.

L’alliance Net Zero dans le secteur de l’assurance a éclaté

Il ne reste plus que les huit groupes fondateurs. La crainte de perdre du chiffre d’affaires ou de se voir condamné par les autorités anti-trust ont poussé dehors nombre d’assureurs.

Les gérants d’actifs ont aussi adopté un discours bien plus prudent dans leurs positions sur l’investissement responsable. BlackRock a reculé cette année en précisant par la voix de son Président Larry Fink, « que son groupe n’est pas la police de l’environnement ».

La SEC accélère sur les initiatives réglementaires ESG

Goldman Sachs a écopé d’une amende pour « greenwashing ». BNY Mellon a été condamné pour exagérations dans ses informations.

Joe Biden a mis son veto à l’application de la loi anti-ESG votée par le congrès américain.

En Europe, la crise d’adolescence se poursuit dans l’ESG

L’empilement des réglementations déconcerte tout le monde y compris les spécialistes. La catégorie SFDR 8 est devenue un fourre-tout puisqu’elle a accueilli des fonds anciennement article 9. Désormais, des investisseurs recherchent des SFDR 8 +.

Tout est possible ...

La réglementation MIF finit par empêtrer les investisseurs

Principal Adverse Impact, Sustainable et Taxonomie forment un vocabulaire abscons pour beaucoup qui ne facilite pas le choix des investisseurs particuliers. Dans de nombreux cas, des investisseurs se détournent des produits labellisés ESG.

« Pour que les choses tiennent dans le temps, il faut une création de valeur et de richesse pour la collectivité » rappelle Ludivine de Quincerot.

Quel meilleur exemple que l’Inflation Reduction Act américain qui montre à quel point les acteurs économiques s’engouffrent dans le chemin ouvert par l’administration : Tesla, Ford ont reçu des capitaux massifs destinés à l’investissement. Volkswagen déploie des investissements aux États-Unis.

L’an dernier, l’AIE a recensé des investissements records en matière énergétique où la part des hydrocarbures a perdu la première place sur le podium pour la première fois.

L’approche Rothschild : créer de la valeur par l’ESG

Conviction, transition et inclusion sont les piliers de l’intégration de l’ESG à la gestion des portefeuilles.

« Nous avons choisi d’investir dans tous les secteurs, ayant la préoccupation d’accompagner les meilleures trajectoires ».

Le progrès en matière environnementale est la clé de la décarbonation. En intégrant les cinq secteurs les plus polluants, dès que les acteurs choisis progressent, Rothschild & Co AM pourra affirmer qu’il a fortement contribué à la transition énergétique.

L’inclusion sociale est essentielle car la transition énergétique ne peut pas exclure une partie de la population sauf à ce que les États provoquent des remous sociaux à leurs dépens.

Les entreprises nombreuses à adopter les principes de la transition

Pour Ludivine de Quincerot, « Beaucoup d’entreprises ont pris la mesure des enjeux de nos économies et s’alignent vers une économie durable au travers des ambitions, des recrutements et des produits proposés »

In fine, 97% des fonds R&Co sont conformes à l’article 8 de la réglementation SFDR. La gamme 4Change est la vitrine du savoir-faire de R&Co en matière ESG avec dix fonds dont la moitié est SFDR 9 !

Article rédigé par H24 Finance. Tous droits réservés.

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 11 mars 2026

Publié le 11 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.72% |

| Regnan Sustainable Water & Waste | 4.03% |

| Echiquier Positive Impact Europe | 2.00% |

| Storebrand Global Solutions | 1.60% |

| Dorval European Climate Initiative | 1.51% |

| Triodos Impact Mixed | 0.34% |

| Triodos Global Equities Impact | 0.33% |

| EdR SICAV Euro Sustainable Equity | -0.05% |

| La Française Credit Innovation | -0.15% |

| BDL Transitions Megatrends | -0.33% |

| Ecofi Smart Transition | -0.84% |

| Triodos Future Generations | -1.21% |

| DNCA Invest Sustain Semperosa | -1.51% |

| R-co 4Change Net Zero Equity Euro | -2.42% |

Palatine Europe Sustainable Employment

|

-3.25% |