| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8041.81 | -0.19% | -1.32% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.81% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 3.23% |

| Pictet TR - Sirius | 3.14% |

| Candriam Absolute Return Equity Market Neutral | 2.93% |

| RAM European Market Neutral Equities | 2.32% |

| Pictet TR - Atlas | 1.93% |

| H2O Adagio | 1.47% |

| Sapienta Absolu | 1.01% |

Syquant Capital - Helium Selection

|

0.95% |

DNCA Invest Alpha Bonds

|

0.81% |

BDL Durandal

|

0.78% |

| Schelcher Optimal Income | 0.69% |

| Cigogne UCITS Credit Opportunities | 0.57% |

| Candriam Bonds Credit Alpha | 0.46% |

| ELEVA Global Bonds Opportunities | 0.40% |

| Alken Fund Absolute Return Europe | 0.26% |

| Sienna Performance Absolue Défensif | 0.20% |

| AXA WF Euro Credit Total Return | 0.01% |

| BNP Paribas Global Absolute Return Bond | -0.51% |

| ELEVA Absolute Return Dynamic | -0.81% |

| Jupiter Merian Global Equity Absolute Return | -1.19% |

Exane Pleiade

|

-2.71% |

| MacroSphere Global Fund | -3.50% |

| Fidelity Absolute Return Global Equity Fund | -3.66% |

Excellentes performances du stock-picking dans les fonds de cette société de gestion…

David Mellul, directeur général, David Wierzba, directeur du développement et Bertrand Vaur, membre de l’équipe de gestion, ont fait le bilan du premier trimestre et détaillé la stratégie à « quatre moteurs de performances » de Varenne Capital Partners.

H24 vous en propose un résumé...

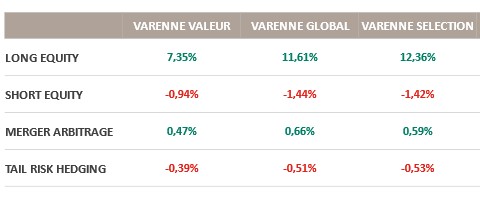

La sélection de valeurs (Enterprise picking) a produit des performances remarquables. Cette sélection opérée de façon très élaborée par Varenne contribue pour 7,4% dans Varenne Valeur, 11,6% dans Varenne Global et 12,4% pour Varenne Selection au 31 mars (en euros). La performance nette des fonds est légèrement inférieure à ces chiffres sous l’effet des contributions négatives des Couvertures Macroéconomiques et de la poche Short Actions. On pouvait s’y attendre dans une période de moindre aversion au risque.

Pendant la séance de questions réponses, nous avons noté que la moitié du budget annuel de couvertures macroéconomiques est utilisée actuellement (soit la moitié de 1,5% dans chaque fonds). Cela laisse encore de la marge pour parer à des risques supplémentaires, sachant que la société de gestion est « satisfaite du dispositif actuel ».

Les performances depuis le début de l’année (parts P en euros) :

-

Varenne Valeur - 20/25 lignes actions - Ucits (SRI 3) : +5,98% YTD

-

Varenne Global - 40 lignes actions - Ucits (SRI 4) : +10,29% YTD

-

Varenne Selection -12/15 lignes actions - Fia (SRI 4) : +9,28% YTD

Les trois fonds sont SFDR 8.

Pour David Mellul, « cette performance ne vient pas de la corrélation aux marchés mais du fruit de la dynamique de création de valeur propre des entreprises qui composent la poche cœur concentrée ».

A propos de l’exposition de la gestion aux banques de la zone euro, via une position optionnelle, le directeur général de la société de gestion a précisé : « Nous voyons le bénéfice des banques de la zone euro augmenter plus que celui des banques américaines avec relativement moins de risques sur les dépôts ».

Quatre moteurs de performance qui tournent autour d’un seul objectif

« Délivrer une performance d’excellence, dans la durée, avec le minimum de prise de risque nécessaire à l’obtenir. »

Pour y parvenir, plusieurs axes principaux de valeur ajoutée :

-

Des moteurs de performance complémentaires,

-

Des équipes dédiées et spécialisées par moteur de performance,

-

La génération d’idées propriétaires, sans recherche de brokers,

-

Des moyens technologiques importants avec la deuxième équipe la plus importante chez Varenne.

L’approche centrale est de séparer les risques des opportunités. De cette manière, chaque équipe se concentre sur ce qu’elle fait de mieux, avec une allocation de capital et du risque optimisée.

Quatre stratégies complémentaires

-

Le Long Actions, socle de la gestion. L’Enterprise picking consiste à sélectionner des valeurs d’excellente qualité que la société de gestion achète avec une décote minimum de 50% par rapport à son estimation de valeur. Le portefeuille cœur ainsi formé peut être complété par des paniers ou indices propriétaires dont chacun des constituants a été sélectionné en interne.

Trois stratégies de décorrélation et de couverture :

-

Le Short actions, uniquement activé quand l’environnement général est considéré comme favorable. Il ne vise que la performance absolue, sans objectif de couverture de la poche Long Actions. Varenne compte beaucoup sur cette stratégie actuellement, peut-être même pour plusieurs années.

-

L’Arbitrage de fusions-acquisitions sur des opérations annoncées et amicales uniquement, avec la possibilité d’intervenir dans des restructurations de capital.

-

Les couvertures macroéconomiques contre des risques extrêmes (tail risk hedging). Son objectif est de réduire sensiblement les risques résiduels de la poche Long actions avec un budget annuel maximal de 1,5% par fonds.

Transactions des dirigeants : une des plus grandes bases de données de l’industrie

Quel meilleur signe de confiance que de voir l’équipe de direction investir significativement dans les actions de l’entreprise ?

Les opérations sur titre des dirigeants et des administrateurs sont accessibles car la plupart des grands marchés mondiaux imposent à ces catégories d’investisseurs de publier les qu’elles opèrent sur l’action de leur entreprise.

Varenne Capital a ainsi bâti une base de données qui recense plusieurs millions de DOI (dealing of insiders) dans plus de soixante pays. Son modèle de quinze critères d’interprétation lui permet de déceler des signaux, parfois même à bas bruit, qui sont des révélateurs de changements qui peuvent être profonds, souvent pour le meilleur et parfois pour l’inverse (ce qui alimente la stratégie Short).

Ce filtre comportemental de l’univers d’investissement complète le filtre de qualité qui porte sur les données fondamentales de l’entreprise.

Attributions de performances au premier trimestre 2023

Source : Varenne Capital Partners – données brutes avant frais au 31 mars 2023

La poche Long Actions a porté les performances avec des contributions qui reflètent des surperformances marquées par rapport aux indices actions principaux (voir supra). Le Short actions a pénalisé la gestion, particulièrement en janvier sans que les résultats de février et mars suffisent à compenser.

Les couvertures macroéconomiques ont eu un impact négatif, inévitable dans une période de hausse des marchés et de baisse de la probabilité des grands risques.

L’arbitrage de fusions et acquisitions a bien performé en finançant au-delà du coût de la stratégie de couvertures économiques. Ce moteur de performance a vocation à générer une performance positive à faible volatilité et à financer tout ou partie des couvertures économiques dont le budget annuel est fixé à 1,5% par an et par fonds.

Principales contributions du Long Actions à la performance du T1 2023

-

En – : Dollar General.

-

En + : JD Sports (distributeur d’articles de sport et de loisirs), Pandora (1er bijoutier mondial en volume, d’origine danoise), LVMH, Hugo Boss, SalMar (2ème producteur-éleveur de saumon d’Atlantique).

Principaux mouvements au cours du trimestre

Dans Varenne Valeur et Varenne Global :

-

Achats de Safran et conversion profitable en actions de la position optionnelle en Starbucks

-

Renforcement de Ryanair

-

Allègement d’EssilorLuxottica

-

Vente de Kering

Dans Varenne Selection :

-

Achats de Ryanair et conversion profitable en actions de la position optionnelle en Starbucks

-

Allègement d’EssilorLuxottica et Dollar General

-

Vente de Kering

Dans la partie diversifiée du portefeuille Long Actions (i.e. hors positions concentrées), nous avons relevé les expositions nouvelles à :

-

GTT (issu de la fusion de Gaztransport et Technigaz) qui détient un monopole sur la technologie qui sert à fabriquer les cuves de stockage du gaz naturel liquéfié ou « GNL » à -163 degrés Celsius, qu’on utilise dans le transport maritime. Cet investissement a été identifié grâce aux analyses des transactions de dirigeants de GTT.

-

UBS qui bénéficie de « conditions extrêmement favorables jamais vues depuis la crise financière de 2008 » grâce aux engagements des autorités suisses qui ont voulu éviter une crise éventuellement systémique avec la défaillance de Credit Suisse. Le titre est entré en portefeuille via des options.

Environnement plus favorable au Short Actions, montée en puissance progressive

Les indicateurs d’opportunité qu’utilise Varenne pour la vente à découvert restent positifs pour le short de conviction qui repose sur une analyse fondamentale. En effet,

-

Les taux directeurs et les taux de crédit ne baissent pas,

-

Les perspectives de croissance plaident pour un ralentissement,

-

La disponibilité du crédit se détériore avec la plus forte contraction de l’octroi de crédit aux États-Unis jamais enregistrée.

Dans le haut rendement, en Europe et aux États-Unis, les émissions traitent au-dessus des 7,5% requis pour que le tri s’opère correctement entre entreprises, selon les modèles de Varenne.

La société de gestion est convaincue de l’attrait que représente la stratégie Short Actions à moyen terme car les excès qu’a généré le crédit quasi gratuit pendant une décennie ont besoin d’être digérés, avec pour certaines entreprises des situations qui seront bientôt intenables.

Arbitrage de fusions et acquisitions

Pour Bertrand Vaur, « le premier trimestre marque un des plus faibles démarrages de l’activité M&A des dix dernières années ». Les opportunités se font rares car les conditions sont difficiles : inflation élevée, turbulences dans le secteur financier (SVB, Credit Suisse) et hausses des coûts de financements ont découragé les acteurs de se lancer dans des opérations de croissance externe. Les fonds de private equity subissent les vents contraires de façon symptomatique.

Il reste une masse élevée de capitaux qui sont engagés dans l’arbitrage de fusions acquisitions. 131 milliards de dollars à la fin 2022 contre 94 milliards l’année précédente et juste 27 milliards en 2015. Ces montants, importants, réduisent le potentiel de performance de la stratégie pour le moment.

Cependant, l’équipe spécialisée de Varenne a décelé des opportunités intéressantes qui lui ont permis de maintenir l’exposition des fonds autour de 10%. Au premier trimestre, l’équipe a tiré parti du rachat d’Horizon Therapeutics par Amgen, de celui de LHC Group par UnitedHealth et de l’éclaircissement de l’horizon sur le rapprochement d’Activision avec Microsoft. A ce propos, les autorités anglaises de la concurrence ont révisé leur position initiale qui s’inquiétait des risques de monopole sur le marché des consoles de jeu. La probabilité de succès de l’opération a nettement progressé.

L’équipe d’arbitrage de Varenne estime que l’environnement actuel devrait persister dans les prochains mois. Elle compte tirer parti de toute hausse de volatilité qui devrait élargir les spreads de cotation.

Couvertures macroéconomiques

L’objectif est de protéger les portefeuilles contre des risques de marché qui dépassent la simple correction, c’est-à-dire qui provoqueraient la baisse de l’indice S&P500 de plus de 20 % par rapport au plus haut des douze derniers mois.

-

Le premier type de couverture se concentre sur les marchés actions avec des stratégies optionnelles sur-mesure qui se paient nettement moins cher que les stratégies classiques.

-

Le second type cible les racines mêmes des risques. L’horizon d’investissement plus long, jusqu’à cinq ans, couvre les actions, les devises et les taux d’intérêts notamment.

Au dispositif de fin d’année 2022, Varenne a ajouté des options de vente hybride « dual digital » sur les indices S&P 500 et Euro Stoxx 50. Ces instruments combinent des conditionnalités de franchissement de seuil d’un indice action (barrière) et de la parité de l’euro-dollar. Ce sont des instruments que la SGP a déjà utilisés dans le passé. Cette combinaison a permis de verser une prime 70% inférieure environ à celle d’une option de vente classique en faisant le constat qu’en cas de stress des marchés, le dollar tend à se raffermir contre euro en jouant son rôle de devise refuge. En simplifiant, quand les marchés actions baissent, le dollar monte mais la double conditionnalité permet de payer moins cher l’instrument de protection.

Comment souscrire ?

-

Varenne UCITS - Varenne Valeur, SRI 3, éligible au PEA, part P-EUR : LU2358392376

-

Varenne UCITS - Varenne Global, SRI 4, part P-EUR : LU2358389745

-

Varenne Selection, SRI 4, éligible au PEA, part P-EUR : FR001324674

Pour en savoir plus sur Varenne Capital Partners, cliquez ici.

Article rédigé par H24 Finance. Tous droits réservés.

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 11 mars 2026

Publié le 11 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.72% |

| Regnan Sustainable Water & Waste | 4.03% |

| Echiquier Positive Impact Europe | 2.00% |

| Storebrand Global Solutions | 1.60% |

| Dorval European Climate Initiative | 1.51% |

| Triodos Impact Mixed | 0.34% |

| Triodos Global Equities Impact | 0.33% |

| EdR SICAV Euro Sustainable Equity | -0.05% |

| La Française Credit Innovation | -0.15% |

| BDL Transitions Megatrends | -0.33% |

Palatine Europe Sustainable Employment

|

-0.83% |

| Ecofi Smart Transition | -0.84% |

| Triodos Future Generations | -1.21% |

| DNCA Invest Sustain Semperosa | -1.51% |

| R-co 4Change Net Zero Equity Euro | -2.42% |