| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8124.88 | +0.7% | +10.08% |

| Pour en savoir plus, cliquez sur un fonds | |

| Jupiter Merian Global Equity Absolute Return | 12.51% |

| Pictet TR - Atlas Titan | 11.36% |

| H2O Adagio | 8.66% |

| Fidelity Absolute Return Global Equity Fund | 7.54% |

| Syquant Capital - Helium Selection | 7.32% |

| RAM European Market Neutral Equities | 7.24% |

| Sienna Performance Absolue Défensif | 6.14% |

| Pictet TR - Atlas | 6.08% |

| M&G (Lux) Episode Macro Fund | 5.39% |

| Exane Pleiade | 4.96% |

DNCA Invest Alpha Bonds

|

4.55% |

| Cigogne UCITS Credit Opportunities | 4.54% |

| BNP Paribas Global Absolute Return Bond | 4.34% |

| AXA WF Euro Credit Total Return | 3.52% |

Candriam Absolute Return Equity Market Neutral

|

2.87% |

| Candriam Bonds Credit Alpha | 2.19% |

Exclu : H2O AM répond à nos questions !

Interview de Mehdi Rachedi (Directeur Relations Investisseurs chez H2O AM)

H24 Finance : Pourquoi avez-vous encore ces "titres privés" alors que vous auriez pu vous en séparer depuis 15 mois ?

Mehdi Rachedi : Nous aurions pu nous en séparer à des prix très inférieurs à notre politique de valorisation. Nous avions et avons toujours comme objectif de les céder aux meilleures conditions possibles. Le contrat mis en place nous permet, certes avec du retard et dans des montants inférieurs aux objectifs initiaux, de les céder dans des conditions proches de la valorisation retenue sur nos fonds.

H24 Finance : En tant que spécialiste "Global Macro", pourquoi détenir de telles obligations ?

Mehdi Rachedi : Ces titres avaient deux avantages : un rendement courant élevé et un bénéfice de diversification avec les stratégies liquides que vous connaissez. Cette stratégie a bien fonctionné pendant plusieurs années. La crise du Covid et d'autres épisodes ont montré que la liquidité de ces titres peut être affectée par des éléments exogènes pas toujours objectifs, mais dont nous devons tenir compte dans notre gestion.

H24 Finance : Que signifie "incertitudes de valorisation" dans votre communiqué ?

Mehdi Rachedi : Le début de l'exécution du contrat Evergreen est une bonne chose : nous traitons à des prix proches de ceux de nos valorisations dans les portefeuilles ! Cependant la volumétrie et le retard dans le calendrier ne furent pas satisfaisants et ont participé à l'augmentation d'une incertitude sur les valorisations.

H24 Finance : Vous mentionnez des "expositions significatives" ? Combien cela représente-t-il ?

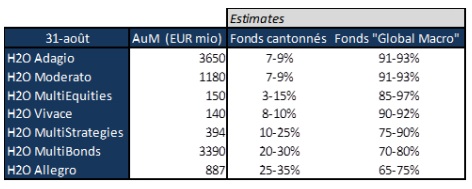

Mehdi Rachedi : Il y a une exposition correspondant aux titres « privés » au bilan des portefeuilles et également des ventes déjà mises en œuvre mais non encore exécutées au hors bilan. Ces ventes non encore exécutées représentent un risque de contrepartie couvert par la mise en place progressive d'extra-collatéraux (dont une partie en cash et la majorité en titres privés). L'incertitude de valorisation porte donc également sur la valorisation de l'extra-collatéral en titres privés. Ces opérations apparaissent dans nos rapports de gestion et figurent dans les rapports annuels de nos fonds. Pour rappel, seulement une partie des titres « privés » est non cotée. Voici le détail :

Cela ne préjuge pas de la répartition finale des fonds entre la partie Global Macro et la partie cantonnée car elle est liée à la vente progressive des titres « privés » entre aujourd'hui et la date de scission ainsi que l'effet marché sur la partie liquide du portefeuille durant cette période transitoire d'environ 4 semaines.

H24 Finance : Pourquoi le contrat de cession (l'engagement d'Evergreen à racheter les titres) ne s'est pas déroulé et pourquoi ne pas en avoir informé le marché ? Qu'entendez-vous par son exécution "très partielle" ?

Mehdi Rachedi : C'est un contrat privé. L'important à nos yeux était son déclenchement, c'est fait, et, maintenant, la clef est qu'il perdure car il s'effectue à des prix proches de ceux retenus pour la valorisation de nos fonds. Par « très partielle » nous entendons qu'il est en retard et avec des montants très inférieurs au plan de marche initial.

H24 Finance : Quel sera l'impact sur les performances du transfert de certains actifs dans un nouvel OPCVM ?

Mehdi Rachedi : Il faut bien clarifier ce point : nos investisseurs détiendront 2 fonds dont la somme des valeurs sera égale à celle du fonds initial. Le fonds avec la stratégie cœur d'H2O offrira le même moteur de gestion et de performance que celui que nous utilisons depuis plus de 25 ans. Le fonds cantonné portera les titres « privés » qui seront valorisés selon notre politique de valorisation.

H24 Finance : Quelle va être la politique des différents assureurs pour assurer ou non la liquidité ?

Mehdi Rachedi : C'est très important pour nous et pour nos partenaires assureurs. Il est aujourd'hui de l'intérêt de toutes les parties que tout soit fait dans l'intérêt des porteurs. Nous avons des relations fortes et historiques avec les assureurs, nous réalisons que cette décision entraîne une surcharge de travail et nous sommes à leur côté pour les accompagner durant cette période.

H24 Finance : La période de suspension est estimée à "environ 4 semaines". Cette durée peut-elle être prolongée ? Et si oui, pour quelles raisons ?

Mehdi Rachedi : Elle est estimée à 4 semaines par les parties impliquées. Si elle devait être prolongée pour un ou plusieurs fonds, nos investisseurs en seront bien évidemment informés préalablement.

H24 Finance : Quels scénarios attendre à la levée des souscriptions et rachats ?

Mehdi Rachedi : Nous souhaitons que nos investisseurs détenant les fonds avec nos stratégies habituelles les conservent pour leur capacité à toujours leur apporter de la performance et de la diversification. Il faut remettre les choses en perspective malgré cette année 2020 compliquée pour nos performances : sur les 10 dernières années l'équipe n'a connu que 2 années de performances négatives avec une performance annualisée de 13.1% (7.1% annualisé sur 3 ans) *! Nous sommes pleinement mobilisés pour que nos investisseurs qui conservent leur horizon d'investissement soient tous gagnants, compte tenu de notre track record, de la mise en œuvre de tous nos moyens et surtout de notre motivation. Quant aux fonds cantonnés, les actifs qu'ils détiendront seront marqués aux prix de valorisation du moment, toutes choses égales par ailleurs, et nous chercherons à les réaliser dans les meilleures conditions dans l'intérêt de nos investisseurs. Enfin, les investisseurs qui pouvaient douter de la liquidité seront objectivement rassurés, la part des titres « privés » étant cantonnée. Et même en cas de quelques rachats, les clients fidèles ne seront pas pénalisés, nos stratégies habituelles étant totalement liquides.

H24 Finance : Le potentiel de rebond que vous mentionnez dans vos dernières communications est-il intact ?

Mehdi Rachedi : Bien entendu, rien n'a changé. Plus que jamais, nous sommes concentrés sur la performance de nos fonds.

H24 Finance : Pour en savoir plus, contactez Mehdi Rachedi l'équipe commerciale de H2O AM en cliquant ici.

*Source : Performance d'H2O Multibonds part R entre le 23/08/2010 et le 31/07/2020. Performance sur 3 ans : 31/07/2017 au 31/07/2020). Les chiffres cités ont trait aux années écoulés et les performances passées ne sont pas un indicateur fiable des performances futures

Copyright H24 Finance. Tous droits réservés.

Vous cherchez du rendement à long terme ? Ce fonds daté se distingue de ses pairs...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 15 décembre 2025

Une performance solide sans tech américaine, cet acteur l'a fait...

H24 a échangé avec Céline Piquemal Prade, Présidente de Piquemal Houghton Investments.

Publié le 15 décembre 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 17.96% |

| Dorval European Climate Initiative | 14.16% |

| BDL Transitions Megatrends | 12.59% |

| EdR SICAV Euro Sustainable Equity | 12.38% |

| Palatine Europe Sustainable Employment | 10.01% |

| La Française Credit Innovation | 4.50% |

| Aesculape SRI | 3.50% |

| DNCA Invest Beyond Semperosa | 2.06% |

| Triodos Impact Mixed | 0.30% |

| Triodos Global Equities Impact | -0.81% |

| Triodos Future Generations | -1.99% |

| Echiquier Positive Impact Europe | -3.70% |