| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7950.18 | -0.18% | +7.72% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 11.76% |

| Jupiter Merian Global Equity Absolute Return | 9.34% |

| H2O Adagio | 8.17% |

| RAM European Market Neutral Equities | 7.52% |

| Sienna Performance Absolue Défensif | 6.86% |

| M&G (Lux) Episode Macro Fund | 6.80% |

| Pictet TR - Atlas | 6.27% |

| Syquant Capital - Helium Selection | 6.19% |

| Fidelity Absolute Return Global Equity Fund | 5.93% |

| BNP Paribas Global Absolute Return Bond | 5.65% |

DNCA Invest Alpha Bonds

|

4.94% |

| Cigogne UCITS Credit Opportunities | 4.36% |

| Exane Pleiade | 3.88% |

| AXA WF Euro Credit Total Return | 3.79% |

| Candriam Bonds Credit Alpha | 2.18% |

Candriam Absolute Return Equity Market Neutral

|

0.25% |

Faut-il se (re)positionner sur Sextant Grand Large aujourd'hui ?

Nous avons rencontré Benjamin Biard, Directeur Général Délégué, pour comprendre son analyse du marché et le positionnement du fonds Sextant Grand Large. Ce fonds représente près de la moitié des encours gérés et intègre l’ensemble des expertises actions et taux de la SGP.

Avec 2,9 milliards € sous gestion, Amiral Gestion est une société qui a fait ses preuves en traversant plusieurs cycles depuis son lancement en 2003. Amiral Gestion se distingue également par son implantation désormais établie dans le monde institutionnel avec 650 M€ autour de 5 fonds dédiés à la Caisse des Dépôts et Consignations, l’ERAFP ou encore le FRR.

La SGP est notamment reconnue pour son expertise sur les Small & Mid Caps qui lui vaut d’avoir reçu 100 M€ supplémentaires du fonds Nova2 en mai dernier. Amiral Gestion maitrise la partie cotée de cet univers en actions comme en obligations mais également la partie non cotée grâce à sa participation aux côtés de Capza dans la filiale commune Artemid, spécialisée dans le financement de dettes senior non cotée de PME/ETI françaises.

H24 : Avec la valorisation des actifs au cœur de vos investissements, quelles sont selon vous les opportunités pour les investisseurs aujourd’hui ?

Benjamin Biard : La correction violente de février-mars nous a permis d’acheter à bon compte des valeurs extrêmement bon marché. L’exposition actions de Sextant Grand Large est montée à 50% et nous l’avons partiellement couverte tout au long de la remontée des marchés via des contrats futurs sur indices américains et européens à hauteur de 17%. Nous avons également porté à 18% la part obligataire avec une maturité moyenne de 2,5 ans.

Malgré tout, les niveaux élevés de valorisation des marchés d’actions demeurent une préoccupation majeure depuis 2018.

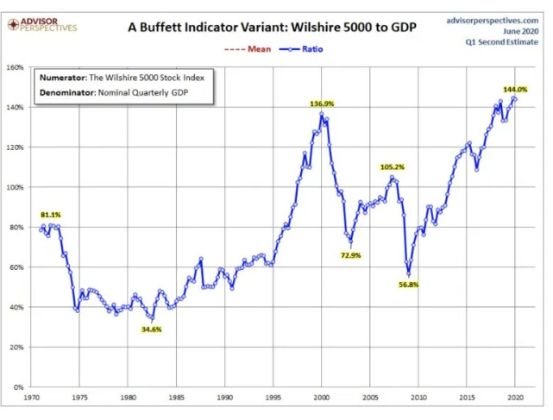

La valeur des actifs financiers semble déconnectée de l’économie réelle : le ratio Wilshire 5000/ PIB des Etats-Unis est même plus haut qu’en l’an 2000 ! (NDLR : le Wilshire 5000 est l’indice le plus large des actions cotées aux USA)

H24 : Ce niveau plus élevé des marchés financiers le doit aussi à la formidable hausse des marges, n’est-ce pas ?

Benjamin Biard : Les profits ont en effet beaucoup progressé aux Etats-Unis depuis 20 ans. Il est normal qu’on le retrouve dans les prix des actifs mais dans de justes proportions. On connait tous le P/E de Shiller, qui rapporte le prix des actifs aux profits des 10 années précédentes. Il est déjà très haut et est revenu quasiment à son niveau d’avant crise sanitaire.

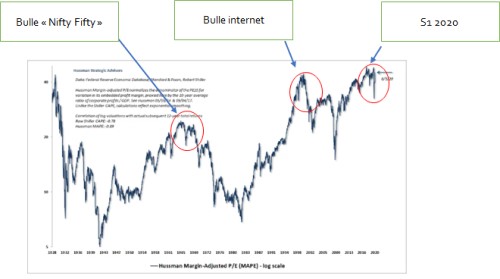

Il existe une variante, appelée le PE de Hussman, cet indicateur est ajusté de la hausse de marges du cycle en prenant la moyenne sur 10 ans. Il montre qu’on a nettement dépassé la « Fair Value », le niveau « raisonnable ».

Le P/E de Hussman dépasse les extrêmes de 2000 et ceux de la fin des années 60 où culminaient les fameuses « Nifty Fifty ». L’adage voulait que ces 50 valeurs suffissent à constituer un portefeuille performant pour 50 ans. Il y avait Coca-Cola, mais il y avait aussi Polaroid qui a disparu depuis…

H24 Finance : Vous avez le courage de partager un discours très prudent, voire pessimiste pour certains. Quelle solution recommandez-vous avec les convictions que vous nous présentez ?

Benjamin Biard : C’est dans le temps long que nous positionnons les portefeuilles. Les actions sont le moteur principal de notre performance de long terme. Sextant Grand Large affiche depuis son lancement (12/10/2003) un cumul de performance à 311% contre :

- 89% pour l’Euro Stoxx TR,

- 176% pour le composite 50% MSCI World/50% ML Global

- 70% pour la catégorie « Allocation Flexible Monde »

Nous avons généré cette surperformance avec 4 moteurs :

- Le stock picking

- L’allocation

- Les stratégies de couverture

- Le bond picking

Notre avance accumulée depuis des années a été rognée depuis 2018, où l’investissement fondamental Value n’a pas fonctionné. Quelques signes montrent toutefois un début de retournement.

H24 : Que pensez-vous être les catalyseurs qui favoriseront le retour de votre style de gestion ?

Benjamin Biard : Certains commencent à se préciser. La gestion Value retrouve des couleurs depuis le mois de juin. Nous pensons aussi que le gonflement des dettes, qui a maintenu les entreprises sous « respirateur » au premier semestre, va dégrader plus encore le potentiel de croissance de nos économies.

D’ailleurs, le ratio de dette non-financières rapporté au PIB des Etats-Unis vient précisément d’atteindre un nouveau sommet.

Tout actif a un prix. L’écart de valorisation entre valeurs de style croissance et Value va se réduire. Nous pensons que l'investissement dans les sociétés les moins chères (approche "value") n'a rien perdu de son attrait : elles ne sont relativement pas moins rentables aujourd'hui que dans le passé, nombreuses sont des leaders mondiaux avec une forte visibilité et des niveaux d’endettement faibles.

H24 : Pourquoi se positionner sur Sextant Grand Large aujourd'hui ?

Benjamin Biard : Nous disons aux investisseurs, depuis l’origine du fonds, qu’il y aura des moments où notre modèle sera moins performant. Nous parlons de phase mécanique de sous performance. La première est en fin de cycle baissier, où nous reprendrons mécaniquement du risque un peu trop tôt et la seconde, que nous traversons en ce moment, qui est la fin du cycle haussier où nous sommes mécaniquement moins investis. Mais cette stratégie est efficace sur la durée du cycle.

Nous en sommes convaincus et le montrons par l’alignement de nos intérêts avec ceux de nos clients. Tous les collaborateurs sont actionnaires d’Amiral Gestion. Nous sommes significativement investis au travers des parts dédiés aux collaborateurs dans l’ensemble de nos fonds. C’est un témoignage tangible de nos convictions.

Pour en savoir plus sur Amiral Gestion, cliquez ici.

Copyright H24 Finance. Tous droits réservés.

Ce fonds patrimonial permet à vos clients de traverser sereinement les cycles économiques…

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 07 novembre 2025

Publié le 07 novembre 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 14.64% |

| Dorval European Climate Initiative | 12.07% |

| BDL Transitions Megatrends | 10.84% |

| EdR SICAV Euro Sustainable Equity | 10.17% |

| Palatine Europe Sustainable Employment | 7.88% |

| La Française Credit Innovation | 4.20% |

| DNCA Invest Beyond Semperosa | 2.10% |

| Triodos Impact Mixed | 1.07% |

| Triodos Global Equities Impact | 0.07% |

| Aesculape SRI | -0.65% |

| Triodos Future Generations | -2.75% |

| Echiquier Positive Impact Europe | -3.10% |