| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8073.13 | +0.13% | -0.98% |

| Pour en savoir plus, cliquez sur un fonds | |

| ELEVA Absolute Return Dynamic | 3.27% |

| Pictet TR - Atlas Titan | 3.21% |

| Pictet TR - Atlas | 1.60% |

| Alken Fund Absolute Return Europe | 1.31% |

| Candriam Absolute Return Equity Market Neutral | 1.28% |

| H2O Adagio | 1.07% |

| Sienna Performance Absolue Défensif | 0.98% |

Syquant Capital - Helium Selection

|

0.72% |

| Pictet TR - Sirius | 0.71% |

Exane Pleiade

|

0.41% |

| M&G (Lux) Episode Macro Fund | 0.39% |

| AXA WF Euro Credit Total Return | 0.36% |

| Cigogne UCITS Credit Opportunities | 0.25% |

| Candriam Bonds Credit Alpha | 0.17% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.11% |

| Fidelity Absolute Return Global Equity Fund | 0.08% |

| ELEVA Global Bonds Opportunities | 0.06% |

DNCA Invest Alpha Bonds

|

-0.03% |

| Jupiter Merian Global Equity Absolute Return | -0.30% |

| BNP Paribas Global Absolute Return Bond | -0.43% |

| RAM European Market Neutral Equities | -1.81% |

Il va casser vos idées reçues...

|

Sondre Myge, responsable de l’ESG chez SKAGEN, a partagé les lignes de force de l’ESG telles que le gérant norvégien le pratique dans sa gamme de fonds. H24 vous en propose un résumé... |

La gestion Value est parfaitement compatible avec l’investissement durable

S’il reste encore un doute sur les flux de capitaux vers la gestion responsable, les chiffres sont parlants.

Depuis 2015 :

-

680 milliards USD ont été investis au total dans des fonds actions « responsables ». Près de la moitié est allé en gestion « active »,

-

3300 milliards USD sont sortis des fonds actions « non responsables ».

Ce que cherchent les gérants Value est la combinaison d’une sous-valorisation et d’un changement en cours. Mais les actions ne sont jamais bon marché et appréciées par le marché en même temps.

La gestion Value active durable en quatre lignes

-

L’exposition à des entreprises de l’économie réelle rejette l’idée d’un portefeuille positionné sur une « économie idéale ».

-

Il faut apprécier les valeurs telles qu’elles sont (sans jugement) et sélectionner les meilleures idées pour son portefeuille.

-

Patience, l’amélioration se mesure à long terme.

-

Des performances non-financières solides renforcent la qualité d’un modèle économique.

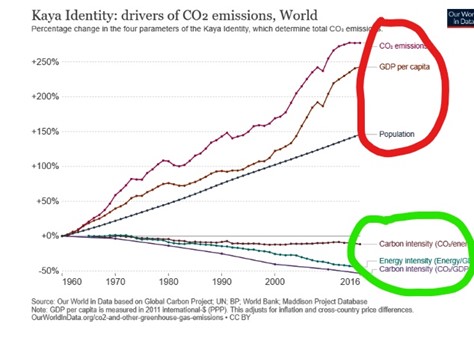

Connaissez-vous l’équation de Kaya ?

Développée par l'économiste japonais Yoichi Kaya en 1993, l'équation éponyme se définit comme le produit des ratios suivants :

CO2 = population x (PIB/population) x (énergie/PIB) x (CO2/énergie)

-

La richesse d’un pays (PIB/population),

-

La densité énergétique de son économie (énergie/PIB),

-

L’intensité carbone de son mix énergétique,

-

Sa population,

... constituent les composantes auxquelles aucun pays ne peut échapper.

Le seul levier vers une économie durable serait-il la transition énergétique ? Non pour Yoichi Kaya !

Depuis 1960,

Hausses de la population et des économies >> Baisses de l’intensité carbone et de l’intensité énergétique

Pour SKAGEN, la décarbonation se mesure dans l’air, pas dans les portefeuilles !

Pour SKAGEN, la transition verte est utile mais elle ne traite qu’une des composantes de la pollution dans le monde : le mix énergétique. Comme tout norvégien, SKAGEN est pragmatique et s’en tient aux faits. Il y a plusieurs manières d’assurer la transition vers une économie durable.

Pour parvenir à une économie verte, il faut donc compter avec les énergies actuelles, gages de la continuation de nos économies et d’une certaine stabilité sociale, et engager de multiples actions pour atteindre un nouveau modèle économique.

Un discours ? Songez que depuis 2018

-

L’intensité carbone, scope 1, du MSCI ACWI a baissé d’au moins 25% selon les analyses de Skagen.

-

Les émissions de CO2 n’ont pas bougé.

La vérité est-elle dans l’air ou dans les portefeuilles ?

3 exemples de gestion Value active et durable

-

Cementir Holding N.V (dans SKAGEN Focus) produit du ciment qui est au cœur de la croissance économique des pays émergents. C’est une matière, certes énergivore à produire, qui résiste bien au temps. Les actions de l’équipe de direction sont orientées vers des cibles ambitieuses de réduction des dépenses énergétiques et de dommages environnementaux.

-

Suzano (dans SKAGEN Kon-Tiki) est une entreprise brésilienne verticalement intégrée. Elle gère des plantations qui servent notamment à la production de pate à papier. Ces plantations participent à la réhabilitation de zones déforestées.

-

Canadien Pacifique Kansas City Limited (dans SKAGEN Global) est une compagnie canadienne de chemins de fer qui résulte de la fusion de Canadian Pacific et de Kansas City Southern. Le grand réseau ferré ainsi constitué constitue un avantage indiscutable dans le transport et la logistique en Amérique du Nord. Des opérations pilotes sont menées pour transformer des locomotives propulsées à l’hydrogène. Le groupe est à la pointe dans la gestion de la santé et de la sécurité de ses employés, ce qui a été un des arguments favorables à la fusion lors du feu vert donné par l’anti-trust.

Pourquoi choisir la gestion Value active et durable ?

-

Les progrès en matière d’investissement durable peuvent être considérables dans les entreprises de l’économie réelle.

-

C’est la réalité qui doit guider l’investissement, pas des placebo.

-

Les grilles d’investissement durable masquent parfois la réalité. Le bon sens doit primer.

-

Honnête et modeste : ce sont les gouttes d’eau qui forment les rivières.

Qu’on soit convaincu, sceptique ou farouchement opposé, la thèse de SKAGEN mérite une attention toute particulière.

La Norvège n’est-elle pas l’inventeur du fonds souverain, alimenté par la manne pétrolière, avec une vision de long terme ?

Les Norvégiens ne sont-ils pas des amoureux véritables de la nature partout reconnus ?

Difficile de leur expliquer l’écologie, ils en connaissent un rayon.

SKAGEN est une maison norvégienne mais Hussein Hasan, International Relationship Manager, est francophone

Pour en savoir plus sur les fonds SKAGEN, contactez-le en cliquant ici.

Article rédigé par H24 Finance. Tous droits réservés.

Le portefeuille idéal pour bien commencer cette nouvelle année

Données Morningstar au 21/01/2026.

Publié le 21 janvier 2026

Ce qui se passe à Vegas... arrive sur H24

Compte rendu du Computer Electronics show à Las Vegas par Stéphane Toullieux, Président d'Athymis.

Publié le 21 janvier 2026

Les deux principes immuables à connaître pour bien investir en Private Equity...

Une fois par trimestre, Altaroc décrypte les grandes tendances qui transforment durablement le capital-investissement.

Publié le 21 janvier 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 4.83% |

| Regnan Sustainable Water & Waste | 3.51% |

| Dorval European Climate Initiative | 2.70% |

| BDL Transitions Megatrends | 2.57% |

| Palatine Europe Sustainable Employment | 1.89% |

| Triodos Global Equities Impact | 1.84% |

| EdR SICAV Euro Sustainable Equity | 1.50% |

| Ecofi Smart Transition | 1.14% |

| Triodos Impact Mixed | 1.04% |

| Echiquier Positive Impact Europe | 0.49% |

| DNCA Invest Sustain Semperosa | 0.33% |

| La Française Credit Innovation | 0.09% |

| Storebrand Global Solutions | -0.09% |

| R-co 4Change Net Zero Equity Euro | -0.47% |

| Triodos Future Generations | -1.21% |