| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8340.56 | +0.33% | +2.34% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.10% |

| ELEVA Absolute Return Dynamic | 3.54% |

| Pictet TR - Sirius | 2.83% |

| H2O Adagio | 2.30% |

| Pictet TR - Atlas | 2.03% |

| Alken Fund Absolute Return Europe | 1.76% |

| Candriam Absolute Return Equity Market Neutral | 1.40% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.23% |

| ELEVA Global Bonds Opportunities | 1.14% |

| Schelcher Optimal Income | 1.02% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.78% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.13% |

| MacroSphere Global Fund | -0.41% |

| Jupiter Merian Global Equity Absolute Return | -0.72% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

Exane Pleiade

|

-1.20% |

| RAM European Market Neutral Equities | -2.56% |

La Chine, un dossier toujours très dangereux selon cette grande société de gestion...

La « crise chinoise » de l’été 2015 et de janvier 2016 semble déjà un lointain souvenir dans l’esprit des investisseurs. Pourtant, le sujet reste toujours évoqué par certains professionnels des marchés comme un danger pour les années à venir.

« Certains économistes attendent un atterrissage en catastrophe de la Chine… depuis 15 ans ! » ironise ainsi Philippe Ithurbide, Directeur de la recherche économique d’Amundi, dans une récente note de recherche.

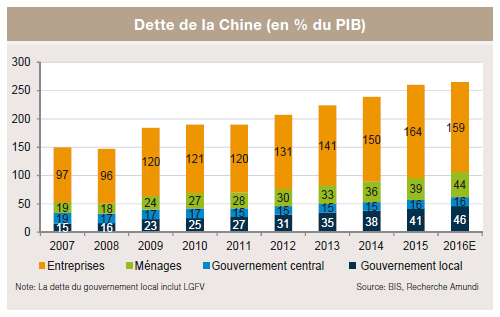

Ce dernier prend néanmoins le sujet très au sérieux. La mutation du modèle chinois vers une économie moins industrielle n’est pas sans conséquence. En particulier, « Cette transition, encore en cours, se traduit par un recours excessif au crédit » explique Philippe Ithurbide.

« La dette publique a fortement progressé, la compétitivité industrielle s’est érodée et les gains de productivité sont en baisse » observe-t-il. « La progression de l’endettement privé est spectaculaire depuis la crise financière. Cette tendance n’est nullement soutenable, ni saine ».

Pour le Directeur de la recherche économique d’Amundi, « Ce qui est encore plus inquiétant, c’est la progression de la dette : de 120% environ il y a à peine 10 ans, le ratio dette totale/PIB a atteint la barre de 250%, ce qui fait de cette progression l’une des plus élevée de l’histoire récente ».

Par ailleurs, « La croissance potentielle a fortement baissé : 10 % il y a 15 ans, autour de 5 % actuellement (…). La question n’est pas de savoir si la croissance future sera plus faible. C’est déjà une donnée. Il s’agit plutôt de savoir si la croissance peut aller bien en deçà de son potentiel actuel et si l’endettement excessif peut générer une crise financière ».

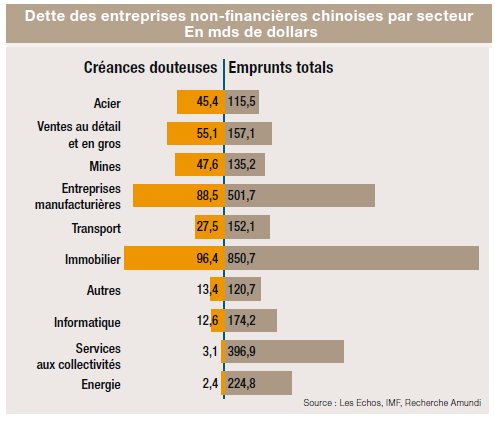

Une crise qui pourrait également venir de la « mauvaise qualité » de certaines dettes : « Selon les données du FMI, le total des créances douteuses [des entreprises non-financières] serait, en 2016, de près de 400 milliards de dollars, pour un total d’emprunts de 2.800 milliards de dollars » observe Philippe Ithurbide.

« Il est bien évidemment difficile de prévoir le moment exact d’une crise financière, mais l’analyse d’autres indicateurs de vulnérabilité met en évidence la fragilité de la Chine sur ce point » affirme l’économiste.

Une crise probable, mais pas pour tout de suite

Malgré ces alertes, Philippe Ithurbide considère que « le cycle d’expansion alimenté par la Chine n’a pas [encore] atteint son pic ». Une éventuelle crise ne serait donc pas pour tout de suite.

Beaucoup d’inquiétudes se concentrent sur le secteur immobilier, or « Le secteur immobilier chinois (…) réserve encore de bonnes surprises (…). Le marché avait anticipé un ralentissement des investissements immobiliers en Chine, mais il s’est trompé. En mars 2017, leur croissance a même été très soutenue, à 9,4% en glissement annuel » observe l’économiste.

Plus globalement, « La reprise en cours de l’économie chinoise est généralisée et soutenue car l’augmentation des investissements des entreprises tant publiques que privées est robuste » à l’heure actuelle.

L’économie chinoise reste également soutenue par le niveau des taux, qui resteraient inférieurs à l’inflation. Ainsi, « Le taux d’intérêt réel chinois [reste] négatif ou proche de zéro. Cette tendance restera très positive et se traduira par des révisions à la hausse des résultats des entreprises et une nouvelle diminution des créances douteuses » dans les prochains mois, anticipe Philippe Ithurbide.

Pas d’inquiétude à court terme, donc, mais un problème d’endettement qui fera nécessairement reparler de lui à l’avenir.

Copyright H24 Finance. Tous droits réservés.

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 12 février 2026

Publié le 12 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.50% |

| M Climate Solutions | 7.80% |

| Dorval European Climate Initiative | 4.92% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| Storebrand Global Solutions | 3.39% |

| DNCA Invest Sustain Semperosa | 3.21% |

| Triodos Future Generations | 2.94% |

| Ecofi Smart Transition | 2.83% |

| Triodos Global Equities Impact | 2.53% |

Palatine Europe Sustainable Employment

|

2.46% |

| Triodos Impact Mixed | 1.64% |

| La Française Credit Innovation | 0.30% |