| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7950.18 | -0.18% | +7.72% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 11.76% |

| Jupiter Merian Global Equity Absolute Return | 9.34% |

| H2O Adagio | 8.17% |

| RAM European Market Neutral Equities | 7.52% |

| Sienna Performance Absolue Défensif | 6.86% |

| M&G (Lux) Episode Macro Fund | 6.80% |

| Pictet TR - Atlas | 6.27% |

| Syquant Capital - Helium Selection | 6.19% |

| Fidelity Absolute Return Global Equity Fund | 5.93% |

| BNP Paribas Global Absolute Return Bond | 5.65% |

DNCA Invest Alpha Bonds

|

4.94% |

| Cigogne UCITS Credit Opportunities | 4.36% |

| Exane Pleiade | 3.88% |

| AXA WF Euro Credit Total Return | 3.79% |

| Candriam Bonds Credit Alpha | 2.18% |

Candriam Absolute Return Equity Market Neutral

|

0.25% |

"Le coût caché du sucre", par Candriam...

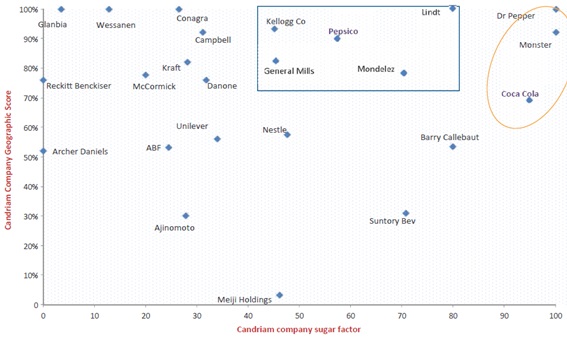

Au cours de ces 50 dernières années, l’obésité et d’autres pathologies liées au syndrome métabolique ont progressé à un rythme vertigineux. Candriam publie une recherche qui présente le sucre comme le nouveau facteur de risque majeur pour les entreprises du secteur de l’alimentation et des boissons.

Il apparaît de plus en plus clairement que le sucre représente désormais la principale cause d’obésité. Les études menées par l’Organisation mondiale de la santé (OMS) indiquent en effet que le sucre constitue un facteur déterminant essentiel de la masse corporelle. Malgré ces constatations, le développement de régimes alimentaires malsains a progressé à grande échelle. La consommation de sucres ajoutés et de graisses a considérablement augmenté et l’on estime désormais que plus d’un tiers de la population mondiale est en surpoids et que 13% de la population est obèse.

Les coûts liés à ces conditions sanitaires ont désormais atteint des niveaux sans précédent pour la société. Selon les estimations, ce sont 1 à 2% du PIB mondial qui sont dépensés pour atténuer les coûts sanitaires occasionnés par les mauvais régimes alimentaires. Afin de réduire ce fardeau, les organisations internationales et les gouvernements nationaux ont commencé à développer des politiques et des règlementations visant à réduire la consommation de sucre et à augmenter la transparence concernant les ingrédients, de façon à lutter contre la présence de sucre « caché » dans les produits alimentaires. De plus, les consommateurs, entraînés principalement par les « millennials », sont de plus en plus préoccupés par la qualité de leur alimentation et adoptent des habitudes de consommation plus saines et souvent exemptes de sucre. Le secteur de l’alimentation et des boissons est donc particulièrement exposé aux tendances en matière de règlementation et de consommation, lesquelles pourraient représenter une menace pour leurs profits et leur part de marché.

« En tant qu’investisseurs, nous nous efforçons d’intégrer à l’analyse des sociétés les risques ESG qui ont le potentiel d’affecter, parfois de manière substantielle, les perspectives financières des sociétés. A l’inverse, de nouvelles opportunités commerciales surgissent pour les sociétés offrant des solutions innovantes pour atténuer les risques ESG. Le cas du sucre, représentant à la fois un risque et une opportunité, illustre bien cette polarité » commente Wim Van Hyfte, Global Head of Responsible Investment and Research chez Candriam.

En tant qu’investisseur responsable, CANDRIAM évalue donc le positionnement des sociétés dans lesquelles il investit en analysant plusieurs catégories de facteurs, dont la santé et le bien-être. L’étude publiée identifie le sucre comme un risque majeur pour le secteur de l’alimentation et des boissons et propose un cadre d’analyse dynamique pour comprendre l’exposition au sucre des sociétés présentes en portefeuille. Les participations sont évaluées par rapport à leur exposition géographique à des marchés disposant d’une règlementation en matière de sucre déjà établie ou attendue et par rapport au contenu en sucre de leurs portefeuilles de produits, reflétant la conviction que la nutrition constitue un moteur sous-jacent de la croissance et de la profitabilité futures.

« Nous discutons avec les sociétés que nous détenons en portefeuille du contenu en sucre de leurs produits et des risques associés, afin de mieux comprendre leurs stratégies dans ce nouveau contexte de règlementation et de consommation. En tant qu’investisseurs responsables à long terme, nous incitons les sociétés au sein de notre portefeuille à considérer cette situation comme une opportunité d’améliorer leur croissance à long terme, grâce à la mise en place de la bonne stratégie et du meilleur portefeuille de produits en matière de nutrition » déclare Solange Le Jeune, Senior ESG Analyst chez Candriam.

Pour en savoir plus sur les fonds Candriam, cliquez ici.

Ce fonds patrimonial permet à vos clients de traverser sereinement les cycles économiques…

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 07 novembre 2025

Publié le 07 novembre 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 14.64% |

| Dorval European Climate Initiative | 12.07% |

| BDL Transitions Megatrends | 10.84% |

| EdR SICAV Euro Sustainable Equity | 10.17% |

| Palatine Europe Sustainable Employment | 7.88% |

| La Française Credit Innovation | 4.20% |

| DNCA Invest Beyond Semperosa | 2.10% |

| Triodos Impact Mixed | 1.07% |

| Triodos Global Equities Impact | 0.07% |

| Aesculape SRI | -0.65% |

| Triodos Future Generations | -2.75% |

| Echiquier Positive Impact Europe | -3.10% |