| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8126.53 | +0.68% | -0.28% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.14% |

| ELEVA Absolute Return Dynamic | 2.90% |

| Alken Fund Absolute Return Europe | 1.89% |

| H2O Adagio | 1.78% |

| Pictet TR - Sirius | 1.68% |

| Pictet TR - Atlas | 1.55% |

Syquant Capital - Helium Selection

|

1.14% |

| Sienna Performance Absolue Défensif | 0.94% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.93% |

| Candriam Absolute Return Equity Market Neutral | 0.89% |

| AXA WF Euro Credit Total Return | 0.87% |

| Jupiter Merian Global Equity Absolute Return | 0.70% |

| ELEVA Global Bonds Opportunities | 0.65% |

| Cigogne UCITS Credit Opportunities | 0.48% |

DNCA Invest Alpha Bonds

|

0.44% |

Exane Pleiade

|

0.32% |

| Candriam Bonds Credit Alpha | 0.26% |

| BNP Paribas Global Absolute Return Bond | 0.13% |

| RAM European Market Neutral Equities | -0.16% |

| Fidelity Absolute Return Global Equity Fund | -0.39% |

Le début d’un nouveau cycle...

|

« J’ignore comment se passe votre rentrée, mais à Paris il y a comme une atmosphère de fin de cycle. Les installations des JO sont en cours de démontage et petit à petit une vie sans la perspective des Jeux reprend son cours. Une fin de cycle en somme. D’une certaine manière assez comparable à la fin du cycle de hausse des taux, avec la même question existentielle : et qu’est-ce qu’on fait maintenant ? » Les explications de Thomas Fonsegrive, associé fondateur de Marigny Capital. |

Il faut dire que cette baisse des taux était largement anticipée par les marchés qui l’appelaient de leurs voeux depuis la première hausse en mars 2022. 500 points de base et plus de deux plus tard, le marché a eu droit à son cadeau de la part de Jérôme Powell. Il a même été plus généreux qu’attendu puisque seule restait en suspend l’ampleur de la baisse et elle a été de 50 bps avec des taux directeurs qui sont donc passés de 5.25%-5.50% à 4.75%-5%. La décision quasi unanime de la Fed a été motivée par le fait que les données montrent aujourd’hui plus de signes de risque d’une hausse du chômage qu’un retour de l’inflation. En effet l’inflation apparait désormais maitrisée outre Atlantique avec un taux de 2.3% en 2024, une croissance de 2% et un chômage en hausse avec un taux de 4.40%.

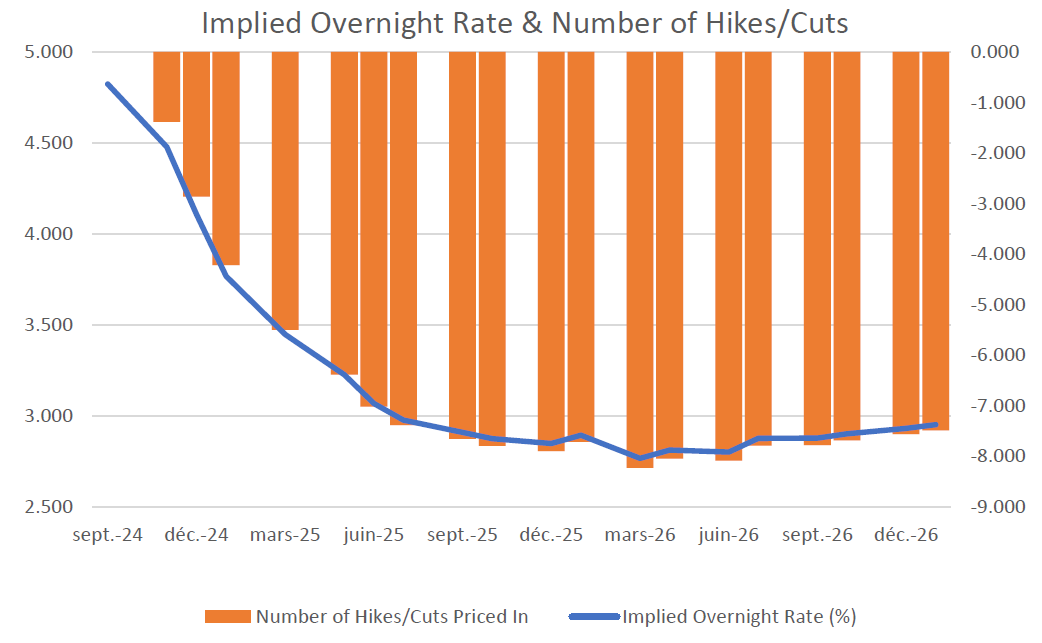

Le marché anticipe désormais une baisse assez rapide sur la fin 2024, puis plus mesurée par la suite. Powell ayant de nouveau répété que le taux neutre serait supérieur à ce qu’il était avant 2020. En somme, on peut de nouveau tabler sur des taux directeurs autour de 2%, aux US comme en Europe, comme le montre les anticipations du marché sur le nombre de baisse des taux et leur ampleur au lendemain de l’annonce de la FED dans le graphique ci-dessous.

Source : Bloomberg et Marigny Capital

Pour autant on ne remarque pas une réaction extatique du marché, usé qu’il était probablement d’avoir patienté aussi longuement. Et aussi parce que maintenant que les taux entament un cycle baissier, la tâche qui attend les gérants actions n’est pas forcément aisée. La raison est simple, cette baisse des taux est un peu la montagne qui accouche d’une souris, et cette souris ne peut pas faire disparaitre l’intégralité des nuages qui planent sur les marchés actions. Pêle-mêle je pense à la faiblesse de l’économie chinoise et son corollaire de menaces sur Taïwan, aux guerres en Ukraine et au Moyen Orient, aux élections américaines et à l’annonce d’un gouvernement en France (ou pas).

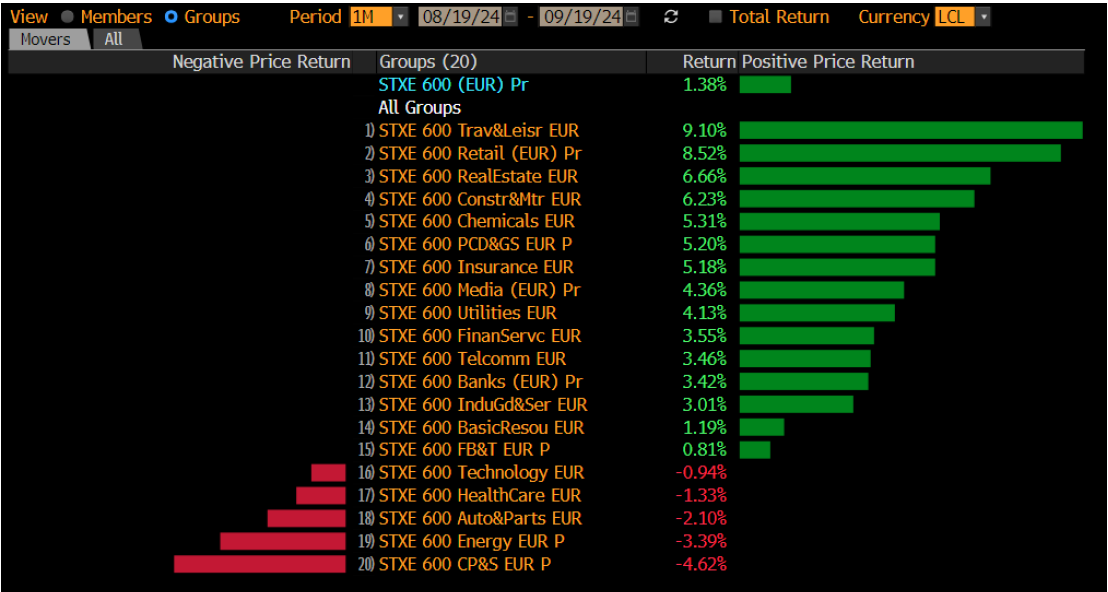

Ainsi alors que la vie quotidienne et économique reprend son cours normal après la parenthèse des vacances, le sentiment qui prédomine chez les gérants est celui d’un appétit tiède pour le risque. En somme on ne parle plus trop d’IA, ni de valeurs de croissance quand bien même les taux baissent et vont baisser, mais plutôt de renforcer à court terme ses positions value. En somme plutôt le SP500 ou le SX5E que le Nasdaq, plutôt la consommation (cyclique et défensive) et les financières que la Tech. On voit bien dans le tableau ci-dessous que les secteurs qui ont plutôt performés depuis un mois sont ceux qui étaient à la traine depuis 2 ans.

Rank Return pour l’indice STXE 600 sur le dernier mois, source Bloomberg

Naturellement il s’agit d’un sentiment à un instant T qui va évoluer au fil des semaines, mais il a le mérite de démontrer la volonté de ne pas s’emballer à court terme. Baisse des taux plus rapide qu’anticipée ou mauvaise nouvelle venant de Chine ont le pouvoir de faire bouger le marché dans un sens comme dans l’autre. Dans tous les cas, nous restons auprès des gérants pour préserver et faire fructifier les actifs de nos clients et tirer avantage des conditions de marché dans ce nouveau cycle qui commence.

En France le risque politique n’est toujours pas écarté par les marchés. En effet, si les taux baissent, on constate toutefois que l’écart entre le CMS 10 ans et l’OAT (TEC 10) reste élevé. En cas de situation gouvernementale stable voire normalisée, cet écart devrait se réduire.

Du coté de l’inflation le discours de la BCE, ainsi qu’un pétrole au plus bas depuis 1 an dans un environnement de croissance mondiale plutôt calme, laissent penser que l’inflation est (bien) maitrisée, et plutôt mieux en Europe qu’aux US. Le point d’attention aux US sera l’élection en novembre, même si l’enjeu n’est pas réellement économique mais plutôt sociétal.

Du coté des indices, on observe une certaine stagnation du SX5E, mais avec des performances hétéroclites dans les secteurs notamment depuis la fin du premier trimestre qui a marqué les premiers signes d’essoufflement. Le Luxe et l’automobile ont particulièrement souffert, alors que les financières ont plutôt surperformé l’indice. Comme évoqué précédemment, les gérants vont chercher à se positionner sur des valeurs cycliques et/ou défensives dans l’idée d’anticiper un début de cycle de reprise éco à horizon 6/18 mois, avec un retour attendu de la croissance des profits des entreprises.

H24 : Marigny Capital propose un produit structuré adapté au contexte et à l'analyse de Thomas Fonsegrive.

| Produit | Rendement Taux France Décembre 2024 - FR3CIBFS4038 |

| Emetteur | Crédit Agricole CIB Financial Solutions |

| Commercialisation | Jusqu’au 16 Décembre 2024 |

| Maturité max | 10 ans |

| Sous-jacent | Taux OAT FR 10 ANS (BFRTEC10 Index) |

| Observations | Annuelles (à partir du 12ème mois) |

| Niveau de rappel anticipé | Taux OAT FR 10 ANS (BFRTEC10 Index) inférieur ou égal à 2.40% |

| Coupon mémoire | 7.00% par an |

| Barrière de distribution des coupons | Taux OAT FR 10 ANS (BFRTEC10 Index) inférieur ou égal à 3.10% |

| Capital Garanti | 100% du capital initial (en l’absence de défaut de l’émetteur) |

Fonctionnement

Fin de commercialisation au 16/12/2024 :

Investissement à 100%.

A partir de l’année 1 (1ère observation au 15/12/2025) :

Si le niveau du sous-jacent est inférieur ou égale à 3.10%, le produit détache un coupon de 7.00% par année écoulée.

Sinon l’investisseur ne reçoit pas de coupon.

Chaque année, si le sous-jacent est constaté à un niveau inférieur ou égal à son objectif cible de 2.40%, le produit est remboursé par anticipation. L’investisseur récupère alors 100% du capital initial.

Sinon le produit continue.

A maturité (hors défaut de l’émetteur) :

Le produit rembourse 100% du capital initial.

Pour en savoir plus, contactez les équipes de Marigny Capital en cliquant ici.

Et pour connaître d'autres produits structurés du moment, cliquez ici.

Les meilleurs fonds petites et moyennes capitalisations pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 30 janvier 2026

Publié le 30 janvier 2026

Voici ce que H24 a fait pour vous...

Depuis 15 ans, nous écrivons des articles sur les meilleurs acteurs de la gestion d'actifs.

Publié le 30 janvier 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.02% |

| Regnan Sustainable Water & Waste | 4.29% |

| BDL Transitions Megatrends | 2.99% |

| Dorval European Climate Initiative | 2.47% |

| Triodos Global Equities Impact | 1.52% |

| Storebrand Global Solutions | 1.44% |

| EdR SICAV Euro Sustainable Equity | 1.22% |

| Palatine Europe Sustainable Employment | 1.17% |

| Triodos Impact Mixed | 0.99% |

| Ecofi Smart Transition | 0.87% |

| R-co 4Change Net Zero Equity Euro | 0.68% |

| Echiquier Positive Impact Europe | 0.62% |

| DNCA Invest Sustain Semperosa | 0.34% |

| La Française Credit Innovation | 0.22% |

| Triodos Future Generations | -0.73% |