| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8323.28 | +0.6% | +2.13% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.37% |

| ELEVA Absolute Return Dynamic | 1.93% |

| H2O Adagio | 1.70% |

| Pictet TR - Atlas | 1.66% |

| ELEVA Global Bonds Opportunities | 1.04% |

| Alken Fund Absolute Return Europe | 1.01% |

| AXA WF Euro Credit Total Return | 0.99% |

Syquant Capital - Helium Selection

|

0.90% |

| Schelcher Optimal Income | 0.86% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.79% |

DNCA Invest Alpha Bonds

|

0.57% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Sienna Performance Absolue Défensif | 0.41% |

| Candriam Bonds Credit Alpha | 0.30% |

| Jupiter Merian Global Equity Absolute Return | 0.28% |

| BNP Paribas Global Absolute Return Bond | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.23% |

| RAM European Market Neutral Equities | -0.60% |

Exane Pleiade

|

-1.23% |

| MacroSphere Global Fund | -2.10% |

Les nouvelles questions que vous devez obligatoirement poser à vos clients avant toute recommandation…

Les conseillers financiers sont tenus par la réglementation de prendre en compte les objectifs et la situation financière de leurs clients avant de leur recommander un investissement. C'est le but des questions qu'ils posent régulièrement, avant de proposer un placement financier.

A compter du 2 août 2022, ils devront également prendre en compte les préférences des clients en matière de durabilité. Cette obligation concerne tous les conseillers bancaires. Elle s'appliquera aussi aux conseillers en gestion de patrimoine disposant du statut de « conseiller en investissements financiers » (CIF) à partir du 1er janvier 2023.

📜 Le conseiller doit évaluer les préférences en matière de durabilité afin de recommander des placements adaptés au profil de son client. Il détermine ces préférences selon 3 axes :

1/ La proportion de l'investissement que le client souhaite voir investie dans des activités considérées comme durables sur le plan environnemental par la classification européenne appelée « Taxonomie » (ou taxinomie) ;

Le client doit donc définir la proportion de ses investissements qu'il souhaite « alignée » avec cette Taxonomie.

- Par exemple : Elsa souhaite que 15% de son investissement soit aligné avec la Taxonomie et qu'il prenne en considération les principales incidences négatives, sans préciser quelles incidences ni dans quelle proportion. Afin que son conseiller prenne en compte cet objectif, elle devra lui indiquer que 15% de son investissement devra être aligné avec la Taxonomie, et que les principales incidences négatives sont importantes pour elle.

2/ La proportion de l'investissement que le client souhaite voir investie dans des « investissements durables » au sens du Règlement européen sur la publication d'informations en matière de durabilité dans le secteur des services financiers (SFDR en anglais) ;

Le client doit donc définir la part que représenteraient les « investissements durables » au sein de son placement.

- Par exemple : Marc souhaite que la moitié de son placement soit constitué d'investissements durables. Afin que son conseiller prenne en compte cet objectif, il devra le lui indiquer précisément.

3/ Les modalités de prise en compte des « principales incidences négatives » (par exemple : émissions de gaz à effet de serre, déchets dangereux, violation des droits de l'homme, etc.) par cet investissement.

➡ A savoir : les professionnels sont libres de déterminer la manière dont ils prennent en considération ces principales incidences négatives pour les placements qu'ils commercialisent. Ces incidences peuvent notamment concerner les émissions de gaz à effet de serre, la gestion de l'eau, le travail forcé, etc.

Le client doit donc indiquer s'il souhaite que son investissement prenne en compte ses principales incidences négatives en précisant éventuellement le type d'incidence négative et/ou un degré de prise en compte.

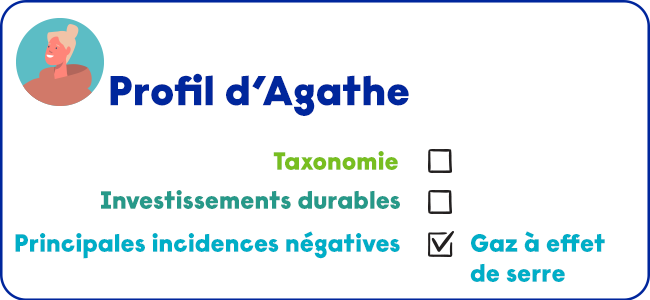

- Par exemple : Agathe souhaite que son investissement prenne en considération les principales incidences négatives, en ce qui concerne particulièrement les émissions de gaz à effet de serre générées par les entreprises qu'elle détient dans son portefeuille. Afin que son conseiller prenne en compte cet objectif, elle devra lui indiquer que son investissement doit prendre en compte les principales incidences négatives, et préciser les gaz à effet de serre.

Ces préférences peuvent s'évaluer au niveau d'un placement financier ou au regard de la totalité du portefeuille.

Si le client décide d'exprimer des préférences de durabilité, le conseiller doit en tenir compte avant de proposer un placement financier.

➡ A savoir : dans le cas où aucun placement à disposition du conseiller ne répondrait aux préférences de durabilité du client, ce qui pourrait arriver dans un premier temps, il doit proposer d'adapter les préférences initiales, ce qui devra être consigné par écrit, afin d'être en mesure de recommander un placement.

Source : AMF

Publié le 09 février 2026

Votre agenda de la semaine...

Voici vos événements pour la semaine du 9 au 13 février 2026.

Publié le 09 février 2026

Ce fonds performe malgré un contexte de marché peu favorable à son style...

Quand la qualité redevient abordable.

Publié le 09 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 6.05% |

| Dorval European Climate Initiative | 3.71% |

| EdR SICAV Euro Sustainable Equity | 3.49% |

| BDL Transitions Megatrends | 3.05% |

| R-co 4Change Net Zero Equity Euro | 2.88% |

| Ecofi Smart Transition | 2.60% |

| Echiquier Positive Impact Europe | 2.60% |

| DNCA Invest Sustain Semperosa | 2.19% |

| Triodos Global Equities Impact | 1.85% |

| Storebrand Global Solutions | 1.74% |

| Triodos Future Generations | 1.73% |

Palatine Europe Sustainable Employment

|

1.39% |

| Triodos Impact Mixed | 1.19% |

| La Française Credit Innovation | 0.26% |