| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7915.36 | -0.98% | -2.87% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.52% |

| Pictet TR - Sirius | 3.40% |

| Candriam Absolute Return Equity Market Neutral | 3.31% |

| RAM European Market Neutral Equities | 1.92% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.89% |

| Pictet TR - Atlas | 1.78% |

| Sapienta Absolu | 1.27% |

Syquant Capital - Helium Selection

|

1.05% |

| Schelcher Optimal Income | 0.71% |

| Cigogne UCITS Credit Opportunities | 0.69% |

BDL Durandal

|

0.64% |

| H2O Adagio | 0.61% |

| Candriam Bonds Credit Alpha | 0.44% |

| ELEVA Global Bonds Opportunities | 0.41% |

DNCA Invest Alpha Bonds

|

0.41% |

| AXA WF Euro Credit Total Return | 0.38% |

| BNP Paribas Global Absolute Return Bond | -0.03% |

| Alken Fund Absolute Return Europe | -0.05% |

| Sienna Performance Absolue Défensif | -0.11% |

| ELEVA Absolute Return Dynamic | -2.23% |

| Jupiter Merian Global Equity Absolute Return | -2.26% |

Exane Pleiade

|

-2.70% |

| Fidelity Absolute Return Global Equity Fund | -3.27% |

| MacroSphere Global Fund | -3.36% |

Optimiser son allocation en s’exposant à la thématique de l’or : Les sociétés aurifères comme levier d’opportunité

⏱️ Si vous n’avez que 30 secondes

📌 Le marché de l’or connaît une forte hausse en ce début d’année 2025, porté par des risques économiques et politiques favorables (inflation, incertitudes géopolitiques, retour de D. Trump au pouvoir, achats massifs des banques centrales et des investisseurs…)

📌 Investir dans les entreprises aurifères peut être complémentaire à la détention d’or et parfois plus avantageux. Ces dernières bénéficient non seulement de la hausse du prix de l'or, mais aussi de fondamentaux solides, de flux de trésorerie positifs, de valorisations attractives.

Quelles perspectives pour l'or en 2025 ?

Quelles perspectives pour l'or en 2025 ?

En janvier 2025, l’or a poursuivi sa tendance haussière de 2024, porté par les risques économiques et politiques (guerres commerciales, inflation aux États-Unis, instabilité politique, etc.). Ceci s’est accentué avec le retour de Donald Trump à la présidence des États-Unis, la mise en place de sa nouvelle administration et ses premiers décrets, qui n’ont fait qu’accroître les incertitudes. L’ensemble de ces éléments ont convaincu les investisseurs de revenir sur cette thématique et, en février, l’or enregistre un nouveau plus haut historique à 2 956,2 $ l’once (le 24 février 2025). La demande des investisseurs occidentaux s’accroît, soit au travers des ETF Or, mais aussi via des livraisons d’or physique. En outre, la Chine, en plus des achats de la banque centrale, vient de lancer un programme pilote permettant à certaines compagnies d'assurances d'investir dans l'or dans le cadre de leurs stratégies d'allocation d'actifs à moyen et long terme. Tous les voyants sont au vert et cela devrait soutenir la demande d’or. L’argent n’est pas en reste et progresse de 12,8 % depuis le début de l’année, à 32,6 $ l’once.

Le contexte actuel reste très favorable aux producteurs de métaux précieux. En effet, les bons résultats de 2024, tant en matière de production que sur le plan financier, récemment publiés par les sociétés, ainsi que la hausse continue des prix des métaux et la bonne maîtrise des coûts de production, renforcent la confiance des investisseurs pour 2025. Cela est d'autant plus vrai que ces derniers sont convaincus que le prix de l’or restera élevé cette année.

Le secteur aurifère surperforme largement l’or en ce début d’année : + 22,3 % pour l’indice Nyse Arca Gold Miners contre + 10,8 % pour l’once d’or (le 07/03/2025 en USD). Ceci s’explique par (i) la qualité des résultats opérationnels délivrés par les sociétés, (ii) la bonne tenue des prix des métaux (iii) un retard de valorisation des sociétés à ce niveau de prix de l’or.

Aujourd’hui, les investisseurs, anticipant une poursuite de la hausse de l’or, recherchent l’effet de levier offert par les sociétés, et des flux d’investissement importants arrivent à nouveau sur le secteur. De plus, les entreprises ont fourni leurs «guidances» pour 2025, et il y a fort à parier qu’avec un prix des métaux aussi élevé, les analystes devront revoir leurs estimations à la hausse, constituant ainsi un autre facteur de soutien pour le secteur. L’ensemble de ces éléments ne sont pas encore intégrés dans les valorisations des sociétés.

Pourquoi investir dans les entreprises du secteur aurifère plutôt que dans l'or physique ?

Pourquoi investir dans les entreprises du secteur aurifère plutôt que dans l'or physique ?

L’or est souvent perçu comme un actif contre-cyclique, prisé en période de ralentissement économique ou de volatilité des marchés. S’il peut offrir une protection contre l’inflation et améliorer le ratio risque/rendement à long terme, investir dans les entreprises aurifères peut toutefois présenter des atouts supplémentaires par rapport à l’or physique ou aux ETF or.

Ces entreprises (les sociétés aurifères) sont en effet soutenues par des fondamentaux solides et un élan positif du marché. Elles bénéficient directement de la hausse des prix de l'or, avec des coûts de production bien maîtrisés, des marges élevées et en hausse, ainsi qu'une génération de flux de trésorerie positive. De plus, ces sociétés disposent de bilans solides, avec un accent mis sur la restitution de valeur aux actionnaires par le biais de dividendes.

Bien que la hausse du prix de l’or ait entraîné une augmentation de leurs valorisations, ces sociétés sont encore considérées comme relativement bon marché lorsque l'on prend en compte les attentes de bénéfices futurs. Le marché n’a pas encore pleinement intégré la durabilité du rallye actuel du prix de l'or, ce qui signifie que les entreprises minières aurifères pourraient afficher des résultats supérieurs aux attentes.

De plus, le secteur connaît une consolidation accrue, avec de grandes entreprises rachetant des acteurs plus petits et sous-évalués, renforçant ainsi leur potentiel de croissance.

En résumé, investir dans les sociétés aurifères présente l’avantage de bénéficier à la fois de la hausse des prix de l’or et des forces opérationnelles propres à ces entreprises, telles que des flux de trésorerie solides, une gestion efficace des coûts et des stratégies axées sur les actionnaires. Cette combinaison de facteurs peut générer des rendements attractifs dépassant la simple évolution du prix de l’or.

Zoom sur CM-AM Global Gold, la solution du Groupe La Française pour s'exposer à la thématique de l'or

Grâce à une expertise de près de 20 ans sur le marché de l’or, CM-AM Global Gold, fonds de conviction, peut être une solution jugée intéressante pour s’exposer à la thématique de l’or.

Ce fonds d’actions internationales, qui investit principalement dans des producteurs de métaux précieux, n’a ni contrainte géographique ni couverture contre les risques de change et n’investit pas directement dans l’or physique. Il constitue une solution de diversification, grâce à sa faible corrélation avec les classes d’actifs traditionnelles, tout en conservant une forte exposition à l’or physique¹.

Le fonds est principalement investi dans des sociétés aurifères de type «Majors» et «Intermediates». Les premières sont des entreprises dont la capitalisation boursière dépasse 8 milliards USD, avec une production supérieure à 1 million d’onces, tandis que les secondes affichent une capitalisation comprise entre 2 et 8 milliards USD et une production annuelle située entre 250 000 et 1 million d’onces. L’exposition géographique de la production du fonds est principalement concentrée en Amérique latine (33 %)² et en Amérique du Nord (31 %)². En revanche, l’exposition du fonds aux devises est majoritairement le dollar canadien (75 %² en CAD)³, puisque l’essentiel des sociétés productrices d’or sont canadiennes.

CM-AM Global Gold adopte un processus d’investissement reposant sur une analyse fondamentale approfondie des entreprises. Cette approche qualitative évalue la qualité des actifs miniers, la compétence des équipes dirigeantes, le contexte politique, la valorisation relative des sociétés ainsi que des critères extra-financiers. Grâce à ce processus, le fonds est noté 4 étoiles Morningstar¹ et affiche des performances solides sur 10 ans par rapport à son indice.

¹ ©2025 Morningstar. Tous droits réservés. Données sur 3 ans au 28/02/2025.

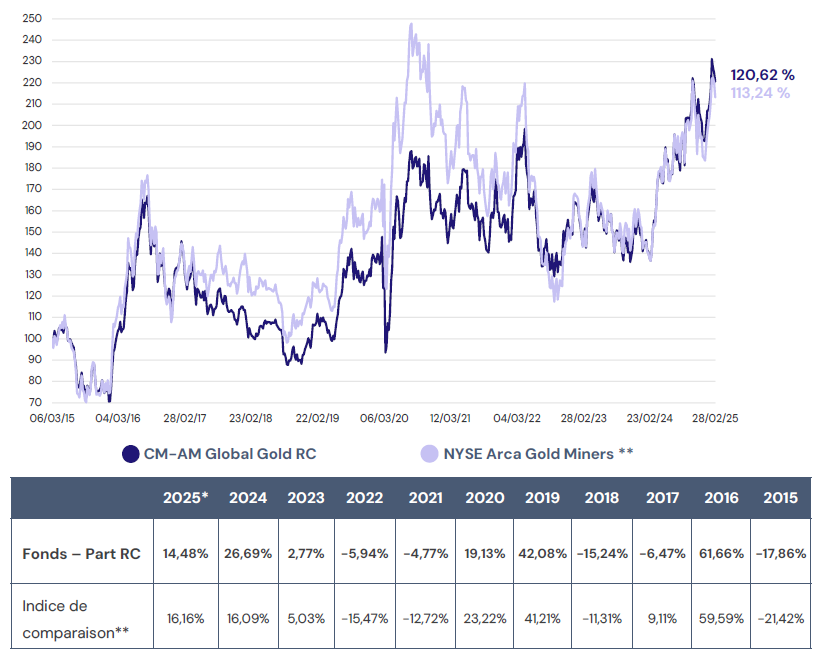

Performances du fonds CM-AM Global Gold sur 10 ans :

Principaux risques : risque de perte en capital, risque lié à la gestion discrétionnaire, risque de marché actions, risque lié à l’investissement sur les marchés émergents, risque en matière de durabilité. Les performances passées ne garantissent pas les performances futures.

¹ La corrélation du fonds avec l’or est approximativement égale à 0,70 depuis 20 ans. ² Données pour la part RC au 31/01/2025. Les performances passées ne préjugent pas des performances à venir. ³ La répartition du portefeuille de l’OPC est susceptible de modification à tout moment. Ces données sont fournies uniquement à titre d'illustration. En fonction de la date d'édition, les informations présentées peuvent être différentes des données actualisées.

*Données au 28/02/2025. **Au 02/01/23, le FTSE Gold Mines Index a été remplacé par le NYSE Arca Gold Miners. Sources : Groupe La Française, SIX

Pour en savoir plus

CLIQUEZ ICI

La présidente de l'AMF tire la sonnette d’alarme...

En 2025, les femmes sont deux fois moins nombreuses que les hommes à investir.

Publié le 09 mars 2026

Publié le 09 mars 2026

Parorama des fonds gérés ou co-gérés par des femmes...

Journée internationale des droits des femmes : H24 met en lumière quelques fonds pilotés par des GÉRANTES.

Publié le 09 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 4.02% |

| Regnan Sustainable Water & Waste | 3.86% |

| Storebrand Global Solutions | 1.32% |

| Echiquier Positive Impact Europe | 1.08% |

| Dorval European Climate Initiative | 0.17% |

| BDL Transitions Megatrends | 0.15% |

| Triodos Impact Mixed | -0.05% |

| La Française Credit Innovation | -0.15% |

| Triodos Global Equities Impact | -0.33% |

| EdR SICAV Euro Sustainable Equity | -0.87% |

| Triodos Future Generations | -0.93% |

Palatine Europe Sustainable Employment

|

-1.44% |

| DNCA Invest Sustain Semperosa | -2.56% |

| Ecofi Smart Transition | -2.61% |

| R-co 4Change Net Zero Equity Euro | -3.54% |