| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8133.02 | -0.12% | -0.18% |

| Pour en savoir plus, cliquez sur un fonds | |

| ELEVA Absolute Return Dynamic | 2.92% |

| Pictet TR - Atlas Titan | 2.68% |

| Alken Fund Absolute Return Europe | 1.69% |

| Pictet TR - Atlas | 1.32% |

| H2O Adagio | 1.22% |

| M&G (Lux) Episode Macro Fund | 1.20% |

| Candriam Absolute Return Equity Market Neutral | 1.06% |

Exane Pleiade

|

0.98% |

Syquant Capital - Helium Selection

|

0.90% |

| Sienna Performance Absolue Défensif | 0.79% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.74% |

| Pictet TR - Sirius | 0.65% |

| AXA WF Euro Credit Total Return | 0.53% |

| Cigogne UCITS Credit Opportunities | 0.38% |

DNCA Invest Alpha Bonds

|

0.27% |

| ELEVA Global Bonds Opportunities | 0.25% |

| Candriam Bonds Credit Alpha | 0.20% |

| Fidelity Absolute Return Global Equity Fund | 0.00% |

| Jupiter Merian Global Equity Absolute Return | -0.05% |

| BNP Paribas Global Absolute Return Bond | -0.44% |

| RAM European Market Neutral Equities | -1.74% |

Peut-on préparer l’avenir en regardant dans le rétroviseur ?

Marc Renaud (Mandarine Gestion), Vincent Chaigneau (Generali Investments) et Pascal Bernachon (Richelieu Gestion)

L’année 2018 avait démarré avec des certitudes et des promesses…

- Les technologiques étaient trop chères et les banques bon marché – Vincent Chaigneau rappelle la situation présente : « Finalement, les Etats-Unis ont été tirés par les tech, et l’Europe a été plantée par les financières »

- Les Trumpitudes ne présageaient rien de très bon dans les relations commerciales. Et pourtant …

- Marc Renaud observe « Donald Trump n’est pas mon idéal, mais il a quand même produit certains résultats. Dans la négociation, les chinois et les allemands ont peur », relevant avec malice que les chinois sont maintenant prêts à quelques concessions.

- Pascal Bernachon ajoute « la Chine finira par transiger avec les Etats-Unis, mais on ne sait toujours pas ce que les barrières douanières coûteront aux Etats-Unis. Avec la hausse des prix, baisse du pouvoir d’achat, marges des entreprises en baisse ? ». Selon lui, « Monsieur Trump ne fait que retarder l’histoire ».

- Un espoir naissait en Europe, notamment avec le nouveau leadership du président Macron qui avait marqué tous les esprits avec son discours de la Sorbonne.

- Rien n’a pu s’opposer à la montée des populismes (Autriche, Pays Bas, Italie), à la perte de leadership en Allemagne et à la fragilisation de la Première Ministre britannique Madame T. May.

- C’est « un marché de trouille qui n’est pas assez attractif malgré des multiples plus faibles pour les investisseurs de long terme comme les fonds souverains d’Abu Dhabi par exemple » selon Marc Renaud.

Le poids des faits, la légèreté des mots

Fait : les Etats-Unis reste l’économie dominante et le moteur de l’économie mondiale, même si la Chine est en pleine expansion.

Aux Etats-Unis en 2018, Pascal Bernachon nous rappelle : « Les rachats d’actions ont porté sur 1 000 milliards $ et ont dopé les bénéfices par actions, portant des flux massifs vers les marchés américains ».

Baisses d’impôts : elles ont produit une forte hausse des profits et ont accéléré la croissance.

Tout le monde n’est pas d’accord sur l’inflation

- Pascal Bernachon observe que « Si Mario Draghi a révisé les prévisions d’inflation à la hausse, les forces déflationnistes demeurent ». Il poursuit « Il n’y a pas d’inflation sur les salaires, si bien que la BCE a le temps de relever les taux. Le fera-t-elle à l’été 2019 ? ».

- Vincent Chaigneau prend le contrepied avec ses anticipations de reprise de l’inflation. « En Europe, le rythme annuel de l’inflation est passé à 2.3%, un chiffre qu’on n’avait pas vu depuis longtemps. Aux Etats-Unis, les salaires progressent nettement ».

- Marc Renaud tranche : « Pour anticiper une inflation forte, il faut être très imaginatif ».

Avec un constat radical : « Les taux à zéro justifient n’importe quel prix », une analyse qui ne surprend pas pour ce chantre de la gestion value.

Pour 2019, on fait comment ?

Avec un consensus qui s’oriente vers des taux haussiers, de façon progressive a priori, chacun développe ses perspectives sous un angle singulier :

- « Le dollar devrait baisser à 1.21-1.28, offrant un surplus d’oxygène aux pays émergents et à l’Europe. » « Vers la fin de l’année prochaine, il faudra regarder de nouveau les taux variables » pour le dirigeant de Richelieu Gestion

- Le patron de la stratégie chez Generali Investments continue de préférer les actions aux obligations, et conseille de se préparer à la fin du cycle. Les comportements des marchés américains seront différents des marchés européens et asiatiques.

- « En haut de cycle, tous les actifs sont chers. Ce n’est pas la fin du monde pour autant. Le marché est coupé en deux avec une moitié particulièrement attractive, en tout cas si on veut se mettre à l’abri ». Le dirigeant de Mandarine rappelle à ce propos que de nombreuses pétrolières et bancaires offrent des rendements de 6-7% avec des caractéristiques plutôt défensives « même si je comprends qu’on n’arrive pas à voir les banques comme des valeurs défensives. Il n’empêche… »

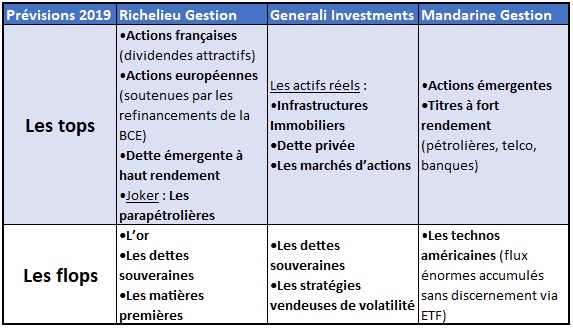

Le tiercé gagnant des trois spécialistes… et le peloton de queue

Pour en savoir plus sur les fonds Richelieu Gestion, cliquez ici.

Pour en savoir plus sur les fonds Generali Investments, cliquez ici.

Pour en savoir plus sur les fonds Mandarine Gestion, cliquez ici.

La décorrélation des matières premières : mythe ou réalité ?

Dans le "Graphique de la Semaine", l'équipe H24 sélectionne un graphique percutant proposé par un acteur du marché.

Publié le 23 janvier 2026

Les meilleurs fonds actions européennes pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 23 janvier 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 5.43% |

| M Climate Solutions | 4.87% |

| BDL Transitions Megatrends | 3.87% |

| Dorval European Climate Initiative | 3.67% |

| Triodos Global Equities Impact | 2.86% |

| Palatine Europe Sustainable Employment | 2.36% |

| Storebrand Global Solutions | 2.20% |

| Ecofi Smart Transition | 2.03% |

| EdR SICAV Euro Sustainable Equity | 2.01% |

| Triodos Impact Mixed | 1.49% |

| R-co 4Change Net Zero Equity Euro | 1.37% |

| DNCA Invest Sustain Semperosa | 1.35% |

| Echiquier Positive Impact Europe | 1.24% |

| Triodos Future Generations | 0.93% |

| La Française Credit Innovation | 0.32% |