| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8280.08 | +0.08% | +1.64% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.34% |

| Pictet TR - Atlas | 1.67% |

| H2O Adagio | 1.49% |

| ELEVA Absolute Return Dynamic | 1.25% |

| Alken Fund Absolute Return Europe | 1.04% |

| AXA WF Euro Credit Total Return | 0.99% |

| ELEVA Global Bonds Opportunities | 0.96% |

Syquant Capital - Helium Selection

|

0.90% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.80% |

| Jupiter Merian Global Equity Absolute Return | 0.69% |

| Sienna Performance Absolue Défensif | 0.48% |

DNCA Invest Alpha Bonds

|

0.48% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Candriam Bonds Credit Alpha | 0.32% |

| BNP Paribas Global Absolute Return Bond | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.23% |

Exane Pleiade

|

-0.45% |

| RAM European Market Neutral Equities | -0.56% |

| MacroSphere Global Fund | -2.10% |

⛏ Quelles sont les tendances actuelles sur le marché des métaux précieux ?

Analyse de la situation sur l’or, l’argent, le palladium et le platine

Avec Benjamin Louvet, Gérant de OFI Financial Investment Precious Metals (1,4 mds € sous gestion)

Quelles sont les tendances actuelles sur le marché des métaux précieux ?

Quelles sont les tendances actuelles sur le marché des métaux précieux ?

Benjamin Louvet : Les métaux précieux à caractère industriel (Argent, dans une moindre mesure, et surtout platine et palladium) ont souffert récemment d’une situation conjoncturelle difficile. Au-delà des inquiétudes sur la croissance chinoise et sur les risques de reconfinement en raison de l’épidémie de variant delta, c’est surtout la problématique liée à l’approvisionnement en semi-conducteurs et en autres produits manufacturés (sièges voiture notamment) qui a affecté ces métaux. En effet, cela a notamment forcé les constructeurs automobiles à réduire fortement leur production. Toyota, par exemple, a annoncé une réduction de 40% de sa production en septembre. La demande de métaux s’en est ressentie.

Benjamin Louvet : Les métaux précieux à caractère industriel (Argent, dans une moindre mesure, et surtout platine et palladium) ont souffert récemment d’une situation conjoncturelle difficile. Au-delà des inquiétudes sur la croissance chinoise et sur les risques de reconfinement en raison de l’épidémie de variant delta, c’est surtout la problématique liée à l’approvisionnement en semi-conducteurs et en autres produits manufacturés (sièges voiture notamment) qui a affecté ces métaux. En effet, cela a notamment forcé les constructeurs automobiles à réduire fortement leur production. Toyota, par exemple, a annoncé une réduction de 40% de sa production en septembre. La demande de métaux s’en est ressentie.

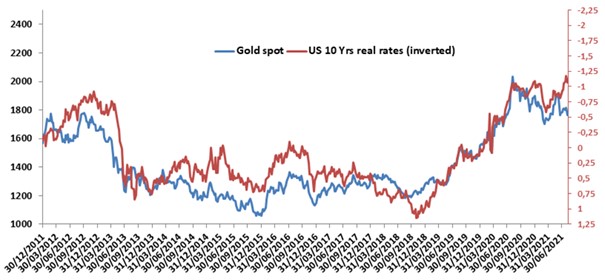

L’or, pour sa part, a mieux résisté. Sa performance reste toutefois décevante, au regard de l’évolution des taux réels qui aurait dû lui être favorable. On a, de ce fait, une divergence importante entre les taux réels et le cours de l’or (cf. graphique).

Cet écartement s’explique selon nous par le manque de visibilité sur l'évolution de la politique monétaire américaine. En clair : les investisseurs, incertains de l’évolution des taux dans les mois à venir, ont préféré rester à l’écart du métal jaune en attendant d’y voir plus clair, et n'ont pas acheté le dernier mouvement de baisse des taux d'intérêt réels.

Le marché de l’automobile, un indicateur à suivre pour le palladium, le platine et l’argent ?

Le marché de l’automobile, un indicateur à suivre pour le palladium, le platine et l’argent ?

Benjamin Louvet : En termes de perspectives sur les métaux précieux à usage industriel, il est important de noter que la baisse est essentiellement liée à une situation conjoncturelle. En effet, les problématiques de production n’ont pas changé et les besoins en matériaux n’ont pas évolué, à situation économique équivalente. Pour rappel, Johnson Matthey, plus gros fabricant de pots catalytiques, indiquait ainsi dans son dernier rapport publié en mai, que le déséquilibre sur le marché du palladium atteignait 800 koz (milliers d’onces), soit près de 10% du marché. Même si ces estimations ont été revues à la baisse depuis – on parle d’un déficit de 200 à 300 koz – le marché sera, cette année, dans sa dixième année consécutive de déficit. Ce déficit n'a pas de raison de se résorber à court terme : les exigences environnementales pour les véhicules se durcissent partout dans le monde, imposant d'utiliser toujours plus de palladium, les ventes de SUV, véhicules plus puissants et nécessitant donc un plus grand pouvoir catalytique, augmentent les besoins.

Benjamin Louvet : En termes de perspectives sur les métaux précieux à usage industriel, il est important de noter que la baisse est essentiellement liée à une situation conjoncturelle. En effet, les problématiques de production n’ont pas changé et les besoins en matériaux n’ont pas évolué, à situation économique équivalente. Pour rappel, Johnson Matthey, plus gros fabricant de pots catalytiques, indiquait ainsi dans son dernier rapport publié en mai, que le déséquilibre sur le marché du palladium atteignait 800 koz (milliers d’onces), soit près de 10% du marché. Même si ces estimations ont été revues à la baisse depuis – on parle d’un déficit de 200 à 300 koz – le marché sera, cette année, dans sa dixième année consécutive de déficit. Ce déficit n'a pas de raison de se résorber à court terme : les exigences environnementales pour les véhicules se durcissent partout dans le monde, imposant d'utiliser toujours plus de palladium, les ventes de SUV, véhicules plus puissants et nécessitant donc un plus grand pouvoir catalytique, augmentent les besoins.

Tout concourt à une augmentation des besoins ! Seul le développement de la voiture électrique, qui ne possède pas de pot d'échappement, pourrait entraîner une baisse structurelle de la demande de ce métal. Toutefois, les toutes dernières projections font état d'un potentiel de vente d'environ 5 millions de véhicules électriques par an en 2025, sur des ventes annuelles de l'ordre de 90 millions d'unités. En outre, en complément des voitures 100% électriques, environ 10 millions de véhicules hybrides devraient être vendus. Or, les hybrides consomment 10 à 15% de palladium de plus que les véhicules classiques (l'utilisation non continue du moteur thermique entraîne une température de fonctionnement plus basse, qui se traduit par des fumées d'échappement moins chaudes, nécessitant un plus grand pouvoir de catalyse). En conséquence, au moins pour les 4 ans à venir, le marché du palladium devrait rester très tendu. De son côté, la production évolue assez peu.

Comme il est peu probable que les constructeurs automobiles réduisent encore leur production, et que les problèmes de livraison de semi-conducteurs ne devraient pas perdurer au-delà de quelques mois, les prix actuels nous semblent constituer de formidables opportunités d’achat. La situation s’améliore petit à petit avec notamment la reprise de production des usines en Malaisie depuis fin septembre chargées de tester et emballer les semi-conducteurs.

Rappelons par ailleurs que l’argent et le platine ont aussi une utilité dans les technologies bas carbone, qui devrait encore renforcer les tensions sur l’équilibre offre/demande. A titre d’exemple, les capacités d’électrolyse installées en 2022 devraient être 4 à 5 fois supérieures à celles installées en 2021, ce qui renforcera les besoins en platine (le platine est utilisé pour fabriquer une partie des électrodes des électrolyseurs). De même, pour l’argent, il est clair que la montée en puissance des véhicules électrifiées et l’accélération inexorable du recours au solaire photovoltaïque devraient rapidement faire augmenter la demande.

A noter que sur le plan de l'investissement, les spéculateurs ont progressivement liquidé leurs positions acheteuses, ce qui a pu appuyer sur les cours. Aujourd'hui, nous sommes arrivés au bout de ce mouvement puisque les positions spéculatives nettes sont désormais vendeuses. Le potentiel, en cas d'obligation de liquider les positions sur un mouvement adverse, est donc plutôt haussier.

La structure de prix à terme (pente des prix à terme) du palladium est aujourd'hui en report sur l'échéance la plus courte, ce qui reflète un marché bien ou trop approvisionné. Mais les échéances plus lointaines sur la courbe, elles, restent en déport, structure qui est révélatrice d'une tension sur l'approvisionnement. Cela veut donc dire que le marché s'attend à un retour en tension une fois les difficultés actuelles passées.

Quid de l’or ?

Quid de l’or ?

Benjamin Louvet : Pour l’or, les choses devraient se débloquer progressivement. La réunion de Jackson Hole, les mauvais chiffres de l'emploi outre-Atlantique début septembre ont un peu rassuré les investisseurs sur le fait que le changement de politique monétaire serait progressif. La réunion de la FED du 21/22 septembre a un peu tempéré cet optimisme. Mais ce qui est à noter, c'est que les banquiers centraux restent divisés, et que si certains envisagent un resserrement plus important que précédemment des taux d'intérêt, c'est parce que les anticipations d'inflation ont été revues à la hausse. La hausse de taux supplémentaire évoquée lors de la réunion du 22 est ainsi cohérente avec la remontée des anticipations d'inflation, et ne change rien à l'équilibre des taux réels.

Benjamin Louvet : Pour l’or, les choses devraient se débloquer progressivement. La réunion de Jackson Hole, les mauvais chiffres de l'emploi outre-Atlantique début septembre ont un peu rassuré les investisseurs sur le fait que le changement de politique monétaire serait progressif. La réunion de la FED du 21/22 septembre a un peu tempéré cet optimisme. Mais ce qui est à noter, c'est que les banquiers centraux restent divisés, et que si certains envisagent un resserrement plus important que précédemment des taux d'intérêt, c'est parce que les anticipations d'inflation ont été revues à la hausse. La hausse de taux supplémentaire évoquée lors de la réunion du 22 est ainsi cohérente avec la remontée des anticipations d'inflation, et ne change rien à l'équilibre des taux réels.

Ce qu'il faut comprendre, c'est que dans la situation d'endettement qui est celle des grandes économies développées, les banques centrales n'ont d'autre choix que de rester "behind the curve", c'est à dire qu'ils ne pourront remonter les taux nominaux que si l'inflation est là, de façon à garder les taux réels bas pour que l'endettement reste soutenable.

Ce n'est rien d'autre que ce que disaient déjà Kenneth Rogoff et Carmen Reinhardt lorsque Rogoff était chef économiste du FMI en 2014 : hormis si l'on a une croissance potentielle structurelle élevée, il n'y a que trois solutions pour sortir de l'endettement massif des pays développés : l'inflation, la répression financière (terme élégant pour parler de la spoliation des épargnants par les taux négatifs) ou la restructuration de dettes. Les deux économistes terminaient leur papier en disant que, selon les pays concernés, la solution serait sans doute un mix des 3.

En attendant, de nombreux éléments plaident pour une inflation plus durable qui pourrait pousser les taux réels plus bas. De plus, il est évident que si la moindre alerte se faisait jour sur le secteur économique, les banques centrales n'auraient d'autre choix que de revenir à une politique ultra-accommodante. Il est donc selon nous plus que jamais utile d'avoir une exposition à l'or dans ses portefeuilles.

Ce sentiment est renforcé par le fait que les nouvelles sur le marché physique sont plutôt bonnes. Même si les investisseurs ne sont pas fortement revenus sur le métal jaune, les flux sur les ETF se sont inversés. En effet, après avoir fortement baissés au T4 2020 et au T1 2021, les détentions d’ETF ont repris timidement le chemin de la hausse au T2 2021. Les achats sont essentiellement le fait des investisseurs asiatiques.

De leur côté, les Banques centrales aussi sont de retour à l’achat. Après avoir suspendu leurs programmes d’achat après le début de la pandémie, elles sont revenues progressivement en fin d’année dernière. Ce mouvement s’est accéléré depuis, et les achats des banques centrales sur le premier semestre atteignent 330 tonnes, 39% au-dessus de la moyenne des 5 premiers semestres précédents. Ce volume d’achat les met en ligne avec les achats record réalisés en 2018 et 2019 (un peu plus de 650 t sur l’année). Il ressort en outre du sondage annuel réalisé par le World Gold Council chaque année en milieu d’année, que 21% des banques centrales indiquent vouloir augmenter leur allocation à l’or (vs. 20% en 2020 et 8% en 2019) et aucune ne souhaite réduire son exposition. La joaillerie aussi s’est redressée (+56% par rapport à l’année précédente au S1), mais reste 17% en retrait de la moyenne des 5 dernières années.

Enfin, une étude publiée récemment, réalisée auprès de 150 fonds de pension européens représentant un total de plus de 210 milliards de dollars d’actifs, montre que 75% d’entre eux souhaitent augmenter leur allocation à l’or dans les 12 prochains mois.

Pour toutes ces raisons, nous pensons que la baisse récente, qui s’explique majoritairement par des phénomènes conjoncturels, n’est que temporaire et pourrait constituer, pour ceux qui le souhaitent, une zone de renforcement de positions. Seul un changement drastique de politique monétaire dans les prochains mois outre-Atlantique serait de nature à changer notre analyse. En effet, le fort endettement des principales économies et des USA en particulier, nous fait penser que la Réserve Fédérale devra rester « behind the curve », c’est-à-dire qu’elle ne pourra remonter ses taux que s’il y a de l’inflation. Dans ces conditions, les taux réels, eux, resteront bas. En revanche, au moindre accident économique, la FED n’aura d’autre choix que de redevenir très rapidement accommodante.

H24 : Pour en savoir plus sur OFI Precious Metals et les fonds OFI Asset Management, cliquez ici.

Copyright H24 Finance. Tous droits réservés.

Publié le 09 février 2026

Votre agenda de la semaine...

Voici vos événements pour la semaine du 9 au 13 février 2026.

Publié le 09 février 2026

Ce fonds performe malgré un contexte de marché peu favorable à son style...

Quand la qualité redevient abordable.

Publié le 09 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 4.17% |

| BDL Transitions Megatrends | 3.05% |

| EdR SICAV Euro Sustainable Equity | 2.87% |

| Dorval European Climate Initiative | 2.63% |

| Ecofi Smart Transition | 2.60% |

| R-co 4Change Net Zero Equity Euro | 2.47% |

| DNCA Invest Sustain Semperosa | 2.19% |

| Triodos Global Equities Impact | 1.85% |

| Storebrand Global Solutions | 1.74% |

| Triodos Future Generations | 1.73% |

| Echiquier Positive Impact Europe | 1.65% |

| Palatine Europe Sustainable Employment | 1.39% |

| Triodos Impact Mixed | 1.19% |

| La Française Credit Innovation | 0.20% |