| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8620.93 | +0.72% | +5.78% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 5.17% |

| ELEVA Absolute Return Dynamic | 4.19% |

| Pictet TR - Sirius | 3.51% |

| Pictet TR - Atlas | 2.57% |

| Candriam Absolute Return Equity Market Neutral | 2.53% |

| H2O Adagio | 2.37% |

| Sapienta Absolu | 1.49% |

| AXA WF Euro Credit Total Return | 1.46% |

Syquant Capital - Helium Selection

|

1.45% |

BDL Durandal

|

1.34% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.26% |

| ELEVA Global Bonds Opportunities | 1.19% |

| Alken Fund Absolute Return Europe | 1.19% |

DNCA Invest Alpha Bonds

|

1.19% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.91% |

| RAM European Market Neutral Equities | 0.78% |

| Cigogne UCITS Credit Opportunities | 0.68% |

| Candriam Bonds Credit Alpha | 0.52% |

| Jupiter Merian Global Equity Absolute Return | 0.28% |

| BNP Paribas Global Absolute Return Bond | -0.11% |

| Fidelity Absolute Return Global Equity Fund | -0.94% |

| MacroSphere Global Fund | -0.96% |

Exane Pleiade

|

-2.73% |

Pluvalca Credit Opportunities 2031 : viser la stabilité dans l’incertitude

Comment s’est comporté le marché obligataire dans la période récente ? Quel scénario monétaire privilégier en Europe et quels impacts y voyez-vous sur la classe d’actifs ?

Comment s’est comporté le marché obligataire dans la période récente ? Quel scénario monétaire privilégier en Europe et quels impacts y voyez-vous sur la classe d’actifs ?

Ronan Blanc

Ronan Blanc

Ces dernières semaines, la volatilité est montée d’un cran sur les marchés financiers et n’a épargné aucune classe d’actifs. La mécanique ancienne de fuite vers la qualité a clairement perdue de sa superbe. La défiance vis-à-vis des actifs américains s’est ressentie jusque dans les emprunts d’états mais n’a pas épargné non plus l’Europe. Difficile d’être imperméable aux bruits extérieurs quand ils se font aussi intenses.

Néanmoins, tout le monde a compris qu’une prime de risque devait se reconstituer sur les actifs américains du fait de l’imprévisibilité de la politique économique menée par l’administration Trump. La notion même de taux sans risque semble remise en question et certains investisseurs de poids (on pense aux fonds souverains asiatiques notamment) commencent à revoir leur exposition à la dette américaine à la baisse. La pari (un de plus) de Trump de voir la Fed baisser ses taux semble donc compromis à court terme car face à la remontée du risque inflationniste, l’institution monétaire se retrouve coincée dans un scénario de stagflation qu’elle voulait à tout prix éviter !

A l’inverse des Etats-Unis, les anticipations d’inflation sont bien ancrées en zone euro. Les salaires y ont progressé beaucoup moins vite, laissant la voie libre à la BCE pour accompagner le ralentissement économique. Nous la voyons d’ailleurs baisser ses taux jusqu’à un niveau de 1,5% d’ici la fin de cette année.

Le plan de dépenses allemand (annoncé mais pas encore voté) sera libéré dans la durée et son impact sur les prix limité à court terme. Il n’y a pas de choc inflationniste auto-créé comme les Etats-Unis sont en train de l’expérimenter. En revanche il permettra à la zone euro d’éviter la récession ce qui est bien là l’essentiel.

Faut-il encore investir sur la classe d’actifs et si oui pourquoi continuer à privilégier les fonds à maturité / daté ?

Faut-il encore investir sur la classe d’actifs et si oui pourquoi continuer à privilégier les fonds à maturité / daté ?

Ronan Blanc

Ronan Blanc

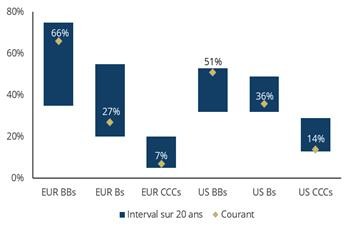

Le scénario économique, présenté ci-dessus pour l’Europe, est celui d’une croissance durablement molle avec une inflation proche des niveaux cibles de 2%. Un scénario plutôt confortable quand on se place du point de vue du créancier. En effet, les émetteurs continuent à faire preuve de prudence dans la manière dont ils mènent leur activité. Cela se traduit par un maintien à des niveaux élevés de liquidités au bilan, un levier d’endettement stable voir en baisse pour certaines familles de notation crédit. De plus le marché du haut rendement européen est plus défensif que son homologue américain (ventilation si dessous par famille de notation crédit) ce qui le rend par définition moins volatil aux bruits ambiants.

Poids des notations dans les indices crédits à haut rendement

Source : Bloomberg - Montpensier Arbevel au 06 mai 2025

Enfin, nous sommes convaincus que la vague de refinancement qui anime le marché du crédit depuis 18 mois n’a pas de raisons objectives de s’arrêter là. Elle se concentre aujourd’hui sur des maturités 2030-32 et permet de figer des rendements confortables sur des émetteurs déjà bien connus. La classe d’actifs crédit et les fonds à maturité en particulier offrent donc une visibilité que peu de classes d’actifs peuvent prétendre offrir aujourd’hui.

Comment est positionné votre fonds Pluvalca Credit Opportunities 2031 aujourd’hui ?

Comment est positionné votre fonds Pluvalca Credit Opportunities 2031 aujourd’hui ?

Ronan Blanc

Ronan Blanc

Pluvalca Credit Opportunities (PCO) 2031 SRI 3 est un fonds à échéance 2031 investit sur des obligations émises par des entreprises pour la plupart européennes ou exerçant une écrasante majorité de leur activité sur le vieux continent (pas de risque de change). En Europe la visibilité sur le cycle monétaire est plus forte qu’aux Etats-Unis. L’inflation y est désormais proche des niveaux cibles, ce qui encore loin d’être le cas aux Etats-Unis. Enfin le gisement à haut rendement européen a gagné en qualité ces dernières années et a vu le poids du segment BB (antichambre de l’investment grade) monter à 66% contre 51% aux Etats-Unis.

PCO31 est un fonds pur qui n’est investi que sur des obligations à maturité finie. Nous n’avons donc pas d’obligations hybrides perpétuelles dans la mesure où les dates de remboursement anticipées restent des options à la main des émetteurs et ne correspondent donc pas à la philosophie de ce type de placement. Enfin les seuls frais prélevés correspondent aux frais de gestion (pas de commissions de surperformance, pas de droits d’entrées ni de sortie) et le fonds restera ouvert pendant toute sa durée de vie.

Pour en savoir plus

CLIQUEZ ICI

Publié le 26 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 9.14% |

| Regnan Sustainable Water & Waste | 8.59% |

| Echiquier Positive Impact Europe | 7.25% |

| Dorval European Climate Initiative | 6.35% |

| EdR SICAV Euro Sustainable Equity | 5.42% |

| Ecofi Smart Transition | 5.30% |

Palatine Europe Sustainable Employment

|

4.96% |

| R-co 4Change Net Zero Equity Euro | 4.45% |

| DNCA Invest Sustain Semperosa | 4.33% |

| BDL Transitions Megatrends | 4.29% |

| Triodos Global Equities Impact | 3.09% |

| Storebrand Global Solutions | 2.80% |

| Triodos Impact Mixed | 2.12% |

| Triodos Future Generations | 1.29% |

| La Française Credit Innovation | 0.52% |