| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8286.44 | -0.5% | +1.68% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.88% |

| ELEVA Absolute Return Dynamic | 3.18% |

| Pictet TR - Sirius | 2.53% |

| H2O Adagio | 1.95% |

| Pictet TR - Atlas | 1.92% |

| Alken Fund Absolute Return Europe | 1.42% |

Syquant Capital - Helium Selection

|

1.29% |

| ELEVA Global Bonds Opportunities | 1.24% |

| AXA WF Euro Credit Total Return | 1.16% |

| Candriam Absolute Return Equity Market Neutral | 1.04% |

| Schelcher Optimal Income | 0.96% |

| Sienna Performance Absolue Défensif | 0.58% |

| Cigogne UCITS Credit Opportunities | 0.55% |

DNCA Invest Alpha Bonds

|

0.54% |

| Candriam Bonds Credit Alpha | 0.31% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.13% |

| BNP Paribas Global Absolute Return Bond | -0.11% |

| Jupiter Merian Global Equity Absolute Return | -0.16% |

| RAM European Market Neutral Equities | -0.54% |

| Fidelity Absolute Return Global Equity Fund | -0.62% |

Exane Pleiade

|

-1.13% |

| MacroSphere Global Fund | -1.23% |

Quelle direction prendront les marchés ces prochains mois ?

I DROVE ALL NIGHT - Roy Orbison, 1992

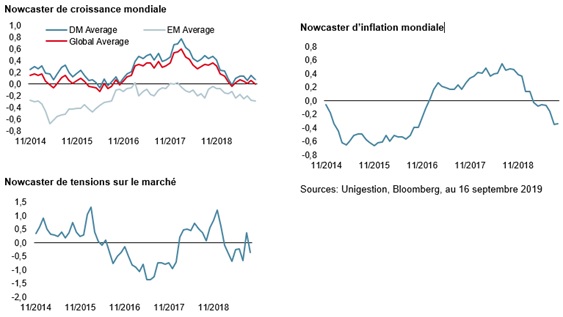

Au cours des dernières semaines, les banquiers centraux ont continué d'assouplir leur politique monétaire en raison de la faible croissance mondiale et de l'absence de pressions inflationnistes. La BCE a réduit son taux de dépôt de 0,10% et relancé son programme d'achat d'actifs « aussi longtemps que nécessaire ». De son côté, la Fed a abaissé son taux cible de 0,25% et indiqué qu'une autre réduction pourrait suivre d'ici la fin de l'année en cas de besoin. Ces actions ont été largement conformes aux attentes des investisseurs, suscitant une réaction relativement modérée du marché. Avec ces deux événements clés dans le rétroviseur, dans quelle direction les marchés nous conduiront-ils dans les prochains mois ?

Macro : Le soutien des banques centrales persiste

Nous avons depuis quelque temps fait part de nos préoccupations concernant la zone euro, où des pays périphériques tels que l’Italie et des pays centraux comme l’Allemagne se rapprochent de la récession. Les pressions inflationnistes étant faibles, la BCE a dû mettre en œuvre un plan de relance vigoureux pour stimuler l'économie. Outre la réduction de 10 points de base du taux des dépôts et la reprise de l’assouplissement quantitatif, l’extension des échéances de LTRO et l’instauration d’un système à deux niveaux pour les réserves devraient permettre aux conditions de crédit en Europe de rester accommodantes. L’orientation prospective de la BCE visant à aider l'économie « aussi longtemps que nécessaire » constitue un ferme engagement que la politique monétaire restera favorable quelque temps. C’est important, car le crédit a montré des signes généraux de resserrement selon l’enquête de la BCE au deuxième trimestre de 2019, principalement en raison des préoccupations économiques et de l’aversion accrue des banques pour le risque. En même temps, l’enquête BLS fait état d’une demande accrue de crédit, tant de la part des entreprises que des ménages (achat de logements et crédit à la consommation). L'accélération de la demande de crédit s'explique principalement par le faible niveau des taux d'intérêt et des dépenses (en investissement fixe pour les entreprises et en biens durables pour les consommateurs). Cette amélioration de la demande de crédit doit être soutenue si la BCE veut éviter que ses politiques monétaires ne deviennent inefficaces.

La Fed est confrontée à d'autres défis : l'économie américaine continue de croître à un bon rythme, mais moins qu'au début de 2019. Cependant, l'incertitude créée par les tensions commerciales et le ralentissement général de la croissance mondiale ont fait pencher les risques vers le bas. Poursuivant sa politique d'ajustement de « milieu de cycle », la Fed a réduit son taux cible de 25 points de base. Leur « projection médiane » prévoit une autre réduction cette année, bien que cela dépendra de l'évolution de l'économie au cours des prochains mois. Fait important, les prévisions d'inflation restent inchangées tandis que la croissance a été révisée à la hausse pour 2019 (2,2% contre 2,1%) et 2020 (1,9% contre 1,8%). La Fed reconnaît clairement que la dynamique de croissance persiste, entrainant une grande dispersion des points de vue au sein du conseil des gouverneurs. À ce stade, la Fed aurait besoin de constater une dégradation significative de l'économie américaine pour réduire à nouveau les taux. En effet, tant pour la Fed que pour la BCE, il y a moins de consensus parmi leurs membres, ce qui place la barre plus haut pour un nouvel assouplissement.

Sentiment : les investisseurs conservent leur position défensive

Malgré une situation macroéconomique correcte - la croissance mondiale reste proche du potentiel, l’inflation est absente et les banques centrales apportent leur soutien - les investisseurs semblent très défensifs.

De nombreux éléments soulignent ce positionnement :

- Les obligations d'État restent les primes de risque les plus chères du fait de leur carry historiquement bas, malgré des rendements très faibles, voire négatifs

- Les monnaies dites « refuges », telles que le yen japonais et le franc suisse, restent surévaluées

- Le positionnement sur l'or reste historiquement élevé et n'a pas été réduit de manière significative malgré la forte hausse du prix du métal précieux

- Le bêta aux actions globales des macro-hedge funds et des CTA est passé de fortement positif il y a deux mois à négatif maintenant

- Le skew des options à la baisse sur actions reste élevé à court terme, le S&P 500 enregistrant des niveaux historiquement proches du 80e centile et l’Euro Stoxx du 90e centile.

À notre avis, une telle attitude défensive serait raisonnable aujourd'hui si le risque de récession était élevé ou s'il y avait une escalade importante de la guerre commerciale. Cela nous amène à penser que les actifs de croissance pourraient plutôt surprendre à la hausse, car l’attitude défensive des investisseurs semble exagérée. En effet, nous avions indiqué début septembre que les actifs de couverture, tels que les obligations, semblaient « surachetés », en raison d'un optimisme considérable sur la détente monétaire des banques centrales. Cet optimisme s'est retourné au cours de la première moitié du mois.

Valorisations : peu d'opportunités mais des risques évidents

D'un point de vue historique, la plupart des actifs sont chers en termes de « carry ». Cependant, les obligations corporate (tant investment grade que haut rendement) se distinguent car ils offrent encore un carry intéressant par rapport aux autres classes d’actifs. Cette situation explique en partie notre surpondération dans le crédit. Malgré la hausse récente de 15 points de base en moyenne en septembre, les obligations d’État restent très chères et constituent un risque de valorisation évident. Il est intéressant de noter que la valorisation des actions est à peu près neutre, quels que soient les mesures utilisées (le ratio cours / bénéfice, le ratio cours / valeur comptable, …).

Allocation d'actifs : surpondération des actifs de croissance maintenue

Pour l’instant, la résilience de la croissance économique, le positionnement extrême et les valorisations tendues rendent les actifs de couverture vulnérables. Ainsi, nous avons considérablement réduit notre exposition à ces actifs et réaffecté nos investissements à ceux axés sur la croissance, en particulier le crédit. Obtenir une protection contre les risques de baisse via des options est coûteux, compte tenu de l'attitude défensive des investisseurs; c'est pourquoi nous recherchons des structures efficientes avec des profils de gains attrayants, telles que des stratégies de changes.

Pour en savoir plus sur Unigestion, cliquez ici.

Publié le 11 février 2026

Top 10 des sociétés de gestion privilégiées par les CGP en fin d'année 2025...

Le classement Nortia au T4.

Publié le 10 février 2026

Publié le 10 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.19% |

| M Climate Solutions | 6.94% |

| Dorval European Climate Initiative | 5.07% |

| BDL Transitions Megatrends | 4.36% |

| R-co 4Change Net Zero Equity Euro | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.97% |

| Ecofi Smart Transition | 3.58% |

Palatine Europe Sustainable Employment

|

3.19% |

| DNCA Invest Sustain Semperosa | 3.01% |

| Echiquier Positive Impact Europe | 2.98% |

| Storebrand Global Solutions | 2.31% |

| Triodos Future Generations | 2.10% |

| Triodos Global Equities Impact | 1.60% |

| Triodos Impact Mixed | 1.13% |

| La Française Credit Innovation | 0.26% |