| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8522.29 | +0.08% | +4.55% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.87% |

| Pictet TR - Sirius | 3.35% |

| ELEVA Absolute Return Dynamic | 3.27% |

| Candriam Absolute Return Equity Market Neutral | 2.65% |

| Pictet TR - Atlas | 2.37% |

| H2O Adagio | 2.18% |

Syquant Capital - Helium Selection

|

1.52% |

| Sapienta Absolu | 1.42% |

| AXA WF Euro Credit Total Return | 1.38% |

| Alken Fund Absolute Return Europe | 1.34% |

| Sienna Performance Absolue Défensif | 1.14% |

| ELEVA Global Bonds Opportunities | 1.11% |

BDL Durandal

|

1.06% |

| Schelcher Optimal Income | 1.04% |

DNCA Invest Alpha Bonds

|

1.03% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.95% |

| Cigogne UCITS Credit Opportunities | 0.54% |

| BNP Paribas Global Absolute Return Bond | 0.51% |

| Candriam Bonds Credit Alpha | 0.42% |

| RAM European Market Neutral Equities | -0.04% |

| Jupiter Merian Global Equity Absolute Return | -0.30% |

| Fidelity Absolute Return Global Equity Fund | -0.31% |

| MacroSphere Global Fund | -0.82% |

Exane Pleiade

|

-2.07% |

Résultats de l'observatoire Nortia : structurés en tête, immobilier à la traîne

⏱️ Si vous n’avez que 24 secondes

📌 Le T1 2025 a été marqué par une collecte assurance vie sur les fonds en euros proche de 50%, portée par les bonus proposés par les assureurs.

📌 Les CGP restent dynamiques, avec un taux de rotation des contrats supérieur à 5 % par trimestre.

📌 Les produits structurés et l’obligataire court terme dominent la collecte sur les UC.

📌 L’immobilier reste marginal, freinée par une gestion encore en cours des anciens supports.

Assurance-vie : bonus sur fonds euros et arbitrages actifs dictent la collecte

« Ce qu’on observe depuis le début de l’année, c’est l’exact inverse de ce qu’on avait anticipé fin 2024 », reconnaît Philippe Parguey. Alors que les bonus sur fonds euros devaient disparaître, ils se maintiennent à un niveau élevé, notamment chez les partenaires NORTIA, avec des rendements nets pouvant atteindre 5,75 % pour les clients. Résultat : la collecte au premier trimestre 2025 reste fortement orientée vers le fonds euro, représentant près de 50% de la collecte brute en assurance-vie.

Mais cette allocation cache une réalité plus mouvante. Les CGP n’abandonnent pas pour autant la diversification, bien au contraire. Le taux de rotation des actifs dépasse à nouveau les 5 % par trimestre, confirmant une activité soutenue : « Cela montre que les CGP sont très dynamiques dans les allocations proposées à leurs clients », souligne Philippe Parguey.

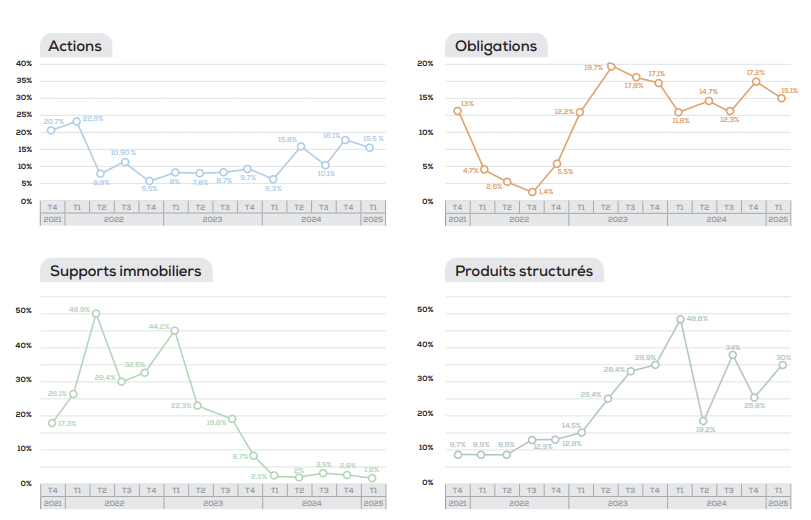

Obligataire : essoufflement des fonds datés, retour de la gestion active

Après un pic de collecte en 2023 sur les fonds datés, les volumes se sont tassés. Les fonds datés continuent de susciter, malgré tout, l’intérêt des investisseurs, représentant 42% de la collecte obligataire. L’intérêt demeure donc mais les CGP cherchent désormais à étoffer leurs poches obligataires avec des fonds plus diversifiés, sans échéance. Des solutions à maturité courte comme les produits Tailor Credit 2028 ou Carmignac 2029, restent toutefois populaires.

Actions : timide reprise, portée par la défense et les bancaires

Les actions retrouvent une place dans les allocations, sans retrouver les niveaux de 2020. Les CGP privilégient des fonds larges (Europe ou Monde), certains thématiques (bancaires notamment), ou encore des produits jouant la relance européenne : « On voit des clients s’interroger sur leur rôle dans la souveraineté économique européenne », relate Philippe Parguey.

Structurés : la star du trimestre

Avec plus de 60 % de la collecte dont une une bonne partie en produits à capital garanti sur taux (CMS 10 ans), les produits structurés s’imposent comme le support phare du trimestre. La mécanique simple et rassurante séduit les clients : « Écrire ‘capital garanti’ sur une brochure, c’est instinctivement très efficace », résume Philippe Parguey.

Immobilier : toujours en traversée du désert

À 2 % de la collecte, les supports immobiliers restent délaissés, malgré des taux plus favorables. Les CGP sont encore mobilisés sur le service après-vente de SCPI dévalorisées, freinant tout retour en force. Seules certaines SCI thématiques (logistique, santé, viager) tirent leur épingle du jeu.

Compte-titres : monétaire en retrait, ETF et structurés en progression

Sur cette enveloppe, dominée par les personnes morales (70 % des flux), les CGP arbitrent progressivement les expositions 100 % monétaires vers des fonds obligataires et structurés. Les ETF trouvent également leur place, notamment sur des thématiques tactiques comme la défense.

Pour en savoir plus

CLIQUEZ ICI

Publié le 23 février 2026

Publié le 23 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 8.76% |

| Regnan Sustainable Water & Waste | 8.41% |

| Echiquier Positive Impact Europe | 5.85% |

| EdR SICAV Euro Sustainable Equity | 5.06% |

| Dorval European Climate Initiative | 5.06% |

| Ecofi Smart Transition | 4.73% |

| DNCA Invest Sustain Semperosa | 4.13% |

| R-co 4Change Net Zero Equity Euro | 4.12% |

| Storebrand Global Solutions | 3.32% |

| Triodos Global Equities Impact | 3.28% |

Palatine Europe Sustainable Employment

|

3.21% |

| BDL Transitions Megatrends | 2.90% |

| Triodos Impact Mixed | 2.14% |

| Triodos Future Generations | 1.57% |

| La Française Credit Innovation | 0.52% |