| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8273.84 | +0.43% | +1.53% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.34% |

| Pictet TR - Atlas | 1.67% |

| H2O Adagio | 1.49% |

| ELEVA Absolute Return Dynamic | 1.25% |

| Alken Fund Absolute Return Europe | 1.04% |

| AXA WF Euro Credit Total Return | 0.99% |

| ELEVA Global Bonds Opportunities | 0.96% |

Syquant Capital - Helium Selection

|

0.90% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.80% |

| Jupiter Merian Global Equity Absolute Return | 0.69% |

| Sienna Performance Absolue Défensif | 0.48% |

DNCA Invest Alpha Bonds

|

0.48% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Candriam Bonds Credit Alpha | 0.32% |

| BNP Paribas Global Absolute Return Bond | -0.20% |

| Fidelity Absolute Return Global Equity Fund | -0.23% |

Exane Pleiade

|

-0.45% |

| RAM European Market Neutral Equities | -0.56% |

| MacroSphere Global Fund | -2.10% |

Selon la Banque de France, il y a 47 % de risque qu'un fonds labélisé soit « moins vert » qu'un fonds non labélisé...

Extraits de l'analyse de la Banque de France

(...) Nous nous intéressons ici à la différence d’« intensité carbone » entre les investissements des fonds labélisés ISR et ceux des fonds non labélisés. L’intensité carbone d’un portefeuille permet de déterminer dans quelle mesure un euro investi dans ce portefeuille aboutit à financer des entreprises plus ou moins vertes. Elle correspond à la moyenne pondérée des intensités carbone des entreprises investies (exprimées en tonne d’équivalent en dioxyde de carbone (tCO2eq) par million d’euros de chiffre d’affaire) (...)

L’intensité carbone des fonds labélisés est en moyenne inférieure aux non labélisés.

La comparaison de l’intensité carbone des portefeuilles actions révèle une différence significative entre les fonds labélisés ISR (identifiés par le référentiel de la Banque de France) et les fonds non labélisés. Les fonds ISR financent des entreprises plus « vertes » en moyenne : l’intensité carbone de leur portefeuille est inférieure de 21 % à celle des fonds non labélisés pour les émissions liées au processus de production (scope 1), et de 14 % pour le périmètre plus large des émissions liées à la production et la consommation d’énergie (scopes 1 et 2).

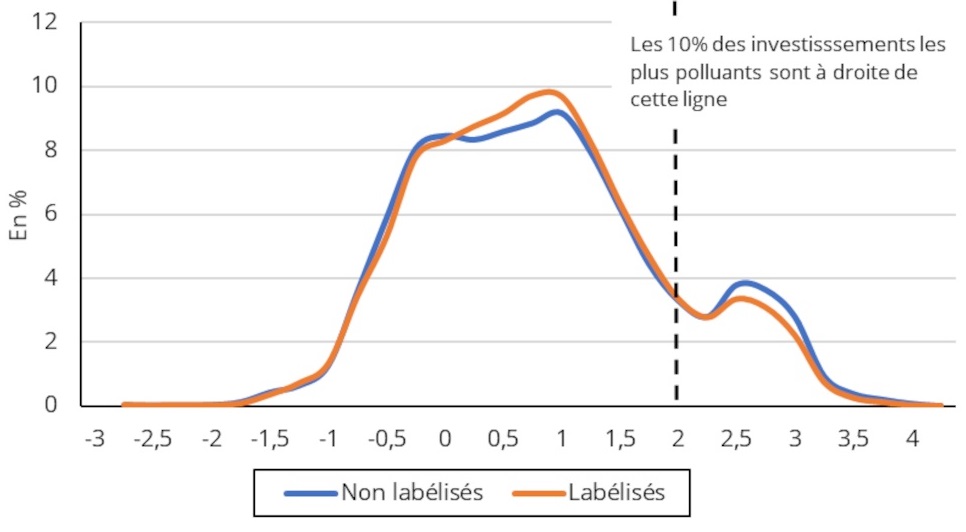

Pourtant, la distribution du portefeuille par niveau d’intensité carbone des investissements est très similaire entre les fonds labélisés et les fonds non labélisés (cf. graphique ci-dessous, où on lit par exemple que les investissements dont l’intensité carbone est autour de 1 (i.e 10 tCO2eq / M€, étant donnée l’échelle logarithmique décimale utilisée) représentent près de 10 % du portefeuille en actions des fonds labélisés contre 9,2 % pour les fonds non labélisés).

C’est surtout à l’extrémité « haute » des investissements les plus polluants que se fait la différence. Si l’on retire les 10 % des investissements les plus polluants – ils représentent un peu plus de 80 % du contenu carbone des investissements – les intensités carbones entre labélisés et non labélisés sont égales. De la même manière, les entreprises liées aux énergies fossiles (Sources: Urgewald’s Global Oil and Gas Exit List (GOGEL) and Global Coal Exit List (GCEL)) sont moins présentes dans le portefeuille des fonds ISR : leur poids est inférieur de 35 % à celui des fonds non labélisés.

Le label évince les fonds les moins verts, mais ne garantit pas l’excellence environnementale

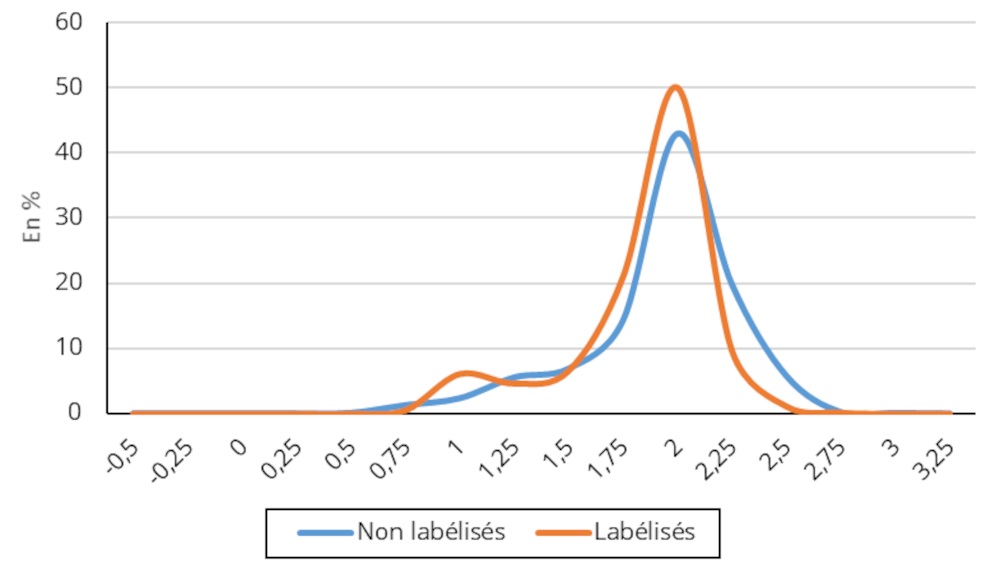

Si les fonds labélisés sont en moyenne plus verts que les fonds non labélisés, cela ne signifie pas que le label ISR divise la population des fonds en « verts » et « non-verts ».

En effet, d’un point de vue analytique tout d’abord, la manière dont les fonds labélisés et non labélisés se distribuent en fonction de l’intensité carbone moyenne de leur portefeuille apparaît relativement proche, sans être identique (distribution pondérée par l’encours, cf. graphique ci-dessous). Ainsi, un euro pris au hasard dans le capital consolidé des fonds labélisés a 40 % de risque d'être "moins vert" - du point de vue du portefeuille qu'il représente - qu'un euro pris dans le capital des fonds non labélisés.

Ensuite, si l'on se place du point de vue d'un investisseur choisissant un fonds labélisé et un fonds non labélisé au hasard (aléa non pondéré par l'encours), il y a 47 % de risque que le fonds labélisé soit « moins vert » que celui non labélisé. Cependant, le fonds labélisé sélectionné aurait 3 fois moins de risque d'appartenir au décile supérieur des fonds les "moins verts" que le fonds non labélisé. C'est donc à nouveau seulement à l'extrémité haute de la distribution, c'est-à-dire en évinçant les fonds les plus polluants, que la labélisation semble avoir le plus d’effet.

Les fonds labélisés ISR ne sont donc pas « verts » dans l’absolu, mais ils sont « plus verts » que les fonds non labélisés. Ce résultat est cohérent avec la vocation généraliste d’un label mettant en avant la notion de « responsabilité », mais ne correspond pas nécessairement à la perception du public quant au principe d’une labélisation reconnaissant une forme « d’excellence » (...)

Analyse rédigée par Pierre Bui Quang (Adjoint au chef du service de l'épargne financière et de la titrisation) et David Nefzi (Cadre de direction - Economiste) à la Banque de France.

Les meilleurs fonds diversifiés pour investir en 2026....

Extrait du magazine Challenges de cette semaine.

Publié le 06 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 4.17% |

| BDL Transitions Megatrends | 3.05% |

| EdR SICAV Euro Sustainable Equity | 2.87% |

| Dorval European Climate Initiative | 2.63% |

| R-co 4Change Net Zero Equity Euro | 2.47% |

| Echiquier Positive Impact Europe | 1.65% |

| Ecofi Smart Transition | 1.63% |

| DNCA Invest Sustain Semperosa | 1.55% |

| Palatine Europe Sustainable Employment | 1.39% |

| Triodos Impact Mixed | 0.59% |

| Triodos Global Equities Impact | 0.51% |

| Triodos Future Generations | 0.44% |

| Storebrand Global Solutions | 0.28% |

| La Française Credit Innovation | 0.20% |