| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8323.28 | +0.6% | +2.13% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.37% |

| ELEVA Absolute Return Dynamic | 1.93% |

| H2O Adagio | 1.70% |

| Pictet TR - Atlas | 1.66% |

Syquant Capital - Helium Selection

|

1.18% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.07% |

| ELEVA Global Bonds Opportunities | 1.04% |

| Alken Fund Absolute Return Europe | 1.01% |

| AXA WF Euro Credit Total Return | 0.99% |

| Schelcher Optimal Income | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.79% |

DNCA Invest Alpha Bonds

|

0.57% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Sienna Performance Absolue Défensif | 0.41% |

| Candriam Bonds Credit Alpha | 0.30% |

| Jupiter Merian Global Equity Absolute Return | 0.28% |

| BNP Paribas Global Absolute Return Bond | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.31% |

| RAM European Market Neutral Equities | -0.60% |

Exane Pleiade

|

-1.23% |

| MacroSphere Global Fund | -2.01% |

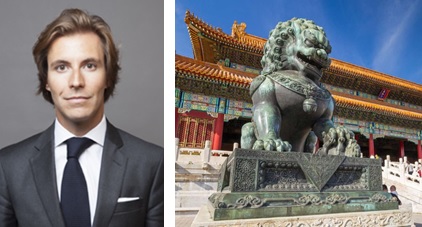

Stéphane Vonthron (JP Morgan AM) décrypte ce « formidable territoire d’alpha » encore sous-représenté dans les portefeuilles...

Stéphane Vonthron, Directeur Commercial Distribution chez J.P. Morgan AM, nous explique les nombreux atouts de la Chine et pourquoi il est encore temps d'y investir.

H24 : Pourquoi investir sur la Chine aujourd’hui ?

Stéphane Vonthron : L’intérêt de la Chine est d’abord sa surperformance économique. Mais elle n’est pas suffisante puisqu’elle existe depuis de nombreuses années et ce n’est pas pour autant que le marché chinois a surperformé en bourse.

Aujourd’hui, cette surperformance économique est concomitante avec :

- L’ouverture des marchés de capitaux chinois aux investisseurs internationaux (en phase d’accélération depuis l’an dernier).

- La financiarisation de l’économie chinoise (où l’épargne des ménages est encore très peu investie sur les marchés).

- L’élément technique qu’est l’inclusion plus importante de la Chine continentale dans les grands indices mondiaux.

Le facteur technique rejoint donc le fondamental, avec un marché qui offre une performance organique vivante : il y a beaucoup de nouvelles cotations et le marché est très profond. Finalement, ce marché en véritable développement est assez comparable aux Etats-Unis des années 80.

H24 : Après les performances spectaculaires connues dernièrement, n’est-il pas trop tard pour s’y positionner ?

Stéphane Vonthron : La Chine se paye environ le prix de l’Europe, sauf que le niveau de croissance y est bien supérieur. Notre réflexion est justement d’aller chercher des thèmes de croissance moins valorisés par le marché.

Et la Chine en fait partie. Même si la performance des 2 dernières années est très bonne, il y a un tel retard à l’allumage que le levier semble important. Des sociétés aujourd’hui incontournables étaient inconnues il y encore un an ou deux et cela va continuer à être le cas car la cote se développe. C’est très différent de ce qu’on l’on retrouve sur nos marchés domestiques, où chaque introduction est analysée en profondeur car rare.

Cette cote profonde et encore relativement mal suivie laisse beaucoup de place aux inefficiences de marché et par conséquent… à l’alpha ! De manière cynique, on peut considérer que ce contexte explique qu’une grande proportion de gérants y surperforme parce que le marché n’est pas encore mature. Tant qu’il est sous-suivi et donc sous-efficient, le marché chinois constituera un formidable territoire d’alpha en particulier pour les gérants les mieux implantés.

H24 : Présentez-nous votre offre de fonds actions sur le marché Chinois…

Stéphane Vonthron : Dans notre gamme, nous avons 3 fonds consacrés à la Chine :

- JPM China A-Share Opportunities, qui investit sur le marché A en renminbi

- JPM China, qui investit sur tous les marchés de Chine continentale et dans lequel nous incluons une partie des titres de Hong-Kong

- JPM Greater China, qui investit sur tous les marchés Chinois y compris Hong-Kong et Taiwan

Nous référençons activement JPM China A-Share Opportunities sur les plateformes. La SICAV a été créé en 2015 mais cette stratégie a été lancée en 2006, date depuis laquelle nous avons une joint-venture en Chine continentale (dont nous sommes devenus actionnaires à 100% l’année dernière). Nous disposons donc d’un track-record significatif d’une quinzaine d’année.

Les deux autres fonds sont également disponibles chez certains assureurs. Le spectre d’investissement est plus ou moins large selon les fonds, mais les trois sont gérés par la même équipe et avec le même process, mais appliqué à un territoire plus vaste.

H24 : Qu’est-ce qui différencie l’approche de JP Morgan AM sur cette expertise ?

Stéphane Vonthron : Notre équipe dédiée à la Chine est composée d’une vingtaine de personnes (14 analystes et 6 gérants) ayant une expérience moyenne de 15 ans. Cette antériorité ne peut pas se répliquer même en investissant beaucoup de ressources.

Sur un univers de 1200 valeurs investissables avec nos critères de liquidité et de gouvernance, nous en suivons actuellement 600 environ. Notre portefeuille all caps est relativement concentré autour de 60 lignes avec la moitié sur des capitalisations supérieures à 30 milliards. Nous privilégions un portefeuille plutôt orienté croissance et investissons notamment sur les thèmes structurels de la consommation domestique, de la santé et de la technologie. Nous capitalisons ainsi sur la croissance domestique en lien avec le dernier plan quinquennal chinois. Nous avons également près de 10% sur des valeurs liées à la santé. Nous sous-pondérons en revanche les valeurs financières.

Cela reste une construction bottom-up où la sélection de valeurs fait le gros de l'alpha. Nous avons ainsi réalisé plus de 8% de surperformance annualisée par rapport à l’indice chinois CSI 300 depuis le lancement du fonds (sur la part LU1255011097 lancée le 11 septembre 2015).

- JPM China A-Share Opportunities : +53,98% en 2020 ; +5,75% YTD

- JPM China : +53,32% en 2020 ; +9,39% YTD

- JPM Greater China : +43,04% en 2020 ; +9,47% YTD

Pour en savoir plus sur les fonds Actions Chine de JP Morgan AM, cliquez ici.

Copyright H24 Finance. Tous droits réservés.

Publié le 09 février 2026

Votre agenda de la semaine...

Voici vos événements pour la semaine du 9 au 13 février 2026.

Publié le 09 février 2026

Ce fonds performe malgré un contexte de marché peu favorable à son style...

Quand la qualité redevient abordable.

Publié le 09 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 6.05% |

| BDL Transitions Megatrends | 3.76% |

| Dorval European Climate Initiative | 3.71% |

| EdR SICAV Euro Sustainable Equity | 3.49% |

| R-co 4Change Net Zero Equity Euro | 2.88% |

| Ecofi Smart Transition | 2.60% |

| Echiquier Positive Impact Europe | 2.60% |

Palatine Europe Sustainable Employment

|

2.31% |

| DNCA Invest Sustain Semperosa | 2.19% |

| Triodos Global Equities Impact | 1.85% |

| Storebrand Global Solutions | 1.74% |

| Triodos Future Generations | 1.73% |

| Triodos Impact Mixed | 1.19% |

| La Française Credit Innovation | 0.26% |