| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8323.28 | +0.6% | +2.13% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.34% |

| Pictet TR - Atlas | 1.67% |

| H2O Adagio | 1.49% |

| ELEVA Absolute Return Dynamic | 1.25% |

| Alken Fund Absolute Return Europe | 1.01% |

| AXA WF Euro Credit Total Return | 0.99% |

| ELEVA Global Bonds Opportunities | 0.96% |

Syquant Capital - Helium Selection

|

0.90% |

| Schelcher Optimal Income | 0.86% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.80% |

| Jupiter Merian Global Equity Absolute Return | 0.69% |

DNCA Invest Alpha Bonds

|

0.57% |

| Sienna Performance Absolue Défensif | 0.48% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Candriam Bonds Credit Alpha | 0.32% |

| BNP Paribas Global Absolute Return Bond | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.23% |

Exane Pleiade

|

-0.45% |

| RAM European Market Neutral Equities | -0.56% |

| MacroSphere Global Fund | -2.10% |

UC : Cette classe d’actifs représente 50% de la collecte des CGP…

Face à l’inflation et aux discours des banques centrales, les conseillers orientent leurs clients sur les unités de compte

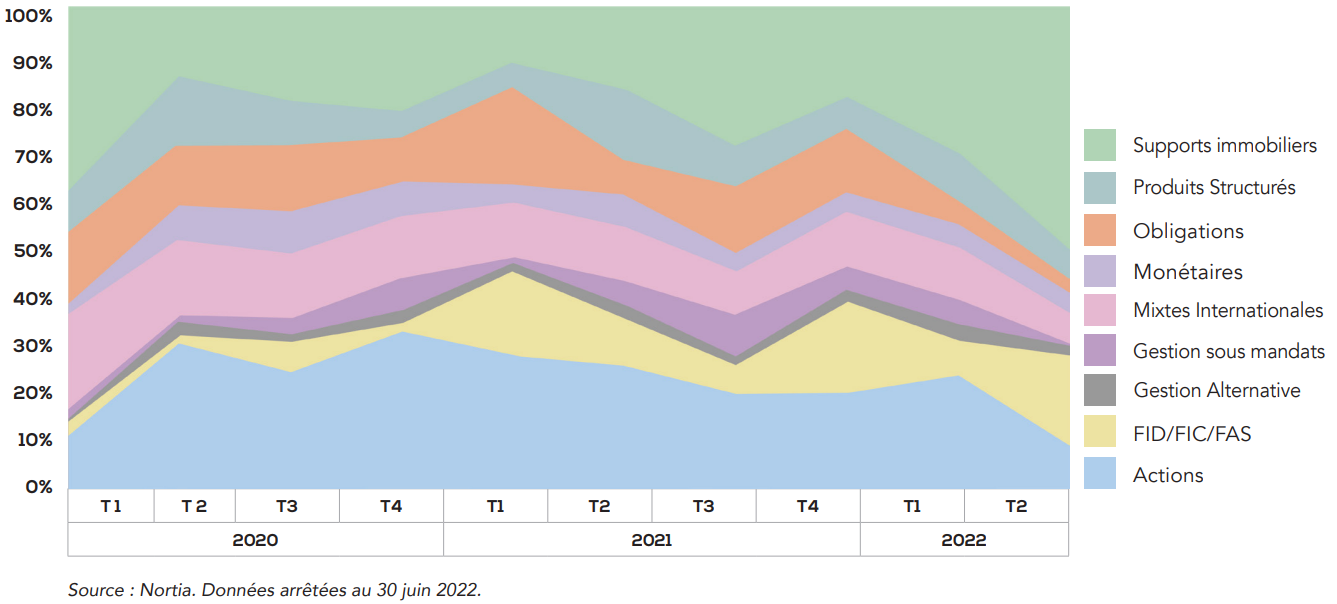

En termes de collecte brute, 59% a été positionnée sur les unités de compte. En effet, les investisseurs ont appris à composer avec un univers volatil et en manque de direction, auquel il convient tout de même d’apporter quelques nuances. Ils ont ainsi fait le choix de délaisser le traditionnel fonds en euros (représentant 41% de la collecte), faisant pourtant office d’actif refuge dans l’environnement de l’assurance-vie, mais dont les rendements sont désormais bien inférieurs aux niveaux d’inflation historiquement hauts.

Les conseillers financiers orientent aujourd’hui leurs clients sur les unités de compte. On note qu’au cours du second trimestre, le split fonds euros/UC est revenu à des niveaux similaires à ceux observés fin 2021. Par ailleurs, les fonds de gestion alternative, les fonds d’infrastructure ainsi que les supports immobiliers tirent également profit du contexte inflationniste actuel.

Quelles classes d’actifs ont été plébiscitées pour les versements ?

-

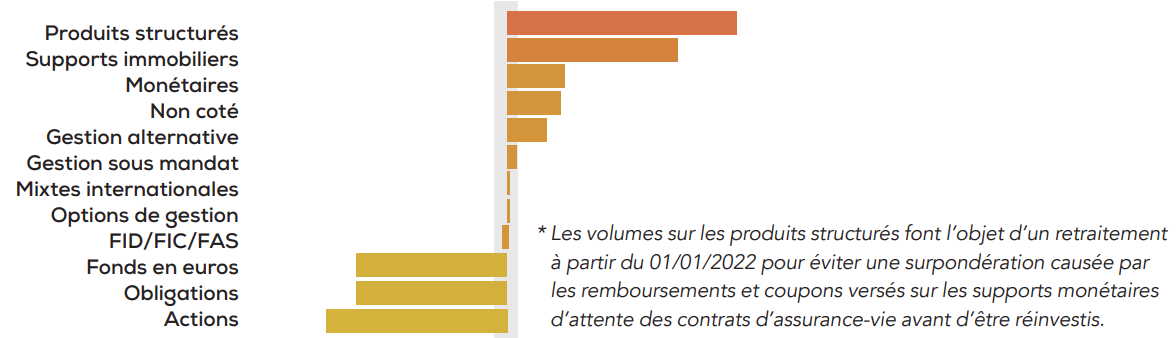

La plus forte progression est réalisée par les supports immobiliers, qui représentent 50% de la collecte brute sur les UC (+ 24 points par rapport au T1 2022).

Manon Cosyn-Martin, ingénieure financière chez Nortia

Manon Cosyn-Martin, ingénieure financière chez Nortia

« Les maisons de gestion spécialisées dans la pierre papier ont su lever les inquiétudes des investisseurs sur la classe d’actif immobilière, notamment grâce aux mécanismes d’indexation des loyers et à la qualité du patrimoine sous-jacent qui mitigent les risques liés à l’inflation. »

-

Outre l’immobilier, on observe un retour de la gestion dédiée via les véhicules Luxembourgeois de type FID, FIC, FAS (18% des versements UC).

-

Les fonds actions, pour leur part, voient leur proportion de la collecte sur les UC reculer (9%). Les investisseurs ont boudé l’Europe, qui concentre la majorité des inquiétudes liées à la situation géopolitique. Ils ont donc privilégié les fonds diversifiés géographiquement : les fonds actions internationales ont représenté 33% des versements dans l’univers des fonds actions.

-

Côté thématiques (23% des versements sur les fonds actions), les fonds à dimension environnementale et responsable se distinguent via le sujet de la transition énergétique notamment.

-

Enfin, concernant les fonds obligataires, la situation évolue en demi-teinte. Les CGP privilégient les fonds indexés à l’inflation, ainsi que les fonds obligataires court terme pour s’exposer à une baisse des taux courts en cas de ralentissement économique.

Quelles classes d’actifs ont été plébiscitées pour les arbitrages ?

Avec des marchés manquant clairement de directionalité, la proportion de l’encours Nortia Life arbitrée au cours du second trimestre 2022 est en léger recul, à 3,2% du stock.

Malgré des marchés actions et obligataires en repli depuis le début d’année, les CGP estiment que les points d’entrée ne sont pas encore optimaux. Dès lors, ils se montrent dans l’attente d’un dégagement d’une tendance claire sur les marchés avant de repositionner les contrats de leurs clients sur ces classes d’actifs.

Nicolas Lemaire, ingénieur financier chez Nortia

Nicolas Lemaire, ingénieur financier chez Nortia

« Outre les produits structurés et l’immobilier, via les SCI, il est intéressant de voir que trois nouvelles classes d’actifs attirent les volumes d’arbitrage. Certains professionnels de la gestion de patrimoine sécurisent les contrats sur du monétaire, ce qui n’était pas arrivé depuis plusieurs années. Même si les volumes sont pour l’instant contenus, le phénomène doit être souligné. »

Une volonté de diversifier les positions des clients ressort également dans le choix des arbitrages, avec l’utilisation de fonds de gestion alternative, souvent décorrélés des marchés traditionnels. On observe également une hausse des flux vers le non-côté, via les FCPR.

Publié le 09 février 2026

Votre agenda de la semaine...

Voici vos événements pour la semaine du 9 au 13 février 2026.

Publié le 09 février 2026

Ce fonds performe malgré un contexte de marché peu favorable à son style...

Quand la qualité redevient abordable.

Publié le 09 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 4.17% |

| EdR SICAV Euro Sustainable Equity | 3.49% |

| BDL Transitions Megatrends | 3.05% |

| R-co 4Change Net Zero Equity Euro | 2.88% |

| Dorval European Climate Initiative | 2.63% |

| Ecofi Smart Transition | 2.60% |

| Echiquier Positive Impact Europe | 2.60% |

| DNCA Invest Sustain Semperosa | 2.19% |

| Triodos Global Equities Impact | 1.85% |

| Storebrand Global Solutions | 1.74% |

| Triodos Future Generations | 1.73% |

Palatine Europe Sustainable Employment

|

1.39% |

| Triodos Impact Mixed | 1.19% |

| La Française Credit Innovation | 0.26% |