| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8066.68 | -1.06% | -1.02% |

| Pour en savoir plus, cliquez sur un fonds | |

| ELEVA Absolute Return Dynamic | 4.18% |

| Pictet TR - Atlas Titan | 3.05% |

| H2O Adagio | 1.64% |

| Pictet TR - Sirius | 1.52% |

| Pictet TR - Atlas | 1.50% |

| Alken Fund Absolute Return Europe | 1.50% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.04% |

Syquant Capital - Helium Selection

|

1.00% |

| Sienna Performance Absolue Défensif | 0.93% |

| Candriam Absolute Return Equity Market Neutral | 0.76% |

| AXA WF Euro Credit Total Return | 0.74% |

Exane Pleiade

|

0.73% |

| ELEVA Global Bonds Opportunities | 0.50% |

| Cigogne UCITS Credit Opportunities | 0.48% |

| Jupiter Merian Global Equity Absolute Return | 0.39% |

| Fidelity Absolute Return Global Equity Fund | 0.31% |

DNCA Invest Alpha Bonds

|

0.30% |

| Candriam Bonds Credit Alpha | 0.21% |

| BNP Paribas Global Absolute Return Bond | -0.09% |

| RAM European Market Neutral Equities | -0.73% |

Un contexte porteur pour la gestion active « Momentum » de Chahine Capital

H24 : Malgré un environnement politique et géopolitique chargé, les actions européennes ont bien résisté au premier semestre 2025. Dans ce contexte, les fonds Digital Stars surperforment leurs indices de référence.

Un bon semestre pour les actions européennes (MSCI Europe NR +8.5%) en dépit d’une actualité politique et géopolitique particulièrement dense

Nous sommes dans la 3eme (et dernière ?) phase du rally boursier initié à l’automne 2022.

-

La première phase entre septembre 2022 et octobre 2023 fut celle du soulagement. L'économie mondiale se montrait bien plus résiliente qu'anticipé malgré une inflation à l'époque à 2 chiffres.

-

La deuxième phase entre octobre 2023 et décembre 2024 fut quant à elle la conséquence positive de la baisse rapide de l'inflation et de l'imminence d'un pivot monétaire accommodant par les banques centrales, qui s’est matérialisé en juin 2024 pour la BCE et en septembre 2024 pour la Fed.

-

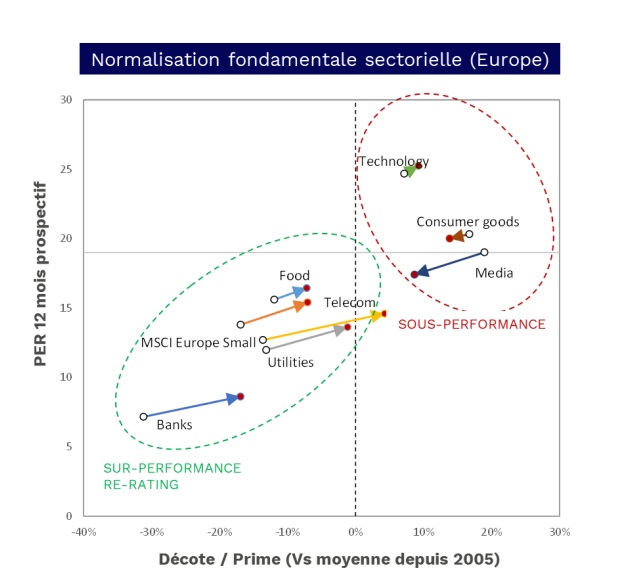

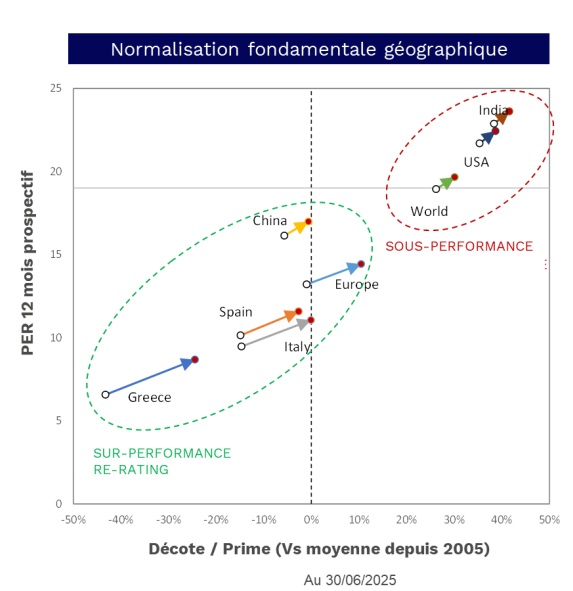

La troisième phase, qui a pris racine depuis le début de l'année, est celle de la normalisation fondamentale des différents segments du marché actions.

La normalisation fondamentale guide les marchés depuis le début de l’année

Les compartiments les plus décotés au regard des standards de valorisation historiques, se renchérissent et surperforment (exemple : Europe du Sud, la Value, les petites et moyennes valeurs). A l’inverse les segments surévalués sous-performent (les États-Unis, les biens de consommation, la technologie, les médias).

Source Factset/Chahine Capital

Un environnement porteur pour la gamme Digital Stars de Chahine Capital

Dans ce contexte, notre gamme de fonds « long only » quantitatifs « Momentum » continue de bien se comporter.

-

Digital Stars Europe (classe retail Acc) progresse de +14.1% durant le semestre vs +8.5% pour son indice de référence MSCI Europe NR. Depuis sa création en 1998, le fonds affiche une performance annualisée de +9.0% vs +5.3% pour son indice.

-

Digital Stars Continental Europe (classe retail Acc) progresse de +19.7% durant le semestre vs +9.5% pour son indice de référence MSCI Europe ex UK NR. Depuis sa création en 2006, le fonds affiche une performance annualisée de +9.5% vs +5.7% pour son indice.

Un stock-picking « Momentum » qui s’adapte au régime de marché du moment

L’intérêt d’une telle approche Momentum est sa capacité à s’adapter à des environnements de marché évolutifs. A titre d’illustration, début 2020, la stratégie Digital Stars ne sélectionnait que 9% de titres Value tandis que ce pourcentage est aujourd’hui de l’ordre de 35%.

Une construction de portefeuille fondée sur la modélisation du cycle économique et véritablement « All-Caps »

La deuxième étape du process des fonds de la gamme Digital Stars consiste à attribuer à chacune des valeurs sélectionnées une pondération. Cette étape introduite début 2024 consiste à prendre en compte l’environnement cyclique afin de calibrer dynamiquement la pondération du segment petites et moyennes valeurs dont le comportement relatif est procyclique.

-

Le contexte reste puissamment procyclique en Europe selon nos indicateurs de Momentum économique.

-

La pondération du segment petites et moyennes valeurs devrait rester élevée lors des prochains mois (environ 45%).

Perspectives d’évolution pour le 2nd semestre

-

La durée et l’amplitude des tendances en cours sont toutefois assez inhabituelles, ce qui nous amène à penser que nos procédures d’exception de prise de gain (procédure de lissage de point d’inflexion) ont une forte chance d’être déclenchées dans les prochaines semaines, et pourraient modifier progressivement notre « stock-picking » aujourd’hui très orienté Industrie et Finance.

-

Nous n’excluons pas une inflexion du Momentum vers des titres plus défensifs (agroalimentaire, santé, luxe voire technologie) ou particulièrement bon marché et jusqu’ici délaissés dans l’automobile ou l’énergie, au cours du second semestre.

-

Par ailleurs, le régime procyclique dans lequel nous évoluons en Europe depuis plus de 2 ans selon nos indicateurs pourrait être « challengé » d’ici la fin de l’année ou en début d’année prochaine, dans le sillage de ce que l’on observe actuellement aux États-Unis.

Autant de potentiels changements de pied du marché que notre processus d’investissement serait à même d’accompagner pour prolonger un historique de performance qui, depuis 1998, démontre la pertinence de notre approche disciplinée et systématique de la gestion actions.

Pour en savoir plus

CLIQUEZ ICI

Même après 35 années d'existence, il reste une valeur sûre...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 28 janvier 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.07% |

| Dorval European Climate Initiative | 4.61% |

| Regnan Sustainable Water & Waste | 4.38% |

| BDL Transitions Megatrends | 3.85% |

| Ecofi Smart Transition | 2.60% |

| EdR SICAV Euro Sustainable Equity | 2.44% |

| Palatine Europe Sustainable Employment | 2.44% |

| DNCA Invest Sustain Semperosa | 1.90% |

| Storebrand Global Solutions | 1.81% |

| R-co 4Change Net Zero Equity Euro | 1.78% |

| Triodos Global Equities Impact | 1.72% |

| Echiquier Positive Impact Europe | 1.31% |

| Triodos Impact Mixed | 1.01% |

| La Française Credit Innovation | 0.28% |

| Triodos Future Generations | 0.00% |