| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8273.84 | +0.43% | +1.53% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.34% |

| Pictet TR - Atlas | 1.67% |

| H2O Adagio | 1.49% |

| ELEVA Absolute Return Dynamic | 1.25% |

| Alken Fund Absolute Return Europe | 1.04% |

| AXA WF Euro Credit Total Return | 0.99% |

| ELEVA Global Bonds Opportunities | 0.96% |

Syquant Capital - Helium Selection

|

0.90% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.80% |

| Jupiter Merian Global Equity Absolute Return | 0.69% |

| Sienna Performance Absolue Défensif | 0.48% |

DNCA Invest Alpha Bonds

|

0.48% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Candriam Bonds Credit Alpha | 0.32% |

| BNP Paribas Global Absolute Return Bond | -0.20% |

| Fidelity Absolute Return Global Equity Fund | -0.23% |

Exane Pleiade

|

-0.45% |

| RAM European Market Neutral Equities | -0.56% |

| MacroSphere Global Fund | -2.10% |

Un point sur la Chine avec Montpensier...

Par Wilfrid Galand (Directeur Stratégiste) chez Montpensier Finance

En 1971, alors que l’image du Président Mao était à son zénith dans l’intelligentsia occidentale, Simon Leys publiait, sous le pseudonyme de Pierre Ryckmans, « Les habits neufs du président Mao ». L’ouvrage, qui décrit les formidables souffrances du peuple chinois soumis aux injonctions de la Révolution Culturelle, marqua les esprits à défaut de dessiller toutes les paupières d’une certaine intelligentsia. Quelques années plus tard, la disparition de Mao ouvrait la voie aux réformes de Deng Xiaoping et au fantastique essor chinois.

Le spectaculaire pivot sanitaire du Président Xi, tout juste auréolé d’un troisième mandat acquis lors du XXème congrès du Parti ayant ironiquement fait l’éloge sans nuance du « Zéro CoVid », marque, cette fois à l’intérieur de l’Empire du Milieu, une prise de conscience brutale des nouveaux et formidables défis qui se dressent devant le pays. Et pourrait bien ouvrir la voie à de profondes évolutions.

-

Le premier défi est celui de la croissance. Alors que l’objectif fixé par Xi est de redevenir la première puissance en 2049, pour le centenaire de la République Populaire, l’activité économique patine, au point, pour certains analystes, de remettre en cause la crédibilité de cet objectif.

Certes, en 2021 le pays avait, pour la première fois depuis 2011, dépassé la barre des 8% de croissance. Mais d’une part cela venait après une année 2020 historiquement faible (à peine plus de 2% de progression) en raison de la pandémie. Et surtout, la performance était loin d’être exceptionnelle dans le monde puisque la Chine, qui représentait environ 30% de la croissance mondiale entre 2009 et 2019, ne représenta en 2021 que 10% de celle-ci.

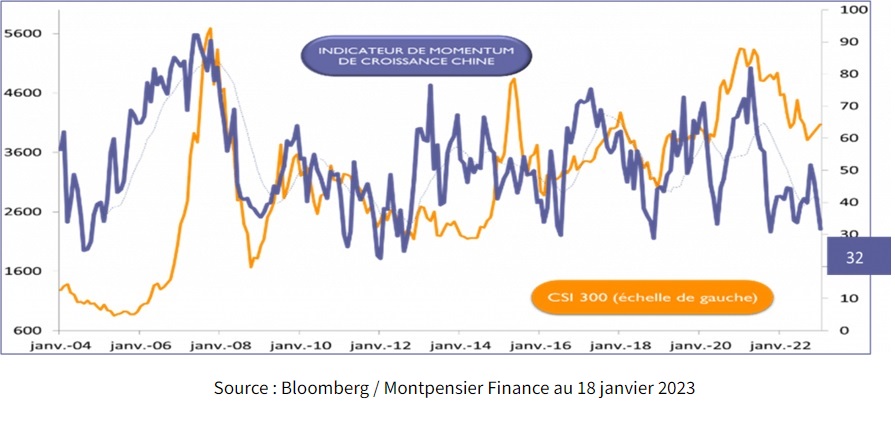

Notre indicateur de Momentum de croissance économique chinois est descendu à 34 en 2020 et est remonté à 82 en 2021. Il oscille autour de 32 actuellement.

Pire, les derniers chiffres, ceux de 2022, confirment cette tendance avec une activité en hausse d’un maigre 3% sur l’année, à peine plus que les 2,6% américains, loin des 5,5% visés en début d’exercice. Si l’on exclut 2020, la performance est la pire depuis 1976… la dernière année de la présidence Mao !

On comprend l’urgence pour le pouvoir de supprimer les restrictions sanitaires pour retrouver de l’oxygène économique. Et les premiers résultats sont là : en décembre, la production industrielle a progressé de 1,3% alors qu’elle était attendue quasi stable et les ventes de détail n’ont baissé, sur un an, que d’un peu moins de 2%, bien mieux que la chute de 9% attendue par les observateurs.

Outre le volet sanitaire, deux autres évolutions importantes pourraient redonner de l’élan à l’économie.

-

La première, mis en œuvre depuis quelques semaines, est l’allègement progressif des contraintes sur les entreprises et tout spécialement celles pensant sur les plates-formes internet ou sur le secteur des jeux vidéo. En attendant une approche plus large ?

-

La seconde doit permettre la stabilisation et le redémarrage du secteur immobilier : les autorités chinoises ont en effet annoncé quasi simultanément début janvier 2023 l’assouplissement des « trois lignes rouges » imposées au secteur en décembre 2021 et visant à assainir les pratiques de crédit immobilier jugées dangereuses pour le système financier chinois, et la création d’un fonds public de 150 milliards de Yuans, destiné à permettre l’avancement des projets aujourd’hui arrêtés et qui sapent la confiance des ménages dans cet actif majeur pour leur richesse.

Cependant, relancer la croissance n’est qu’un des défis qui attend Xi pour la nouvelle année lunaire qui débutera le 23 janvier. Au moins deux autres sujets, l’un de court terme et l’autre de moyen-long terme, l’attendent de pied ferme.

-

A court terme, il lui faudra stabiliser l’inflation en évitant tout autant l’emballement des prix que la déflation. L’ombre de celle-ci a accompagné l’année écoulée avec une baisse continue des prix à la production et une très faible progression des prix à la consommation. La relance post-ZéroCoVid s’annonce très prometteuse pour la consommation dans le pays : les dernières estimations font état de plus de 800 milliards de dollars d’épargne excédentaire accumulée pendant les 1016 jours de restrictions.

De quoi faire exploser les prix sans une vigilance accrue des autorités monétaires en particulier. Heureusement, la banque centrale chinoise s’est montrée beaucoup plus prudente que ses homologues occidentales depuis 2020 et la crédibilité est là.

-

Le sujet de moyen terme est lourd de dangers, c’est la chute rapide de la démographie du pays. La puissance de la masse chinoise a longtemps été au cœur de la mythologie du Parti Communiste. Les vagues de l’exode rural depuis 1978 ont permis d’alimenter le moteur industriel du pays et de maintenir jusqu’en 2010 une compétitivité prix très élevée. La montée des salaires ensuite, toujours appuyée par la démographie, a construit la machine de consommation qui attire depuis douze ans les constructeurs automobiles comme les géants du luxe.

Mais le sous-jacent démographique s’érode très vite. En 2022, pour la première fois depuis les famines du Grand Bond en avant de Mao, la population chinoise a décliné. De 850000 âmes. Pire, les naissances chutent encore plus vite : 9,56 millions de nouveau-nés l’année dernière, soit une diminution de 45% en cinq ans.

A ce rythme, la Chine risque donc d’être très vieille avant d’être riche et de se retrouver coincée dans le segment, peu honorable pour elle, des « pays à revenus intermédiaires ». Plus qu’une évolution de la politique familiale, déjà en cours, il est nécessaire de redonner confiance à une population désorientée par les restrictions sanitaires et inquiète des perspectives d’avenir. Xi sera-t-il prêt à relâcher l’étreinte du Parti sur la société, au-delà du sanitaire, pour revitaliser l’esprit d’entrepreneuriat du pays ? La clé de la démographie est, elle aussi, largement économique.

Alors que s’ouvre lundi prochain l’année du Lapin d’eau, cet animal loué pour son agilité, son habileté et ses facultés d’adaptation face au changement, souhaitons que ce symbole de longévité et de prospérité dans la cosmogonie chinoise inspire le bon Président Xi. Il pourrait nourrir la poursuite du rebond des marchés d’actions chinois et aussi européens.

Les meilleurs fonds diversifiés pour investir en 2026....

Extrait du magazine Challenges de cette semaine.

Publié le 06 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 4.17% |

| BDL Transitions Megatrends | 3.05% |

| EdR SICAV Euro Sustainable Equity | 2.87% |

| Dorval European Climate Initiative | 2.63% |

| R-co 4Change Net Zero Equity Euro | 2.47% |

| Echiquier Positive Impact Europe | 1.65% |

| Ecofi Smart Transition | 1.63% |

| DNCA Invest Sustain Semperosa | 1.55% |

| Palatine Europe Sustainable Employment | 1.39% |

| Triodos Impact Mixed | 0.59% |

| Triodos Global Equities Impact | 0.51% |

| Triodos Future Generations | 0.44% |

| Storebrand Global Solutions | 0.28% |

| La Française Credit Innovation | 0.20% |