| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8008.96 | -0.41% | -1.72% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.81% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 3.23% |

| Pictet TR - Sirius | 3.14% |

| Candriam Absolute Return Equity Market Neutral | 2.93% |

| RAM European Market Neutral Equities | 2.32% |

| Pictet TR - Atlas | 1.93% |

| H2O Adagio | 1.47% |

| Sapienta Absolu | 1.01% |

Syquant Capital - Helium Selection

|

0.95% |

DNCA Invest Alpha Bonds

|

0.81% |

BDL Durandal

|

0.78% |

| Schelcher Optimal Income | 0.69% |

| Cigogne UCITS Credit Opportunities | 0.57% |

| Candriam Bonds Credit Alpha | 0.46% |

| ELEVA Global Bonds Opportunities | 0.40% |

| Alken Fund Absolute Return Europe | 0.26% |

| Sienna Performance Absolue Défensif | 0.20% |

| AXA WF Euro Credit Total Return | 0.01% |

| BNP Paribas Global Absolute Return Bond | -0.51% |

| ELEVA Absolute Return Dynamic | -0.81% |

| Jupiter Merian Global Equity Absolute Return | -1.19% |

Exane Pleiade

|

-2.71% |

| MacroSphere Global Fund | -3.50% |

| Fidelity Absolute Return Global Equity Fund | -3.66% |

Un process de gestion toujours aussi unique…

Frédérique Caron et Edouard de Buchet, gérants actions, ont passé en revue la gestion de Mandarine Unique lors d’une réunion investisseur animée par Jean-Philippe Abougit, directeur commercial Grands comptes et BeLux.

H24 vous en propose un résumé...

La société de gestion est dans une belle dynamique avec un encours à 3,2 milliards € grâce la collecte nette proche de 200 millions l’an dernier. Beau score qui est le gage d’une sacrée confiance des investisseurs !Pour rappel, le groupe LFPI a annoncé la semaine dernière entrer en négociations exclusives en vue de prendre le contrôle de Mandarine Gestion. |

Identifier des SM caps uniques

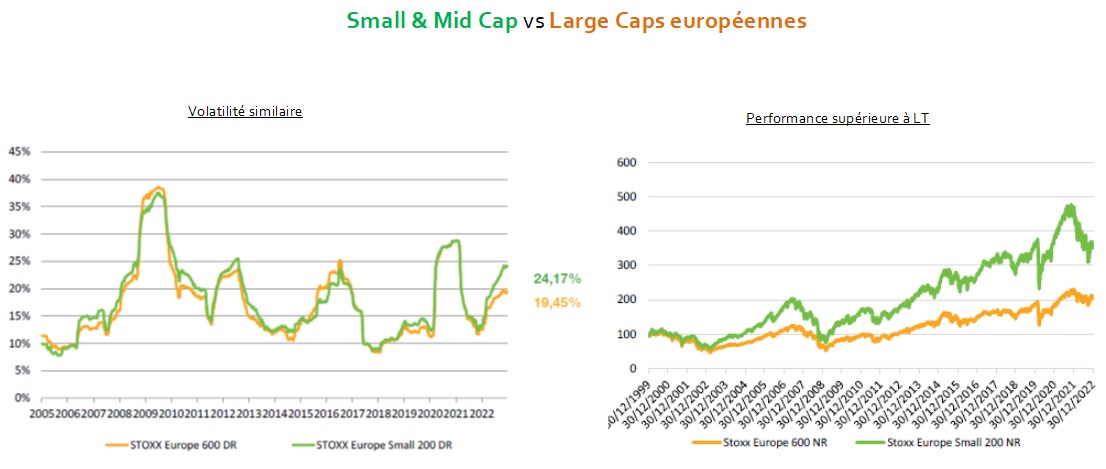

L’objectif de Mandarine Unique est d’investir dans des sociétés de petites et moyennes capitalisations européennes uniques avec des perspectives de croissance attractives. L’attrait des SM cap européennes tient d’abord à leur sur performance « structurelle » à long terme par rapport aux grandes capitalisations.

Après la sous-performance enregistrée en 2022, les SM caps européennes abordent l’année sous de meilleurs auspices.

SM caps européennes plus performantes et aussi volatiles = meilleur rendement/risque

Périodes de référence : 2005-2022 (volatilité), 1999-2022 (performances). Indices Stoxx Europe Small 200 DR et Stoxx Europe 600 DR

Un univers riche ET moins couvert : une aubaine !

La profondeur sectorielle des petites et moyennes capitalisations européennes tient la comparaison avec les grandes sans peine.

Beaucoup moins suivies par les analystes :

-

20 analystes par grande capitalisation (> 13 milliards d’euro)

-

11 pour les moyennes (2 à 13 milliards)

-

5 pour les petites (0 ,5 à 2 milliards d’euros)

-

2 à peine pour les micro-cap (<0,5 milliard d’euros)

Comment Mandarine identifie les sociétés uniques ?

Dans l’univers de 2000 valeurs, Mandarine Gestion retient celles qui satisfont un de ces quatre critères au moins :

-

Société sans équivalent coté, Lotus, spécialiste belge connu pour ses spéculoos, sans équivalent

-

Part de marché supérieure à 25%, comme Rémy Cointreau et Interpump Group

-

Position concurrentielle avantageuse dans une zone géographique, Storebrand (assurance vie en Norvège)

-

Savoir-faire technologique conférant la domination d’un segment de marché ASM International et GTT

350 entreprises passent ces filtres et constituent le vivier des investissements.

A partir de là, les gérants s’intéressent à cinq moteurs de croissance :

-

L’innovation avec par exemple ASM International et Rational

-

La réglementation, certification et environnement, avec Befesa et Halma (capteurs spécialisés dans la protection de la vie des collaborateurs)

-

La domination géographique avec Edenred ou Moncler,

-

Le savoir-faire dans les acquisitions comme Interpump et Keywords

-

La croissance cyclique de niche comme Spirax et Barco (porté par un cycle de rééquipement)

Quid quand une société unique ne l’est plus ?

Les gérants vendent la position comme ils l’ont fait lors de l’introduction en bourse de Majorel Group. L’IPO a provoqué une réflexion sur Téléperformance qui n’affichait plus de caractéristiques uniques, précisément. La position Téléperformance a été soldée.

Filtre ESG conçu pour la gestion de Mandarine Unique

Mandarine Gestion a développé un modèle basé sur les :

-

Gouvernance

-

Politique RSE

-

Social

-

Environnement

Au regard de la réglementation SFDR, Mandarine Unique est conforme à l’article 8 « en allant même un peu plus loin que les minima requis » selon Frédérique Caron.

Environnement Macroéconomique 2023

-

En dépit de l’environnement économiquement médiocre, les gérants observent que les indicateurs de surprise économique de Citigroup sont repassés dans le vert pour l’Europe et la Chine. Cela créé des opportunités grâce aux révisions haussières qui en résultent par le consensus.

-

Les tensions sino-américaines pèsent sur le secteur des semi-conducteurs.

-

Les pics d’inflation semblent avoir été atteints dans certains pays, ce qui pourrait infléchir les politiques de remontée des taux des banques centrales.

Ce qu’il faut retirer des messages des entreprises

-

Pas de grosse rupture attendue dans les résultats du T4 par rapport aux résultats du T3 2022

-

L’évolution de l’inflation mitigée :

-

Recul des prix de l’acier, du fret et de l’énergie

-

Facture énergétique 2023 plus élevée pour les entreprises qui se sont couvertes sur les approvisionnements

-

-

L’inflation salariale attendue à 5%

-

Le rebond de l’économie chinoise favorable mais les rebonds d’épidémie Covid sont très élevés

Les tops et les flops 2022

+ Edenred, Albioma, Lotus Bakeries, Finecobank et Andritz

- GN Store, Dermapharm, Future et Kingspan

La part R termine 2022 à -26,4% contre -24% pour le Stoxx Europe Small 200 NR. Au 24 janvier 2023, la part R est à 7,9%

Pourquoi remettre au pot ?

-

Acheter de la bonne qualité après un trou d’air : cet adage devrait fonctionner particulièrement bien après le millésime 2022

-

La gestion Mandarine centrée sur l’unicité des entreprises

-

La combinaison structurée et pragmatique de l’ESG et de l’analyse financière

-

Le meilleur profil rendement/ risque des opportunités actuelles dans les SM caps européennes

Comment souscrire ?

La part R, éligible au PEA, SRI 4, SFDR 8 et label ISR, avec des frais fixes de 2,2% et une commission de surperformance de 15% au-delà de l’indice Stoxx Small 200 NR, est disponible sous le code LU0489687243.

Pour en savoir plus sur les fonds de Mandarine Gestion, cliquez ici.

Article rédigé par H24 Finance. Tous droits réservés.

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 11 mars 2026

Publié le 11 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.72% |

| Regnan Sustainable Water & Waste | 4.03% |

| Echiquier Positive Impact Europe | 2.00% |

| Storebrand Global Solutions | 1.60% |

| Dorval European Climate Initiative | 1.51% |

| Triodos Impact Mixed | 0.34% |

| Triodos Global Equities Impact | 0.33% |

| EdR SICAV Euro Sustainable Equity | -0.05% |

| La Française Credit Innovation | -0.15% |

| BDL Transitions Megatrends | -0.33% |

Palatine Europe Sustainable Employment

|

-0.83% |

| Ecofi Smart Transition | -0.84% |

| Triodos Future Generations | -1.21% |

| DNCA Invest Sustain Semperosa | -1.51% |

| R-co 4Change Net Zero Equity Euro | -2.42% |