| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7950.18 | -0.18% | +7.72% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 11.76% |

| Jupiter Merian Global Equity Absolute Return | 9.34% |

| H2O Adagio | 8.17% |

| RAM European Market Neutral Equities | 7.52% |

| Sienna Performance Absolue Défensif | 6.86% |

| M&G (Lux) Episode Macro Fund | 6.80% |

| Pictet TR - Atlas | 6.27% |

| Syquant Capital - Helium Selection | 6.19% |

| Fidelity Absolute Return Global Equity Fund | 5.93% |

| BNP Paribas Global Absolute Return Bond | 5.65% |

DNCA Invest Alpha Bonds

|

4.94% |

| Cigogne UCITS Credit Opportunities | 4.36% |

| Exane Pleiade | 3.88% |

| AXA WF Euro Credit Total Return | 3.79% |

| Candriam Bonds Credit Alpha | 2.18% |

Candriam Absolute Return Equity Market Neutral

|

0.25% |

Une approche originale de l’ISR…

Explications avec Daniel Fighiera (Directeur de la gestion actions) et Marine David (Analyste-Gérante Actions)

H24 : Pourquoi avoir décidé de mettre en place une approche ISR chez Auris Gestion ?

Daniel Fighiera : Notre approche est le fruit d’une assez longue réflexion de presque 18 mois, qui a été accélérée avec l’arrivée de Sébastien Grasset à la direction du pôle Asset Management d’Auris Gestion. Nous sommes convaincus d’être face à un mouvement de fond, mais nous avons pris le temps de réfléchir à comment nous inscrire dans ce mouvement de façon efficace et crédible.

Marine David : Nous voulions aller plus loin et avoir une action plus sincère car on ne s’improvise pas du jour au lendemain investisseur ISR crédible. Nous avons ainsi choisi de mettre en place un partenariat avec la société de gestion Ecofi. Elle a un passé et une expertise reconnus en matière d’investissements responsables.

H24 : Comment s’articule ce partenariat entre Auris Gestion et Ecofi ?

Marine David : Auris Gestion garde totalement son indépendance au niveau des choix de gestion. Ecofi apporte en plus son expertise ISR en tant que conseiller du fonds et nous fournit en amont un univers d’investissement, grâce à ses outils quantitatifs et à son équipe d’analystes. Les liens entre notre équipe de gestion et les équipes spécialisées en ISR d’Ecofi (François Lett, Cesare Vitali, Aliénor Legendre, Marie-José Dechaud et Guillaume de Vauxmoret) sont précieux et participeront à la génération d’alpha.

Daniel Fighiera : Notre contrainte est d’aboutir à une note ESG du portefeuille Auris Evolution Europe ISR meilleure que celle du marché. Ce qui est intéressant et innovant est qu’Ecofi intervient également en aval en contrôlant ce score ESG. Dans la quasi-totalité des sociétés de gestion de la place, il n’y a pas cette fonction de contrôle externalisé.

H24 : Peut-on malgré cette externalisation définir une démarche ISR propre à Auris Gestion ?

Daniel Fighiera : A notre connaissance, la plupart des sociétés de gestion se sont dotées de bases de données et font du « data crunching ». Cela ne nous intéressait pas et nous avions besoin d’une capacité analytique humaine, mise à disposition par Ecofi. Nous avons cependant eu un dialogue constant avec eux car nous ne voulions pas reprendre purement et simplement leur méthodologie et l’appliquer à nos fonds. Or, en tant que gérant sélectionneur de titres, le critère de gouvernance a toujours été une constante dans nos analyses historiques. Ce n’était donc pas un élément nouveau pour nous. Nous avons alors décidé de porter l’effort ESG sur des facteurs que nous n’avions pas l’habitude de regarder de façon précise et surpondérons ainsi les notes « E » et « S ». Ecofi nous fournit une prestation et une boîte à outils qui sont propres à Auris Gestion. Nous avons donc une vraie originalité tout en recourant à un prestataire spécialisé et reconnu.

Marine David : En effet, nous avons choisi comment Ecofi allait analyser notre univers d’investissement. Il y a eu un travail poussé effectué avec Ecofi avant de mettre en place le prospectus d’Auris Evolution Europe ISR afin de préciser les critères extra-financiers que nous souhaitions surpondérer : ils sont donc liés aux facteurs sociaux (la diversité, l’égalité des chances) et environnementaux (le climat, l’environnement). Les critères de résultats de chaque société vont être surpondérés pour privilégier l’impact réel des stratégies ISR.

H24 : Beaucoup de sociétés de gestion prennent pourtant en compte la trajectoire ISR. En considérant les résultats, vous faîtes le choix inverse…

Daniel Fighiera : La critique récurrente par rapport à l’observation des résultats est le fait de regarder le passé sans qu’il n’y ait rien de prospectif. D’autant plus qu’il faut attendre les publications, ce qui amène souvent 12 mois de retard entre la clôture de l’exercice et les bases de données. Nous assumons totalement ce côté traditionnel ! Le fait qu’Ecofi privilégie la réalisation est un schéma qui nous convient parfaitement. En réalité, les trajectoires sont systématiquement connues car les sociétés analysées promettent toujours le meilleur pour demain. Mais en tant que gérant, on peut difficilement se contenter de vivre de promesses… c’est donc une démarche très humble de juste prendre ce qui est présenté.

H24 : Dans la pratique, comment intégrer cette démarche ISR dans un fonds dont la stratégie de gestion est déjà en place depuis plusieurs années ?

Marine David : Ce filtre ESG s’intègre complètement dans le processus de gestion d’Auris Evolution Europe ISR. Il comprend des exclusions sectorielles (jeux d’argent, tabac, extraction de charbon, armes controversées…) et une analyse des controverses. La performance ESG est ensuite évaluée en « Best-in-universe » en suivant les critères expliqués précédemment.

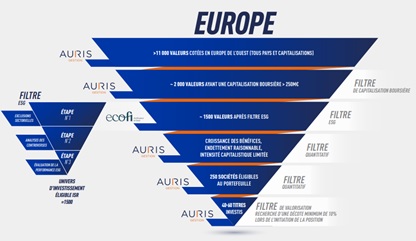

Cliquez sur l’image pour agrandir les étapes du processus de gestion

Daniel Fighiera : A la gestion, nous avons passé le CESGA (Certified ESG Analyst), une certification délivrée par la SFAF (Société française des analystes financiers). Cela permet de parler le même langage que les équipes d’Ecofi.

Nous constatons d’ailleurs depuis des mois pas mal de démarches que l’on peut qualifier de Greenwashing. Ceux qui se sont mis à l’ISR le plus récemment sont ceux qui font le plus de bruit en termes de marketing. A l’opposé, notre démarche est assez lente, peu spectaculaire, mais à notre sens la plus crédible possible.

H24 : Pour en savoir plus sur le fonds Auris Evolution Europe ISR, cliquez ici.

Copyright H24 Finance. Tous droits réservés.

Ce fonds patrimonial permet à vos clients de traverser sereinement les cycles économiques…

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 07 novembre 2025

Publié le 07 novembre 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 14.64% |

| Dorval European Climate Initiative | 12.07% |

| BDL Transitions Megatrends | 10.84% |

| EdR SICAV Euro Sustainable Equity | 10.17% |

| Palatine Europe Sustainable Employment | 7.88% |

| La Française Credit Innovation | 4.20% |

| DNCA Invest Beyond Semperosa | 2.10% |

| Triodos Impact Mixed | 1.07% |

| Triodos Global Equities Impact | 0.07% |

| Aesculape SRI | -0.65% |

| Triodos Future Generations | -2.75% |

| Echiquier Positive Impact Europe | -3.10% |