| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8268.66 | -0.06% | +1.46% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.34% |

| Pictet TR - Atlas | 1.67% |

| H2O Adagio | 1.49% |

| ELEVA Absolute Return Dynamic | 1.25% |

| Alken Fund Absolute Return Europe | 1.04% |

| AXA WF Euro Credit Total Return | 0.99% |

| ELEVA Global Bonds Opportunities | 0.96% |

Syquant Capital - Helium Selection

|

0.90% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.80% |

| Jupiter Merian Global Equity Absolute Return | 0.69% |

| Sienna Performance Absolue Défensif | 0.48% |

DNCA Invest Alpha Bonds

|

0.48% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Candriam Bonds Credit Alpha | 0.32% |

| BNP Paribas Global Absolute Return Bond | -0.20% |

| Fidelity Absolute Return Global Equity Fund | -0.23% |

Exane Pleiade

|

-0.45% |

| RAM European Market Neutral Equities | -0.56% |

| MacroSphere Global Fund | -2.10% |

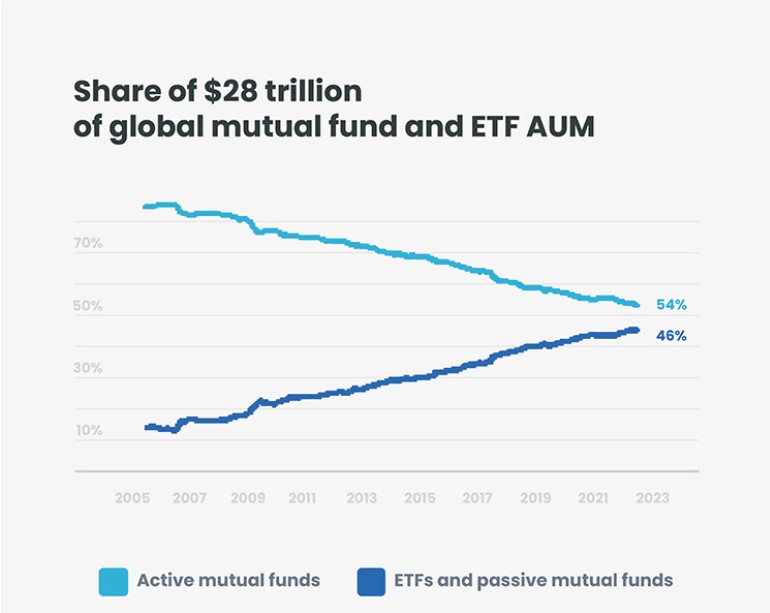

✌🏼 La gestion passive en passe de dépasser la gestion active... mais cette stratégie active va en profiter !

Les fonds indiciels sont de plus en plus prisés par les investisseurs qui souhaitent avoir une exposition à un marché donné. Ils sont particulièrement présents sur les places boursières les plus performantes : ils représentent, par exemple, plus de la moitié des encours des fonds investis aux États-Unis. La plupart des fonds d’actions indiciels visent à reproduire un indice boursier particulier.

Actions mondiales : passives vs. actives

Source : EPFR, Goldman Sachs Investment Research Division, Cormac Conners, as of 10/29/21.

Les fonds indiciels sont devenus un acteur majeur sur les marchés financiers. En raison de la taille considérable des actifs gérés, leur activité de négociation (achat et/ou vente) peut avoir un effet mesurable sur le cours des actions.

« Un seul être vous manque et tout est dépeuplé »

L'objectif principal des fonds indiciels est de reproduire au plus près leurs indices sous-jacents. Pour y parvenir, ils ont tendance à revoir la répartition de leurs fonds à des moments particuliers pour coïncider avec les variations régulières de la composition de leurs indices sous-jacents.

Comme nous l'avons déjà mentionné, les transactions importantes des fonds affectent souvent les cours des actions, notamment lorsque la liquidité est limitée. Nous pensons que les stratégies Market Neutral sont en mesure de générer des rendements faiblement corrélés en apportant de la liquidité aux fonds indiciels.

Les fonds indiciels ont connu un franc succès, témoignant d'une croissance impressionnante des actifs. Pourtant, compte tenu de leurs objectifs très spécifiques, leurs modes de fonctionnement restent inchangés. Ils sont régis par des règles très strictes quant aux titres qu'ils peuvent acheter, à la quantité et à la date d’achat. En d’autres termes, ils ont le même calendrier et les mêmes contraintes de négociation, mais avec plus d'actifs à négocier. C'est pourquoi ils ont de plus en plus besoin des autres acteurs du marché pour les accompagner dans leur croissance.

L'importance de la liquidité

Pour tout indice boursier majeur, nombreux sont les fonds indiciels de très grande taille qui visent à le reproduire. En d’autres termes, chaque fois qu'une société sort de l’indice, ou qu'une nouvelle entreprise y accède, elle déclenche un certain nombre d'opérations simultanées importantes de la part de ces fonds indiciels, que soit en termes d’achat ou de vente.

En règle générale, les fonds indiciels doivent effectuer leurs transactions dans un laps de temps limité, généralement le jour même du mouvement dans l’indice. Par exemple, lorsque l'indice admet une nouvelle valeur, les instructions d'achat émises par les fonds indiciels qui le reproduisent créent une pression forte sur la demande. Cela entraîne alors souvent une hausse significative du cours de l'action si les acheteurs ne trouvent pas facilement les actions disponibles à acheter. De même, lorsqu'une action doit sortir d'un indice, les ordres de vente importants exécutés dans le même temps peuvent entraîner une baisse significative, bien que temporaire, du cours de l'action.

Comment les stratégies Equity Market Neutral peuvent en tirer parti ?

En fonction du marché et de la date d’évolution de l'indice, une stratégie Market Neutral peut apporter de la liquidité en prenant des positions spécifiques au jour du changement effectif de l'indice. L'objectif de l'exercice est de disposer de la capacité maximale pour faire face aux flux de transactions des fonds indiciels le « Jour J ».

À titre d'illustration, nous avons choisi le cas d’un ajout récent d’une valeur au S&P 500. L'ajout du titre étant effectif le 19 mars, la plupart des fonds passifs qui reproduisent le S&P 500 ont dû acheter ce titre le même jour. En face, les investisseurs fournissant des liquidités ont vendu le titre pour répondre à cette demande. Une stratégie Equity Market Neutral aura pu utiliser ces mouvements de deux manières. D'une part, en prenant une position longue et, d'autre part, en prenant une position courte à la même date. Cela aura ainsi permis à la stratégie de compenser la pression exercée par les fonds indiciels sur le titre.

Étude de cas

Annonce de l'ajout de NXP Semiconductors© au S&P© 500 le 12 mars 2021

Ajout effectif le 19 mars 2021

Exemple de mise en œuvre de la stratégie

-

15 mars Long NXPI© / court S&P 500©

-

19 mars Court NXPI© / long S&P 500©

-

24 mars clôture de la stratégie

Les stratégies Market Neutral neutraliseront toujours leur exposition au marché en conservant une couverture appropriée vis-à-vis de l’indice. Elles sont ainsi en mesure de bénéficier de leurs positions longues ou courtes spécifiques sans dépendre de l'orientation du marché.

Dans les années à venir, nous ne prévoyons pas de ralentissement de la croissance de l'investissement indiciel et nous sommes convaincus que les stratégies Equity Market Neutral conserveront leur pertinence pour les investisseurs.

H24 : La société de gestion propose

Candriam Absolute Return Equity Market Neutral

+11,51% YTD

+14,31% en 2020

Pour en savoir plus, cliquez ici.

Ce fonds performe malgré un contexte de marché peu favorable à son style...

Quand la qualité redevient abordable.

Publié le 09 février 2026

Publié le 08 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 4.17% |

| BDL Transitions Megatrends | 3.05% |

| EdR SICAV Euro Sustainable Equity | 2.87% |

| Dorval European Climate Initiative | 2.63% |

| R-co 4Change Net Zero Equity Euro | 2.47% |

| Echiquier Positive Impact Europe | 1.65% |

| Ecofi Smart Transition | 1.63% |

| DNCA Invest Sustain Semperosa | 1.55% |

| Palatine Europe Sustainable Employment | 1.39% |

| Triodos Impact Mixed | 0.59% |

| Triodos Global Equities Impact | 0.51% |

| Triodos Future Generations | 0.44% |

| Storebrand Global Solutions | 0.28% |

| La Française Credit Innovation | 0.20% |