| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7984.44 | -0.71% | -2.03% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.11% |

| Pictet TR - Sirius | 3.50% |

| Candriam Absolute Return Equity Market Neutral | 3.14% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 2.46% |

| RAM European Market Neutral Equities | 2.14% |

| Pictet TR - Atlas | 2.12% |

| Sapienta Absolu | 1.15% |

| H2O Adagio | 1.11% |

Syquant Capital - Helium Selection

|

0.71% |

BDL Durandal

|

0.63% |

| Cigogne UCITS Credit Opportunities | 0.57% |

| Schelcher Optimal Income | 0.53% |

DNCA Invest Alpha Bonds

|

0.52% |

| Candriam Bonds Credit Alpha | 0.43% |

| Alken Fund Absolute Return Europe | 0.37% |

| ELEVA Global Bonds Opportunities | 0.18% |

| AXA WF Euro Credit Total Return | -0.32% |

| Sienna Performance Absolue Défensif | -0.33% |

| BNP Paribas Global Absolute Return Bond | -0.42% |

| ELEVA Absolute Return Dynamic | -0.92% |

| Jupiter Merian Global Equity Absolute Return | -1.19% |

Exane Pleiade

|

-3.12% |

| Fidelity Absolute Return Global Equity Fund | -4.29% |

| MacroSphere Global Fund | -5.33% |

🤔 Quelle allocation d’actifs pour la période à venir ?

L’inflation est peu à peu devenue la boussole des marchés

Reléguée au rang d’« effet transitoire et temporaire » il y a quelques mois, l’inflation s’est désormais imposée comme un incontournable dans le paysage économique mondial. Pour Sébastien Barbe, Président du Directoire d'Arkéa Investment Services, il faut toutefois faire le tri entre la partie structurelle et la partie conjoncturelle. A court terme, l’action des banques centrales, avec la Réserve Fédérale en première ligne, inquiète fortement les marchés et deux solutions semblent s’offrir à Jerome Powell :

-

Une erreur de politique monétaire assumée afin de faire face à une inflation galopante, c'est-à-dire une remontée agressive des taux quitte à provoquer des turbulences sur les marchés.

-

Une approche « wait and see », en laissant le temps à l’inflation de baisser d'elle-même (soutenue par la décongestion des économies) pour entamer ensuite une politique plus restrictive.

Malgré ces anticipations, c’est plutôt d’un point de vue structurel que la question la plus importante se pose. Pour Sébastien Barbe, « le covid a entraîné une étape supplémentaire dans le cycle de la dette » : les banques centrales ont « fait tourner la planche à billets » durant la crise sanitaire, au détriment de la maîtrise du déficit public. Dès lors, les États, habitués au confort des taux négatifs, ont entretenu une certaine connivence avec les banquiers centraux afin de maintenir les taux au plus bas.

Pour le gérant, c’est donc une toute nouvelle étape monétaire qui semble débuter à l’issue de cette pandémie et l’occasion de réorienter la dépense publique vers des causes supérieures, comme la transition écologique ou la relocalisation de certaines chaînes de production.

Quelle allocation d’actifs pour la période à venir ?

Après une année 2021 particulièrement faste, le marché actions, secoué par des rotations sectorielles brutales, s’avère plus compliqué en 2022. Si les actifs risqués présentent toujours de l’intérêt, la maîtrise du risque et la diversification seront les clés pour faire face à l’incertitude entretenue par les niveaux historiques d’inflation. Pour Alain Guélennoc, Directeur Général de Federal Finance Gestion, ce sont logiquement « les entreprises qui ont pris en compte les transformations digitales et sociétales et qui bénéficient d’un bon pricing power qui performeront le mieux ».

Côté obligataire, les rendements réels négatifs sur les emprunts d’état ont marqué les esprits. Une seule solution pour les investisseurs : une stratégie plus dynamique en allant chercher les primes de risque du côté de la dette privée avec une préférence pour le segment High Yield).

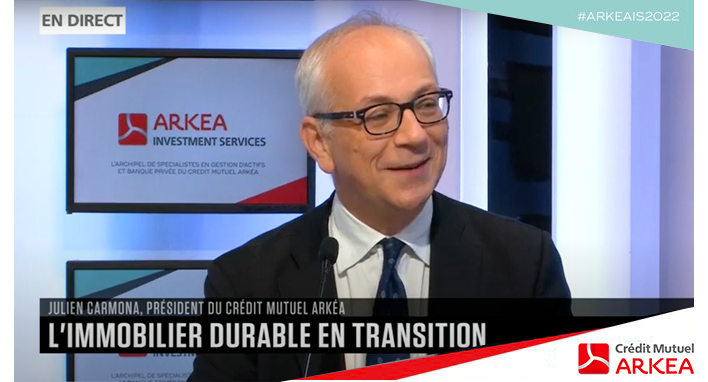

Enfin, Julien Carmona, Président du Crédit Mutuel Arkéa, affiche ses convictions sur le secteur de l'immobilier, qui bénéficie toujours de l’attention des investisseurs comme un « actif tangible et relativement simple ». Il estime ainsi qu’investir dans la pierre a tout à fait sa place dans un portefeuille, et s’avère d’ailleurs être un bon actif de diversification pour plusieurs raisons :

-

Un couple risque/rendement favorable dans un univers de taux bas.

-

Une faible volatilité : le marché est liquide, bien arbitré avec des horizons de détention longues.

-

L'immobilier est une protection anti-inflation, notamment grâce à l’indexation des loyers.

-

L’offre tend à se raréfier pour des raisons structurelles.

Article rédigé par H24 Finance. Tous droits réservés.

Publié le 12 mars 2026

Le trésor dormant de l’épargne chinoise ?

H24 a échangé avec Yanxiu Gu (gérante actions) et Christophe Ky (gérant actions et data scientist) chez ODDO BHF AM.

Publié le 12 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 6.53% |

| Regnan Sustainable Water & Waste | 4.12% |

| Storebrand Global Solutions | 2.00% |

| Echiquier Positive Impact Europe | 1.35% |

| Dorval European Climate Initiative | 1.26% |

| Triodos Global Equities Impact | 0.28% |

| Triodos Impact Mixed | 0.09% |

| La Française Credit Innovation | -0.40% |

| EdR SICAV Euro Sustainable Equity | -0.59% |

| BDL Transitions Megatrends | -1.04% |

| Ecofi Smart Transition | -1.47% |

| Triodos Future Generations | -1.65% |

Palatine Europe Sustainable Employment

|

-1.69% |

| DNCA Invest Sustain Semperosa | -2.43% |

| R-co 4Change Net Zero Equity Euro | -3.01% |