| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8057.36 | +1.79% | -1.13% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Sirius | 3.41% |

| Candriam Absolute Return Equity Market Neutral | 3.14% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 3.03% |

| Pictet TR - Atlas Titan | 2.82% |

| RAM European Market Neutral Equities | 1.59% |

| Pictet TR - Atlas | 1.44% |

| Sapienta Absolu | 1.15% |

Syquant Capital - Helium Selection

|

0.91% |

| Schelcher Optimal Income | 0.60% |

| H2O Adagio | 0.60% |

| Cigogne UCITS Credit Opportunities | 0.57% |

| Candriam Bonds Credit Alpha | 0.43% |

DNCA Invest Alpha Bonds

|

0.39% |

BDL Durandal

|

0.36% |

| AXA WF Euro Credit Total Return | 0.04% |

| ELEVA Global Bonds Opportunities | -0.05% |

| Sienna Performance Absolue Défensif | -0.52% |

| Alken Fund Absolute Return Europe | -0.61% |

| BNP Paribas Global Absolute Return Bond | -0.83% |

| Jupiter Merian Global Equity Absolute Return | -1.56% |

| ELEVA Absolute Return Dynamic | -2.68% |

Exane Pleiade

|

-2.93% |

| Fidelity Absolute Return Global Equity Fund | -2.96% |

| MacroSphere Global Fund | -5.13% |

Euphorie boursière : vers un retournement brutal ?

Ce mois-ci, la « Green Line » provient du bureau de Ruffer à New York, où les températures ont récemment chuté jusqu’à 10 °F (-12 °C). Malgré le froid hivernal, les clients potentiels font la queue sur plusieurs pâtés de maisons pour décrocher une table dans les restaurants les plus prisés de la ville. Ceux qui choisissent de rester chez eux ne réduisent pas non plus leurs dépenses : Netflix a récemment enregistré son plus grand nombre d’abonnements trimestriels.

Et il n’y a pas que les consommateurs lambda qui souhaitent dépenser. Notre bureau est situé à quelques rues de Sotheby’s, la prestigieuse maison de ventes aux enchères, qui a récemment vendu une œuvre de Maurizio Cattelan à un entrepreneur en cryptomonnaies pour 6,2 millions de dollars. Détail insolite : il s’agissait d’une banane scotchée à un mur, que le nouveau propriétaire a ensuite mangée.

L’euphorie est palpable. Dans le commerce de détail, les indicateurs de dépenses en temps réel montrent que les consommateurs américains n’ont aucune intention de lever le pied. La confiance des entreprises est en hausse. La nouvelle administration, forte de sa victoire au suffrage populaire, semble prête à bousculer une orthodoxie jugée dépassée. La promesse de privilégier les intérêts américains à tout prix résonne fortement. Ce sont des marchés dominés par la loi du plus fort, et les États-Unis mènent la danse.

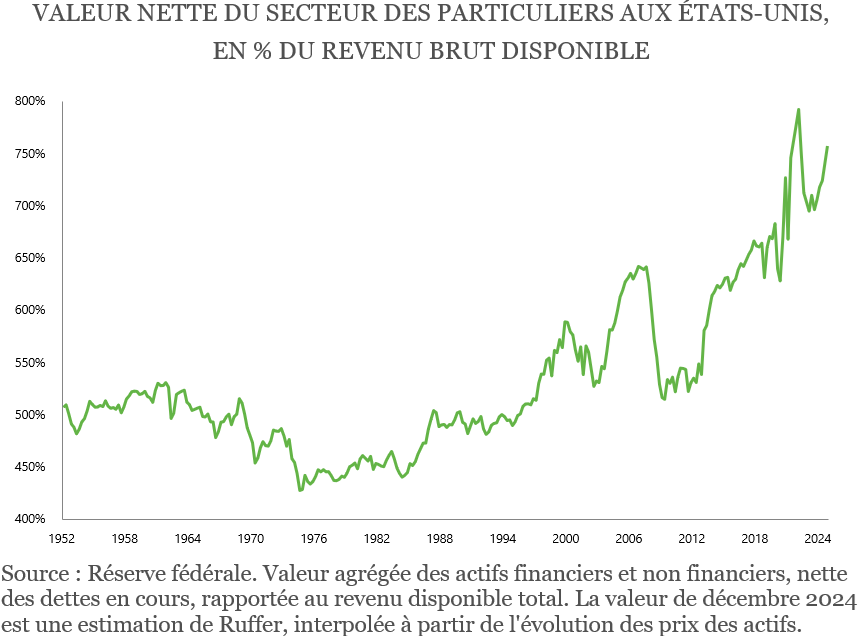

Un moteur clé de cet optimisme pourrait être le marché boursier américain. Comme l’illustre le graphique de ce mois-ci, la valeur des actifs financiers personnels dépasse largement le revenu disponible, influençant ainsi fortement le sentiment de richesse des consommateurs. Avec des marchés actions proches de leurs sommets historiques et des ménages fortement exposés aux actions, les Américains ont de quoi se réjouir. Les investisseurs particuliers anticipent des rendements annualisés de 15,6 % au-dessus de l’inflation sur le long terme.

Cependant, un monde dominé par l’« esprit animal » est souvent déconnecté des fondamentaux. L’expérience montre que cela se termine rarement bien.

C’est essentiel, car l’économie américaine est aujourd’hui hyper-financiarisée. Les conditions économiques et les marchés financiers sont intimement liés. Consommateurs, chefs d’entreprise et décideurs politiques prennent leurs décisions en fonction du marché boursier, créant une dynamique fortement réflexive. Une grande part de la vigueur actuelle de l’économie américaine pourrait reposer sur le niveau des prix des actifs.

Jusqu’à présent, cette boucle réflexive n’a fonctionné que dans un sens : à la hausse. Mais cela a un coût. Les valorisations des actifs américains sont élevées. Depuis la Seconde Guerre mondiale, l’indice S&P 500 n’a réalisé des rendements annuels à deux chiffres trois années consécutives qu’à trois reprises. Sommes-nous vraiment sur le point d’assister à une nouvelle occurrence ?

Les prix des actifs reflètent un optimisme débridé, devenant eux-mêmes un fondamental. La prudence est de mise. Si les valorisations ne permettent pas de prédire le moment d’une correction, elles laissent présager des rendements faibles à long terme. Le sentiment de marché et les positions sont tendus, amplifiant le risque de déception. La géopolitique, ainsi que les politiques monétaires et budgétaires, suggèrent une volatilité accrue.

L’ambiance est révélatrice, mais les fondamentaux restent essentiels. Pour l’instant, les consommateurs américains et les marchés d’actifs s’alimentent mutuellement. Toutefois, ces excès peuvent se défaire rapidement. Chez Ruffer, nous pensons qu’il est crucial de se préparer à la fin de cette euphorie, plutôt que de se demander si elle surviendra.

Pour en savoir plus sur Ruffer Total Return International (+4.45% YTD)

CLIQUEZ ICI

Publié le 10 mars 2026

Une stratégie exigeante à un tarif qui pourrait séduire les multi-managers...

H24 a échangé avec Reineke Davidsz gérante de portefeuille chez Van Lanschot Kempen IM.

Publié le 10 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 4.65% |

| M Climate Solutions | 3.85% |

| Storebrand Global Solutions | 1.09% |

| Echiquier Positive Impact Europe | 0.02% |

| Triodos Impact Mixed | 0.02% |

| Triodos Global Equities Impact | -0.03% |

| La Française Credit Innovation | -0.37% |

| Dorval European Climate Initiative | -1.05% |

| Triodos Future Generations | -1.37% |

| BDL Transitions Megatrends | -1.51% |

| EdR SICAV Euro Sustainable Equity | -2.07% |

Palatine Europe Sustainable Employment

|

-2.51% |

| Ecofi Smart Transition | -3.40% |

| DNCA Invest Sustain Semperosa | -3.57% |

| R-co 4Change Net Zero Equity Euro | -4.71% |