| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8262.16 | +1.01% | +1.38% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.71% |

| ELEVA Absolute Return Dynamic | 3.48% |

| Pictet TR - Sirius | 1.95% |

| H2O Adagio | 1.88% |

| Pictet TR - Atlas | 1.84% |

| Alken Fund Absolute Return Europe | 1.53% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.19% |

| Jupiter Merian Global Equity Absolute Return | 1.14% |

Syquant Capital - Helium Selection

|

1.06% |

| AXA WF Euro Credit Total Return | 0.95% |

| ELEVA Global Bonds Opportunities | 0.81% |

| RAM European Market Neutral Equities | 0.63% |

| Sienna Performance Absolue Défensif | 0.50% |

| Cigogne UCITS Credit Opportunities | 0.46% |

DNCA Invest Alpha Bonds

|

0.46% |

| Candriam Absolute Return Equity Market Neutral | 0.45% |

Exane Pleiade

|

0.33% |

| Candriam Bonds Credit Alpha | 0.26% |

| BNP Paribas Global Absolute Return Bond | 0.01% |

| Fidelity Absolute Return Global Equity Fund | -0.62% |

| MacroSphere Global Fund | -2.11% |

Une décote jamais vue depuis 1975...

|

H24 vous propose son résumé de la webconférence SKAGEN... |

Pour Jonas Edholm et David Harris, gérants de SKAGEN Focus, « Le moment est intéressant pour les actions internationales. La partie inférieure de la cote est très bon marché, y compris aux États-Unis où la proportion de sociétés de croissance est importante dans ce segment. »

A la recherche de SM caps fortement décotées

Skagen Focus est un fonds :

-

Concentré sur les SM caps mondiales peu regardées par le marché

-

A la recherche de fortes décotes

-

Avec une vue « contrarian » où la valorisation est fondamentale : un minimum de 50% de potentiel de hausse à deux ou trois ans.

-

Où le potentiel de croissance des valeurs n’est qu’une optionalité. Ce qui compte, c’est la décote instantanée. Une approche value comme on la lit dans les livres.

La vue contrarian au cœur du process

-

Typiquement, ce style d’investissement ne fonctionne pas dans un marché de trend. Il s’agit de sortir du consensus, de rester loin des « trades connus », de se méfier des risques de bulles et de rechercher les titres après une forte baisse.

-

Le gérant de SKAGEN Focus applique la règle des trois C :

-

Cheap,

-

change et

-

common sense

-

Ça marche !

+10,11% YTD

Depuis mars 2020, au pire moment de la crise financière provoquée par l’irruption du Covid, le fonds a progressé de 119,9% contre 61,5% pour le MSCI ACWI et 57,8% pour le MSCI ACWI Value (au 15 septembre 2023).

Les tops et flops 2023

+ Panasonic, São Martinho (Brésil) et STMicroelectronics

- Canfor Pulp, Eramet et E-Mart

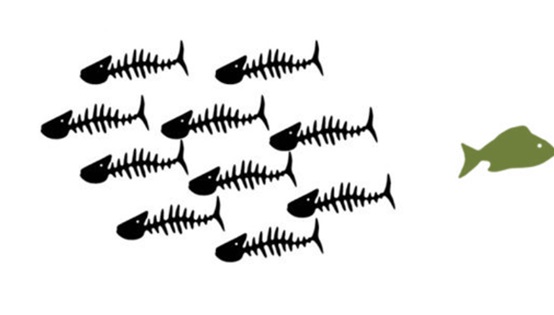

Jamais depuis 1975 les SM caps internationales ont autant sous performé

Dur dur d’être un investisseur jeune ! Il faudrait presque se congeler, tel Hibernatus, pour résister aux chocs de volatilité quand on est investisseur en actions. Car c’est bien de long terme qu’il s’agit. La décote est tellement élevée que les prix actuels semblent d’excellents points d’entrée, à condition d’être patients.

Cette fois-ci, il paraît improbable qu’une telle décote se poursuive longtemps. L’écart est bien trop élevé pour dure.

Les multiples stratégies de la gestion Value

-

Retour à la moyenne, comme Hyundai, K&S et Mobis.

-

Retour sur actifs plus élevés que la moyenne provenant d’un avantage concurrentiel mal valorisé : Textainer, First Horizon, Signify.

-

Valeurs cycliques qui traitent en dessous de sa valorisation de milieu de cycle, comme Interfor, Fortuna Silver Mines, Nickel Asia Corp et Canfor.

-

Restructuration et décote sur la somme des parties : Panasonic, Kyocera, E-mart et Cascades.

-

Valeur d’actifs décotées : Albertsons, Ivanhoe Mines, Shiga Bank et Keiyo Bank.

-

Décote sur décote : Peugeot Invest, Sixt et JP Holdings.

Le spin off, mère des inefficiences en bourse

Les passionnés d’automobile se rappelleront que BorgWarner est un des trois leaders mondiaux dans la production de boites de vitesse automatique. Le groupe est un fabricant de composants automobiles américain qui s’est séparé de Phinia, la branche spécialisée dans les moteurs thermiques et hybrides, laissant la motorisation électrique dans la maison mère. Phinia a devant lui un potentiel très important dans les voitures hybrides et la propulsion à hydrogène ainsi que dans les utilitaires qui est un segment largement couvert par Phinia. Avec 500 millions d’EBITDA, la société cote x3 soit moins de 1,5 milliards de dollars. La décote est considérable pour SKAGEN qui juge le potentiel de hausse à 85%. Phinia représente 3% du portefeuille de SKAGEN Focus.

Les gérants se sont aussi intéressés aussi à Accelleron (spin off d’ABB), Vitesco Technologies (Continental) et Iveco (CNH).

Siltronic, un proxy européen pour l’IA à forte décote

Cette position a été récemment acquise dans SKAGEN Focus.

Pour accéder à l’intelligence artificielle, les gérants se refusent à payer x20 le chiffre d’affaires, le niveau auquel traite le titre de l’américain Nvidia.

Ils lui préfèrent Siltronic, un spécialiste allemand de la microélectronique qui fabrique les galettes de semi-conducteurs utilisées dans la fabrication des puces électroniques et des microprocesseurs.

Il fournit TSCM, Hynix et Samsung par exemple. En dépit d’un bilan solide, la société traite à x3 les BNA de 2023 (estimés).

Les banques japonaises font des étincelles

Les gérants sont exposés aux financières comme Keiyo et à des banques régionales japonaises comme Shiga Bank et Japan Post Holdings, qui détient des implantations de postes locales et une activité importante dans l’assurance.

Ces trois titres progressent de 25% à 50% depuis le 1er janvier, ce qui a incité SKAGEN à prendre des profits sur ces positions.

Des réserves aurifères exceptionnelles en Afrique

Il faut être très électif sur les actifs en Afrique. Les décotes sont importantes et les spécialistes norvégiens entendent en faire profiter les investisseurs.

Le portefeuille en bref

-

47 positions.

-

75% petites et moyennes capitalisations.

-

34% dans les 10 premières lignes.

-

Une valorisation moyenne à 0,7% l’ANR (contre x2,7 dans l’indice mondial), un P/E de 9,9 contre x17,1 dans l’indice et un rentabilité des fonds propres de ,5%.

Comment souscrire ?

| Fonds (parts P) | SKAGEN Focus A-Eur |

| Code Isin | NO0010735129 |

| SRRI | 6 |

| SFDR | Article 8 |

| Labels | sans |

| Frais courants | 1,6% ttc (2021) |

| Frais variables | Toute surperformance/sous-performance de la valeur des actifs par rapport à l'indice MSCI ACWI Net Total Return EUR Index, calculée quotidiennement, sera répartie entre les porteurs de parts et la Société de gestion avec un ratio 90/10. Le total des frais de gestion facturés s'élèvera au maximum à 3,20% par an et au minimum à 0,80% par an. La commission de performance pour l’année 2021 était - 0,20% de l’encours pour la catégorie de parts |

| Commercialisé en France | Oui |

| Encours | 240 millions € |

Sacré Meilleur fonds SM Caps international sur trois ans par Lipper

SKAGEN est une maison norvégienne mais Hussein Hasan, International Relationship Manager, est francophone

Pour en savoir plus sur les fonds SKAGEN, contactez-le en cliquant ici.

Article rédigé par H24 Finance. Tous droits réservés.

Publié le 04 février 2026

Publié le 04 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.22% |

| M Climate Solutions | 6.20% |

| Dorval European Climate Initiative | 4.04% |

| BDL Transitions Megatrends | 3.10% |

| EdR SICAV Euro Sustainable Equity | 2.82% |

| Ecofi Smart Transition | 2.82% |

| R-co 4Change Net Zero Equity Euro | 2.42% |

| Palatine Europe Sustainable Employment | 2.15% |

| Echiquier Positive Impact Europe | 1.39% |

| DNCA Invest Sustain Semperosa | 1.34% |

| Storebrand Global Solutions | 1.16% |

| Triodos Global Equities Impact | 0.86% |

| Triodos Impact Mixed | 0.63% |

| La Française Credit Innovation | 0.25% |

| Triodos Future Generations | -0.32% |