| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8273.84 | +0.43% | +1.53% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.34% |

| Pictet TR - Atlas | 1.67% |

| H2O Adagio | 1.49% |

| ELEVA Absolute Return Dynamic | 1.25% |

| Alken Fund Absolute Return Europe | 1.04% |

| AXA WF Euro Credit Total Return | 0.99% |

| ELEVA Global Bonds Opportunities | 0.96% |

Syquant Capital - Helium Selection

|

0.90% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.80% |

| Jupiter Merian Global Equity Absolute Return | 0.69% |

| Sienna Performance Absolue Défensif | 0.48% |

DNCA Invest Alpha Bonds

|

0.48% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Candriam Bonds Credit Alpha | 0.32% |

| BNP Paribas Global Absolute Return Bond | -0.20% |

| Fidelity Absolute Return Global Equity Fund | -0.23% |

Exane Pleiade

|

-0.45% |

| RAM European Market Neutral Equities | -0.56% |

| MacroSphere Global Fund | -2.10% |

+2,88% YTD pour ce fonds « dans le viseur » de Nortia qui traverse (encore une fois) la crise…

Trajectoire

Au travers de l’expertise de son unique fonds commercialisé en France, RUFFER met en avant sa philosophie d’investissement résolument patrimoniale. RUFFER TOTAL RETURN INTERNATIONAL est un fonds flexible avec un objectif simple : préserver le capital, quelles que soient les conditions de marchés, tout en visant une performance positive sur un horizon de moyen terme. L’approche cherche à éviter toute perte sur une période de 12 mois glissants.

Impact

Avec la même philosophie depuis 27 ans, RUFFER a été amené à traverser plusieurs crises financières sur cette période. La société a ainsi pu démontrer sa capacité d'adaptation et sa résilience lors de périodes plus défavorables comme l’éclatement de la bulle internet, la crise des subprimes et la crise COVID-19. La construction du portefeuille résulte de l’approche de préservation du capital et des vues macro-économiques qui permettent d’aboutir à une allocation par classes d’actifs. La gestion s’affranchit de tout benchmark, ce qui autorise potentiellement des choix marqués.

Sur le début de l’année 2022, deux convictions fortes émanaient de l’analyse macro-économique globale. Premièrement, l’équipe de gestion avait écarté depuis longtemps le scénario d’une inflation transitoire en tablant davantage sur une inflation durable qui pourrait surprendre les investisseurs. Deuxièmement, le scénario de sérieux durcissement de la politique monétaire de la part des principales banques centrales, pour contrer une inflation forte avait donc été retenu.

En ce sens, pour répondre à ces problématiques, plusieurs décisions fortes ont été prises par l’équipe de gestion.

D’un côté, sur la poche obligataire (69,70% de l’actif net au 30/11/2022), des options sur taux (swaptions) ont été mises en place afin de protéger les obligations en portefeuille contre la hausse des taux.

En parallèle, sur la poche actions, la décision a été prise de demeurer à l’écart des valeurs de croissance, en particulier des valeurs technologiques qui paraissaient très à risque dans le scénario de hausse des taux. Les valeurs du secteur de la finance, de l’énergie et de la santé étaient quant à elles largement privilégiées.

D’un autre côté, plusieurs positionnements sur des protections ont été effectués. A partir de la mi-juin, de nouveaux choix marqués ont été pris par peur d’une accélération du phénomène de retrait général de liquidité et de son impact sur le prix des actifs risqués. La poche actions a ainsi été réduite progressivement, de 30% à la mi-juin à environ 15% à la mi-août. Par ailleurs, l’exposition à l’or a été fortement réduite, RUFFER considérant que le métal jaune ne jouerait pas, dans ce contexte, un rôle de valeur refuge.

Il résulte de cette gestion une performance YTD : +2,88% vs -10,37% pour sa catégorie Quantalys. Depuis fin septembre, une re-sensibilisation aux taux a été effectuée, avec une levée partielle des protections mises en place et des achats d’obligations d’Etat américaine à 10 et 30 ans. Parallèlement, les protections liées aux actions ont été en partie cédées.

La principale exposition actions du fonds, BRITISH PETROLEUM (2,10% de l’actif) aura été un des principaux contributeurs de performance, le titre ayant progressé de +41,74% au 30/11/2022.

Au global, RUFFER TOTAL RETURN INTERNATIONAL aura donc réussi à générer de la performance au cours de l’année grâce aux caractéristiques typiques de la gestion RUFFER : un objectif simple de préservation du capital, des choix de gestion tranchés et une attention constante à la gestion des risques.

Ligne de mire

La vision macro-économique des gérants s’est donc avérée payante, puisque le souci constant de préserver le capital allié à la pertinence des choix de gestion ont permis de dégager une performance annualisée de +7,60% (au 30/11/2022) depuis le début de la gestion.

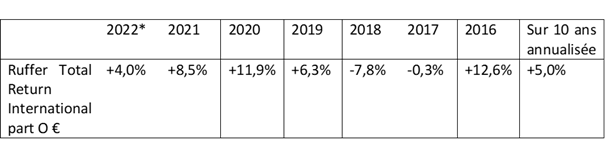

Source : Ruffer. Performance de Ruffer Total Return International depuis 10 ans.

Rédigé par Charles DELSARTE, Ingénieur Financier Nortia

Pour en savoir plus sur Ruffer, cliquez ici.

Pour plus d'informations sur Nortia, cliquez ici.

Disclaimer Groupe DLPK : Cette communication a été réalisée dans un but d’information uniquement, ne présente aucune valeur contractuelle et ne constitue pas une recommandation personnalisée d’investissement. La responsabilité du groupe DLPK et de Nortia ne saurait être engagée à quelque titre que ce soit en raison des informations contenues dans cette communication.

Les meilleurs fonds diversifiés pour investir en 2026....

Extrait du magazine Challenges de cette semaine.

Publié le 06 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 4.17% |

| BDL Transitions Megatrends | 3.05% |

| EdR SICAV Euro Sustainable Equity | 2.87% |

| Dorval European Climate Initiative | 2.63% |

| R-co 4Change Net Zero Equity Euro | 2.47% |

| Echiquier Positive Impact Europe | 1.65% |

| Ecofi Smart Transition | 1.63% |

| DNCA Invest Sustain Semperosa | 1.55% |

| Palatine Europe Sustainable Employment | 1.39% |

| Triodos Impact Mixed | 0.59% |

| Triodos Global Equities Impact | 0.51% |

| Triodos Future Generations | 0.44% |

| Storebrand Global Solutions | 0.28% |

| La Française Credit Innovation | 0.20% |